作者:admin 发布时间:2022-12-25 05:40:11 分类:头条 浏览:251 评论:0

来源丨财联社

文 | 刘振涛

编辑 | 德小强

老牌信托系公募上投摩根基金又有一只基金清盘了!

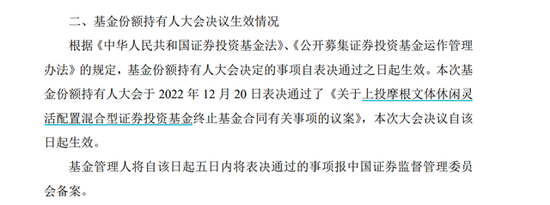

12月22日,上投摩根基金发布公告称,基金份额持有人大会通过了《关于上投摩根文体休闲灵活配置混合基金终止基金合同的议案》,该基金在12月22日为最后一个交易日,12月23日起,基金将进入清算周期。

上投摩根基金成立于2004年,距今已经成立18年,两大股东是上海国际信托和摩根富林明资产管理有限公司。

天天基金网数据显示,2021年末,上投摩根基金的公募资产规模为1851.56亿元,进入2022年以后,上投摩根基金的公募总资产规模就开始下降。截至2022年三季度末,上投摩根基金公募管理规模为1403.65亿元,比2021末减少了447.91亿元,下降幅度达24%。

我们观察发现,上投摩根文体休闲灵活配置并不是上投摩根基金年内清盘的首只基金。此前,12月10日,上投摩根中证消费基金清盘,11月24日,上投摩根优选多因子基金清盘,9月16日,上投摩根安丰回报基金清盘。截至12月23日,上投摩根基金年内已经有4只基金清盘了。

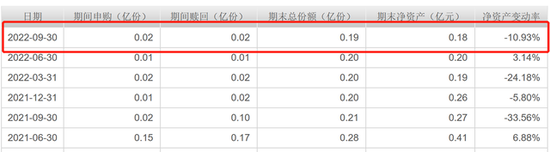

上投摩根文体休闲灵活配置成立于2015年12月23日,距今刚好7年时间。该基金成立时募集规模为3.17亿元,持有人95%以上都是基民个人投资者。截至2022年三季度末,该基金规模为0.18亿元,远低于5000万元,没有逃过“7年之痒”,最终走向了清盘。

上投摩根文体休闲灵活配置基金规模大幅下降,基民不断赎回的原因主要是该基金业绩表现太差了。

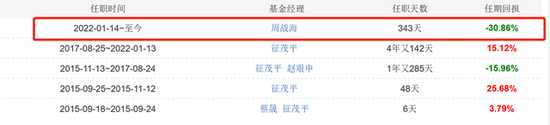

上投摩根文体休闲灵活配置的基金经理是周战海,该基金是他管理的第一只基金,从成立管理到清盘,整整管理了7年时间。而截至2022年12月23日,该基金年内跌幅达32.15%,近一年跌幅达33.73%,近2年跌幅达29.75%,近3年跌幅达17.65%,成立以来,7年时间,基金跌幅仍达13.20%。

这也意味着,如果有基民投资者在7年前基金成立时买入该基金,并且一直持有到现在,7年时间,本金亏损13.20%。这样长期的亏损,自然会引来基民用脚投票,赎回基金份额。

而我们发现,上投摩根文体休闲灵活配置此前曾一度取得不错的收益,在2021年7月的时候,累计收益曾高达48%。而2021年7月之后,该基金累计收益就开始了大幅下滑。一路下滑至-13.2%。

特别是近期以来,上投摩根文体休闲灵活配置跌幅明显。数据显示,该基金近1周跌幅达7.29%,近1月跌幅达10.59%,近3月跌幅达10.75%。基金近期以来的大幅下跌,与基金经理周战海的投资管理有关。

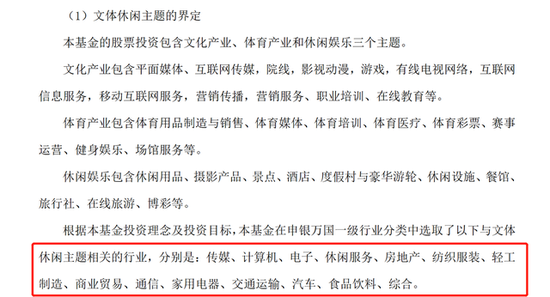

根据基金的招募书合同,上投摩根文体休闲灵活配置主要投资文化产业、体育产业、休闲娱乐三个主题。基金经理给限定的行业包括:传媒、计算机、电子、房地产、食品饮料、休闲服务等。

而我们观察上投摩根文体休闲灵活配置三季度持仓发现,该基金三季度的持仓并没有在多个行业灵活配置,而是重仓电子半导体个股,似乎在豪赌电子半导体个股。

前十大重仓股中,电子半导体个股有芯源微、拓荆科技、韦尔股份、兆易创新、正帆科技、华海清科6只,持有比重占基金净值达26.45%。而前十大重仓股占基金资产为43.59%,电子半导体个股占了一半。

数据显示,基金第一重仓股芯源微12月23日今天大跌14%,近1月大跌30%,拓荆科技近1月跌幅12%等,此外,其他重仓股中科创达近1月跌幅15%等。

周战海的豪赌电子半导体没有给基金带来净值增长,反而受到重仓个股股价下跌,导致基金近期大幅亏损,给基民带来亏损。

在上投摩根文体休闲灵活配置清盘后,周战海目前仅有2只基金(多种份额合并计算)在管理了。剩余的2只基金2022年以来表现也一般,其中,上投摩根整合驱动混合A份额年内跌幅达36.08%。

值得注意的是,上投摩根整合驱动混合A份也成立于2015年,截至目前,该基金成立7年以来下跌44.68%。其中,周战海2022年1月开始管理,管理343天,基金累计下跌30.86%。

对于上投摩根基金经理周战海管理7年,仍亏13.2%的清盘基金,你怎么看呢?