作者:admin 发布时间:2022-12-25 09:00:32 分类:头条 浏览:221 评论:0

来源:梧桐树下V 文/火心

12月23日,有3家IPO终止,分别为上海治臻新能源股份有限公司科创板IPO终止,杭州视芯科技股份有限公司、杭州蓝然技术股份有限公司2家公司创业板IPO终止。

单位:万元

注:净利润指扣非归母净利润

上海治臻股份是一家专业从事燃料电池金属双极板研发、制造、销售及相关技术服务的国家级高新技术企业。公司实际控制人陈关龙、蓝树槐、彭林法,曾任职于上海交通大学;从2005年开始,上海交通大学机械与动力工程学院组建了以实际控制人为主的技术攻关小组,专注燃料电池及相关部件的技术研发,并于2012年主导开发出第一代车用燃料电池金属双极板原型。我国燃料电池汽车产销量2019年-2021年产量分别为3,018辆、1,199辆和1,777辆,截至2021年末,国内燃料电池汽车累计销量约8,938辆,总体规模尚且较小。

杭州视芯科技专业从事集成电路的设计、研发和销售,主要产品为LED显示驱动芯片。公司主营业务收入主要来源于LED显示驱动芯片类产品,占比均达九成以上,业务及产品单一、供应商及客户高度集中。公司仅有66名员工,却要新建27500平研发及办公场地。A股上市公司士兰微持股3.44%。公司向明泰电子采购封测服务,价格均与无关联第三方康姆科技接近。

杭州蓝然主要从事离子交换膜及组件、电渗析相关设备的研发、生产、销售及技术服务。公司2021年度在中国市场占有率为41.27%。报告期内,公司经营活动产生的现金流量净额为-1,058.13万元、-1,932.13万元、-4,447.07万元和1,369.43万元,最近三年经营活动产生的现金流量净额为负数。2021年12月,新增第一大应收账款客户,当年末该客户的应收账款余额4,000万元。

一、上海治臻新能源股份有限公司

(一)基本信息

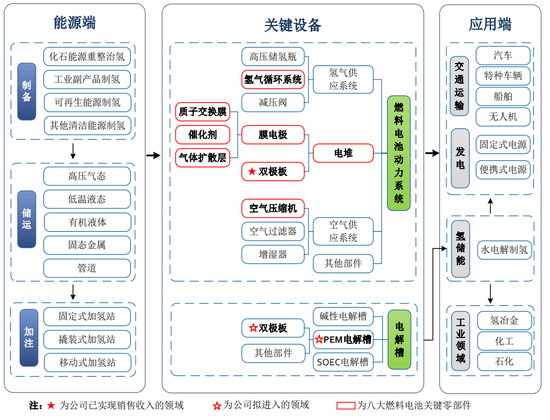

上海治臻股份是一家专业从事燃料电池金属双极板研发、制造、销售及相关技术服务的国家级高新技术企业,于2021年入选工信部第三批专精特新“小巨人”企业,现阶段公司产品主要应用于新能源汽车燃料电池领域,也可用于船舶、无人机、备用电源及氢储能等领域。

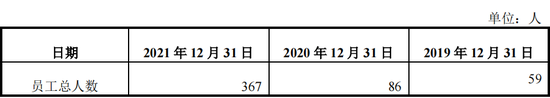

2021年员工总人数大幅增加,公司在册员工人数情况如下:

值得注意的是,报告期初期,公司劳务外包员工较多。2021年,公司主要生产基地苏州治臻建成投产,公司用工需求进一步增大,为使公司用工保持稳定,公司才决定逐步将劳务外包人员转变为正式员工。

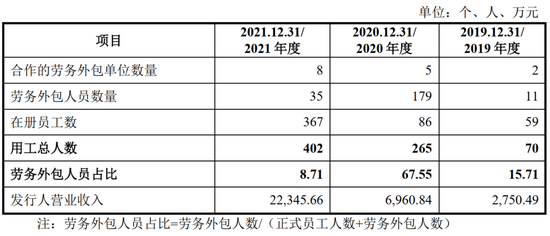

(二)实控人为陈关龙、蓝树槐、彭林法,曾任职于上海交通大学

公司实际控制人陈关龙、蓝树槐、彭林法签署了一致行动协议,一致行动协议将于首次公开发行并上市三年后到期。陈关龙、蓝树槐、彭林法合计控制公司37.74%的股份,股权结构如下:

公司实际控制人及核心技术人员是国内较早专注于燃料电池金属双极板研究的技术团队,其中公司董事长陈关龙曾任上海交大机械与动力工程学院教授;董事、总经理蓝树槐为上海交大博士,在美国从事博士后研究,回国后曾任上海交大助理研究员;董事、首席科学家彭林法现任上海交通大学机械与动力工程学院博士生导师、研究员,获国家自然科学优秀青年基金,教育部青年长江学者称号。

从2005年开始,上海交通大学机械与动力工程学院组建了以实际控制人为主的技术攻关小组,专注燃料电池及相关部件的技术研发,在双极板流场设计方法、极板微流道成形等方面开展技术探索。经过多年深耕,技术攻关小组发明了“两板三场”新构型,提出了考虑金属双极板构型特征的流场分布解析分析方法;并以流场均匀性为目标,薄板成形性为约束,建立兼顾流场性能与可制造性的金属双极板设计方法。基于上述方法,于2012年主导开发出第一代车用燃料电池金属双极板原型。

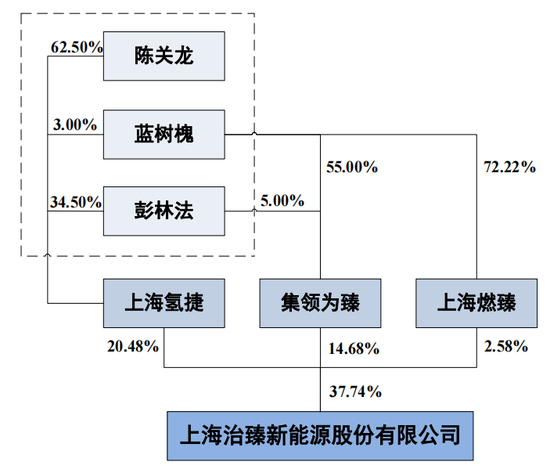

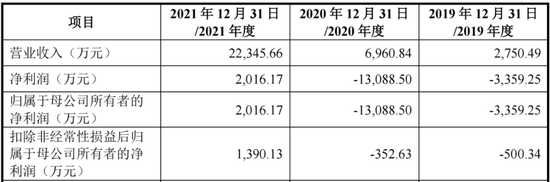

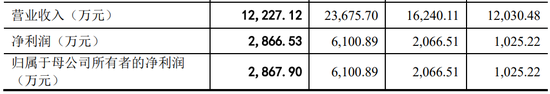

(三)报告期业绩

报告期内,公司营业收入分别为2,750.49万元、6,960.84万元及22,345.66万元,归属于发行人股东的净利润(扣除非经常性损益前后孰低)分别为-3,359.25万元、-13,088.50万元、1,390.13万元。

(四)主要关注点

1、产品主要用于氢燃料汽车,主要为示范推广车辆

发行人主要提供燃料电池金属双极板及相关技术服务,现阶段公司产品主要应用于新能源汽车燃料电池领域。另外,公司已研制出PEM电解槽及其使用的金属双极板,将产品与服务逐步向水电解制氢储能领域推广。

目前,国内氢能产业呈现积极发展态势,已初步掌握氢能制备、储运、加氢、燃料电池和系统集成等主要技术和生产工艺,在部分区域实现燃料电池汽车小规模示范应用。

公司产品主要用于燃料电池汽车。据披露,我国燃料电池汽车产销量2019年-2021年产量分别为3,018辆、1,199辆和1,777辆,截至2021年末,国内燃料电池汽车累计销量约8,938辆,总体规模尚且较小。

根据中汽协发布的数据, 2022年1-8月,国内燃料电池汽车产量2,191辆,同比增长200%左右,国内燃料电池汽车销量1,890辆,同比增长160%左右。

根据发改委、能源局联合印发的《氢能产业发展中长期规划(2021-2035年)》,到2025年,我国氢燃料电池汽车保有量约5万辆,与现有我国氢燃料电池汽车保有量相比,至2025年燃料电池汽车将增长超过4倍。

此外,目前燃料电池汽车行业正在进入应用成本快速下降的成长期,但报告期内受氢能基础设施缺乏以及氢气使用成本较高等问题,目前总体市场规模不大。

我们认为,这应该是上海治臻股份IPO终止的最核心原因。

如果我们对氢燃料电池汽车行业有一定了解,该行业一方面受限于制氢成本过高,另一方面受限于运输氢燃料的基础设施。这两个底层技术问题不解决,行业发展将极度受限。

总而言之,行业太早期了。

2、第一大客户捷氢科技间接控股股东之一为上汽集团,上汽集团间接持有发行人8.73%股份

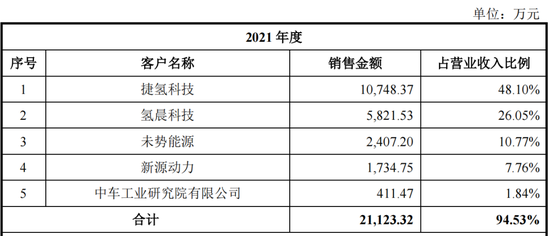

报告期末,公司的前五大客户情况如下:

其中,(1)发行人第一大客户捷氢科技间接控股股东之一为上汽集团,上汽集团间接持有发行人8.73%股份。报告期,来自捷氢科技的销售额占发行人收入比重分别为67.00%、51.12%和48.10%。发行人向上海捷氢签订的销售合同均为价格协议,无具体的采购数量。

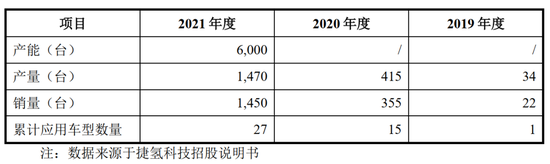

2019年度至2021年度,捷氢科技燃料电池电堆的产能、产量和销量情况如下:

(2)氢晨科技为发行人前五大客户之一;2020年5月前,发行人与氢晨科技存在关联关系, 2020年5月后,发行人将氢晨科技比照关联方披露。

氢晨科技是依托上海交大与临港集团科技成果转化而设立的企业。氢晨科技具有自主研发的第二代金属双极板。报告期内发行人向氢晨科技销售收入分别为105.54万元、 1,570.09万元和5,821.53万元,占收入比重分别为3.84%、22.56%和26.05%。

氢晨科技电堆主要销售给重塑股份、 未势能源、 深圳氢蓝等燃料电池系统厂商以及东风汽车等汽车主机厂,并最终应用于金龙客车、宇通客车、一汽集团、中车时代、长城汽车等汽车主机厂所生产的车型中。重塑股份2020年向氢晨科技采购金额3,529.63万元,重塑股份为氢晨科技主要客户。

3、报告期多轮融资,投后估值23.3亿元

报告期内,发行人估值存在较大变化, 2020年3月估值为3.83亿元,2021年3月估值为8.56亿元, 2021年7月估值为15.50亿元,2021年12月估值为23.30亿元。

2020年2月6日,治臻有限召开股东会会议,决议同意治臻有限注册资本由683.2384万元增至747.6580万元,新增注册资本64.4196万元全部由辽宁中德以货币认缴,增资价格为51.23元/注册资本,对应公司投后估值3.83亿元。

2020年12月23日,治臻有限召开股东会会议,决议同意治臻有限注册资本由830.7311万元增至987.9355万元,新增注册资本157.2044万元中,中新兴富认缴41.8250万元,宁波复祺认缴34.6138万元,湖南钧晟、西藏派诺、海南捷臻各自认缴23.0759万元,常州巨凝认缴11.5379万元,均以货币出资,增资价格均为86.67元/注册资本,对应投后估值8.56亿元。

2021年7月21日,治臻有限召开股东会会议,决议同意治臻有限注册资本由987.9355万元增至1,093.7858万元。新增注册资本105.8503万元中,由临港科创投认缴 42.3401万元,朗玛四十一、苏州龙遨、潍坊鸢兴各自认缴14.1134万元,东证睿元、常州吉瑞各自认缴10.5850万元,均以货币出资,增资价格均为141.71元/注册资本,对应投后估值15.50亿元。

2021年12月6日,发行人召开2021年第二次临时股东大会,审议通过关于增加公司注册资本的相关议案,同意公司总股本由3,020.0000万股增至3,198.4545万股。新增股份178.4545万股中,智兆贰号认缴27.4545万股;南浔兴证、临港科创投各自认缴20.5909万股;苏州国发、嘉兴申毅、扬州淮芯、青岛钧矽、常州吉瑞、东证睿元、宁波复祺各自认缴13.7273万股;通临智创、西藏派诺各自认缴6.8636万股,均以货币出资,增资价格均为72.85元/股,对应投后估值23.30亿元。

二、杭州视芯科技股份有限公司

(一)基本信息

公司专业从事集成电路的设计、研发和销售。公司采用Fabless经营模式,聚焦于显示系统领域,目前主要产品为LED显示驱动芯片。

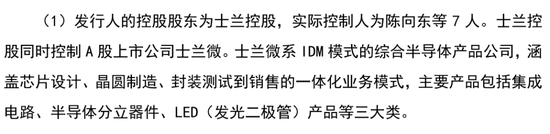

(二)控股股东、实际控制人

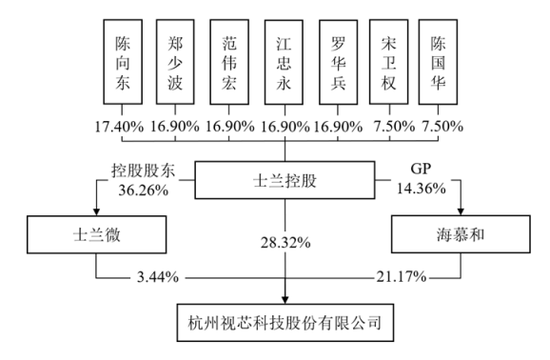

公司的控股股东为士兰控股,实际控制人为陈向东、郑少波、范伟宏、江忠永、罗华兵、宋卫权和陈国华。陈向东等7人已于2018年8月签署了关于共同控制视芯科技的一致行 动人协议,为公司共同的实际控制人。

陈向东等7人合计持有士兰控股100%的股权,士兰控股直接持有发行人28.32%股份;士兰控股持有海慕和14.36%出资额并担任其执行事务合伙人,士兰控股通过海慕和间接控制发行人21.17%股份;士兰控股系士兰微的控股股东,持有其36.26%股份,士兰控股通过士兰微间接控制发行人3.44%股份。因此,陈向东等7人合计控制发行人52.93%的股份。

(三)报告期业绩

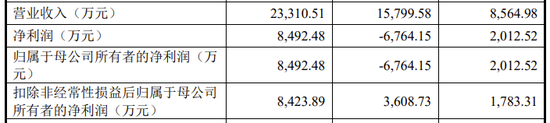

2019年度、2020年度和2021年度,公司营业收入分别为8,564.98万元、15,799.58万元和23,310.51万元,扣非归母净利润分别为1,783.31 万元、3,608.73万元和8,423.89 万元。

(四)主要关注点

1、业务及产品单一、供应商及客户高度集中

报告期内,公司主营业务收入主要来源于LED显示驱动芯片类产品,占比均达九成以上。

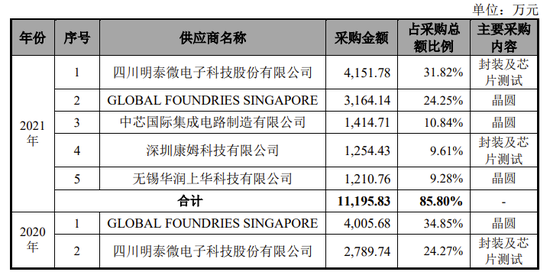

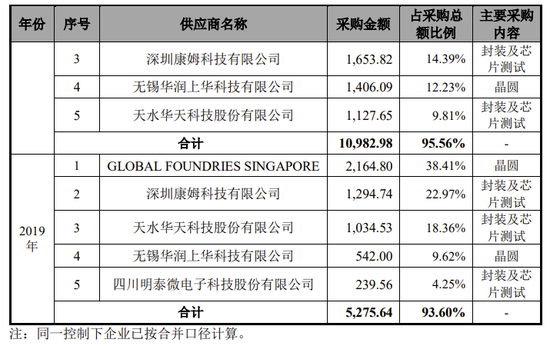

公司采用Fabless模式经营,产品设计完成后通过向晶圆制造厂和封装测试厂采购晶圆代工和封装测试,最终形成成品。由于集成电路行业属于技术密集型、资金密集型行业,晶圆制造厂和封装测试厂的市场集中度较高。同时,公司出于质量考虑也更加倾向选择知名的晶圆制造厂及封装测试厂,因此,公司的供应商较为集中。

报告期内,公司向前五大供应商的采购金额分别为5,275.64万元、10,982.98万元和11,195.83万元,占当期采购总额的比例分别为93.60%、95.56%和85.80%, 占比相对较高。

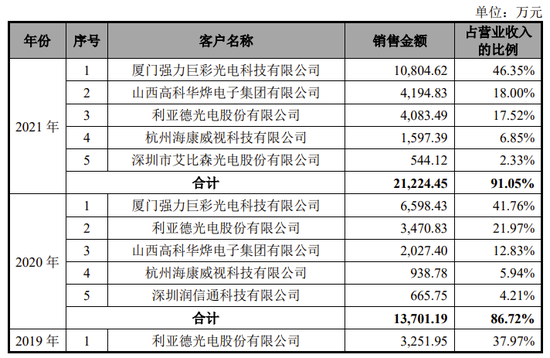

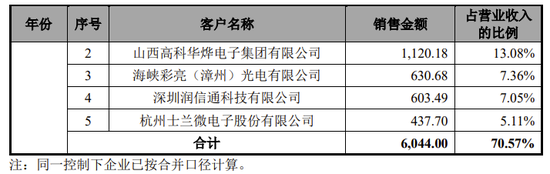

报告期内,公司向前五大客户的销售金额分别为6,044.00万元、13,701.19万元和21,224.45万元,占当期营业收入的比例分别为70.57%、86.72%和91.05%,客户集中度相对较高。

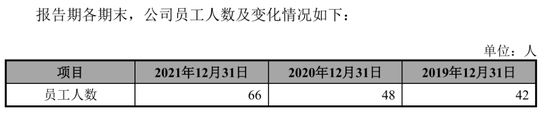

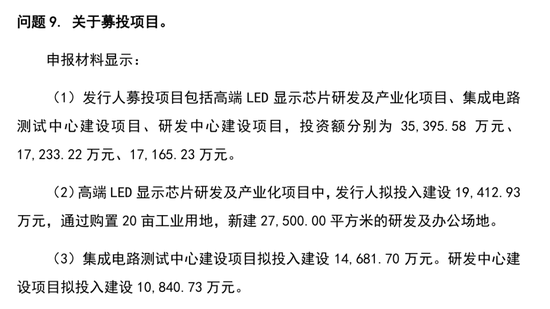

2、公司仅有66名员工,新建27500平研发及办公场地

公司员工总数仅有66人,相比同行员工总人数较少,而在高端LED显示芯片研发及产业化项目中,却拟投入建设19412.93万元,通过购置20亩工业用地,新建27500平方米的研发及办公场地。

3、A股上市公司士兰微持股3.44%

股权结构上,实际控制人为陈向东、郑少波、范伟宏、江忠永、罗华兵、宋卫权和陈国华。陈向东等7人合计控制52.93%的股份。士兰控股直接持股28.32%;士兰控股持有海慕和14.36%出资额并担任其执行事务合伙人,士兰控股通过海慕和间接控制21.17%股份;士兰控股系士兰微的控股股东,持有其36.26%股份,士兰控股通过士兰微间接控制3.44%股份。

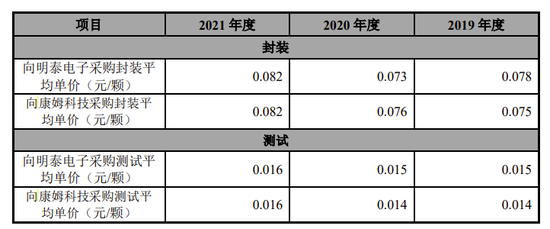

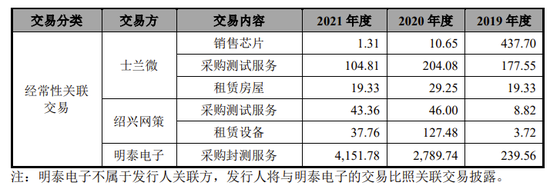

4、向明泰电子采购封测服务,价格均与无关联第三方康姆科技接近

报告期内,发行人向明泰电子采购封测服务的金额分别为239.56万元、2789.74万元和4151.78万元,占采购总额比例分别为4.25%、24.27%和31.82%。明泰电子的封装和测试价格均与无关联第三方康姆科技接近。

报告期内,发行人还存在向士兰微、绍兴网策采购测试服务,租赁设备及场地的情形。

三、杭州蓝然技术股份有限公司

(一)基本信息

公司主要从事离子交换膜及组件、电渗析相关设备的研发、生产、销售及技术服务。根据QYResearch数据显示,公司2021年电渗析设备收入全球市场份额为8.88%,排名第三,仅次于Suez和Evoqua。公司2021年度在中国市场占有率为41.27%。

截至2022年6月末,员工人数为307人。

(二)控股股东、实际控制人

楼永通直接和间接控制发行人合计19,458,914股,对应股权比例为38.59%,系公司的控股股东、实际控制人。

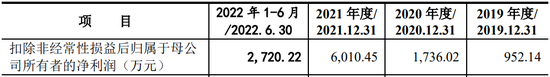

(三)报告期业绩

根据中汇会计师出具的中汇会审[2022]6528号标准无保留意见的《审计报告》,公司2020年度、2021年度归属于母公司所有者的净利润(以扣除非经常性损益前后较低者为计算依据)分别为1,736.02万元、6,010.45万元。

报告期内,公司经营活动产生的现金流量净额为-1,058.13万元、-1,932.13万元、-4,447.07万元和1,369.43万元,最近三年经营活动产生的现金流量净额为负数。

(四)主要关注点

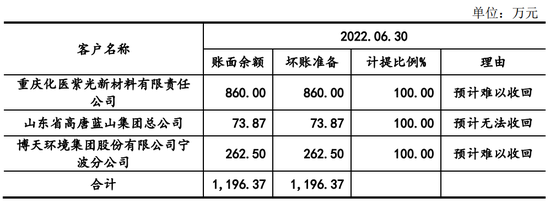

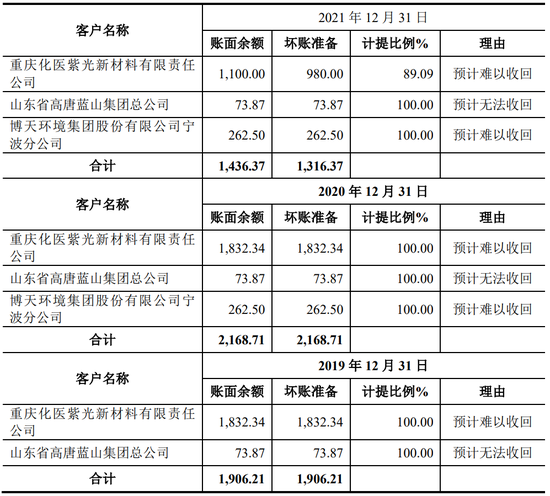

1、报告期内存在较大金额的单项计提坏账准备的应收账款及合同资产

报告期各期末,公司应收账款及合同资产账面价值分别为3,439.76万元、5,153.97万元和9,136.82万元。报告期内,公司应收账款账面余额占当期营业收入比例为48.54%、49.43%和48.82%,与营业收入变动趋势基本一致。

报告期各期末,公司应收账款及合同资产以1年以内、1-2年为主,合计占当期末应收账款比例为51.75%、64.61%和80.59%。

报告期2年以上应收账款主要由重庆化医紫光新材料有限责任公司(以下简称“重庆化医紫光”)和宁夏紫光天化蛋氨酸有限责任公司(以下简称“宁夏紫光”)产生,以上应收款项主要在报告期前形成。发行人单项计提坏账准备的应收账款及合同资产如下:

2、2021年12月,新增第一大应收账款客户,当年末该客户的应收账款余额4,000万元

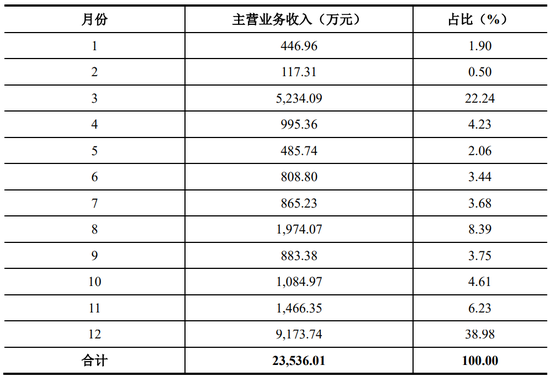

2021年度,公司分月收入确认情况如下所示:

江西金辉锂业有限公司(以下简称“金辉锂业”)属于新能源行业,2021年新建氢氧化锂生产线,金辉锂业经过可行性研究、现场考察、了解使用相同技术客户的设备运行情况等,决定向公司采购10,000吨/年单水氢氧化锂工业酸碱绿色生产设备,因氢氧化锂市场行情较好,金辉锂业希望尽快实现量产氢氧化锂,该项目于2021年12月竣工验收。

根据公司与金辉锂业签订的合同条款,该合同履约义务为交付10,000吨/年单水氢氧化锂双极膜电渗析系统并完成安装验收。该设备于2021年12月验收合格,公司的履约义务完成,产品的主要风险和报酬转移给客户,实质完成“控制权”转移,满足收入确认时点,公司在2021年确认电渗析设备销售收入5,309.73万元。

截至本问询回复出具之日,金辉锂业已回款5,180.60万元,回款比例为86.34%,其中2022年回款3,180.60万元。2022年4月至8月,金辉锂业在产能爬坡提升过程中,生产线其他设备处理效率不达预期,为了符合产能爬坡需求,整个生产线需要整体配合调整,故金辉锂业暂时中止了包括发行人在内的生产线设备供应商结算款的支付,导致设备结算款逾期回款;2022年9月开始支付逾期结算款。

在资产负债表日,公司对应收账款的可回收性进行评估,公司与金辉锂业保持良好的业务合作关系,金辉锂业经营状况良好,公司将其纳入账龄组合计提坏账准备,按5%的预计信用损失率对2022年6月底金辉锂业的应收账款2,887.00万元计提坏账准备144.35万元,公司严格执行坏账计提政策,坏账准备计提充分。

3、其他问题

(1)蓝然有限于2009年9月由袁国梁、苏玉兰、于雪群设立。2013年,苏玉兰、于雪群、袁国梁将其持有的部分股权转让给楼永通、陈良、李嘉,转让价格为认缴出资额且未实际支付,转让后楼永通成为发行人第一大股东。其后,上述自然人之间发生多次股权转让且均以认缴出资额作为股权转让价格。

(2)2017年8月,发行人整体变更为股份有限公司,因变更杭州华恒膜技术有限公司股权取得方式、补充确认股份支付两个事项,公司追溯调整股改财务报表,进而导致股改存在未弥补亏损。

(3)2021年9月、10月,李嘉在担任发行人的董事兼总经理期间,将其所持股份的26.96%对外转出,违反了《公司法》第一百四十一条的规定。

(4)2021年末,公司永乐地块项目建设完成,公司将部分楼层对外出租赚取租金,因此计入投资性房地产核算并采用成本模式进行后续计量。报告期各期末,投资性房地产账面价值分别为0.00万元、0.00万元和6,400.25万元。

(5)报告期各期末,公司应收票据和应收款项融资账面价值分别为3,401.25万元、2,635.98万元和6,169.65万元,占流动资产比例分别为13.95%、11.76%和18.42%。2021年应收票据和应收款项融资账面价值大幅增长主要系2021年收入规模相较2020年大幅增长所致。

郑重声明:本号“梧桐树下V”位于成都,旗下仅此一家公众号,和其他地域的梧桐树下公司/微信公众号/网站没有任何关系。我们从未主动联系企业进行商务合作。一切以“梧桐树下”主动联系的,均非本公司所为。