作者:admin 发布时间:2022-12-27 09:20:06 分类:头条 浏览:379 评论:0

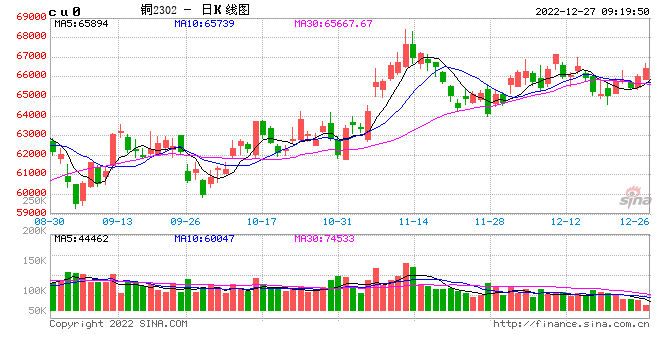

铜:宏观主导铜价,低库存支撑,区间震荡

【现货】12月26日SMM1#电解铜均价66175元/吨,环比+155元/吨;基差250元/吨,环比-280元/吨。广东1#电解铜均价66375元/吨,环比+210元/吨;基差440元/吨,环比-150元/吨。

【供应】据SMM,预计12月国内电解铜产量为88.79万吨,环比下降1.30%,同比上升2%。进口窗口维持关闭,可流通货源偏紧。

【需求】传统需求淡季,叠加疫情扩散,加工企业订单平淡,终端陆续进入假期。

【库存】低位去化。12月23日SMM境内电解铜社会库存7.62万吨,较上周减少1.81万吨。SHFE库存5.46万吨,周环比减少0.95万吨。保税区库存4.96万吨,较上周持平。LME库存8.15万吨,较上周减少0.26万吨。全球显性库存23.96万吨,较上周减少2.02万吨。

【逻辑】国内继续放宽新冠疫情管控,部分城市出行搜索上升,市场情绪回暖。矿端干扰率上升,TC小幅走低。精炼铜供需双弱,进口窗口关闭,精铜制杆开工率下滑,下游步入淡季。临近年底,企业有资金变现需求,预计现货高升水将下调至正常水平。宏观主导铜价,低库存形成支撑,或维持区间震荡,主力参考64500~66500元/吨。

【操作建议】暂观望

【短期观点】中性

锌:库存低位,需求偏弱,偏弱震荡

【现货】:12月26日,SMM0#锌23850元/吨,环比+240元/吨,对主力升水285元/吨,环比-110元/吨。

【供应】:2022年11月SMM中国精炼锌产量为52.47万吨,部分企业产量超过前期预期,环比增加1.06万吨,同比增加0.52万吨。2022年1~11月精炼锌累计产量为545.2万吨,累计同比减少2.16%。当前原料供应充裕,冶炼厂利润尚可,开工意愿充足,预计12月产量环比增加约2万吨。

【需求】:下游进入淡季,国内疫情多点反复。欧美通胀高企,居民购买力下降,海外需求同时下滑明显。12月23日当周,镀锌开工率56.02%,环比-5.87个百分点;压铸锌合金开工率44.28%,环比-2.49个百分点;氧化锌开工率54.2%,环比-0.2个百分点。

【库存】:12月26日,国内锌锭社会库存5.01万吨,较上周五+0.57万吨;12月22日,LME锌库存约3.6万吨,环比持平。

【逻辑】:四季度国内矿山生产淡季,但进口原料补充,原料供应宽裕,加工费上升明显,12月锌精矿加工费5000元/吨,环比上升500元/吨。同时,锌价高位,冶炼利润尚可,冶炼开工率上升,预计四季度精炼锌产量环比持续攀升。四川地区受环保影响消除,冶炼恢复正常生产。需求端,下游进入淡季,部分下游提前放假。欧美通胀高企,居民购买力下降,海外需求同时下滑明显。当前国内库存低位,谨防挤仓风险。隔夜美联储放缓加息节奏,50个基点的加息符合市场预期。预计疫情管控放松后货运逐步改善,到货量或逐步增加,同时下游需求仍偏弱,短期关注25000压力。

【操作建议】:关注25000压力

【短期观点】:谨慎偏空

铝:疫情放松,需求偏弱,偏弱震荡

【现货】:12月26日,SMMA00 铝现货均价18760元/吨,环比-40元/吨,对主力+140元/吨,环比-20元/吨。

【供应】:2022年11月SMM中国电解铝产量333. 5万吨,同比增加8.7%;2022年1-11月国内累计电解铝产量达3663.8万吨,累计同比增加3.7%。电解铝减产、复产并存,广西、四川复产、内蒙古白音华、甘肃中瑞二期逐步投产,北方地区受采暖季影响小幅减产,云南地区受枯水季影响减产。

【需求】:据海关,2022年11月,中国出口未锻轧铝及铝材45.56万吨,环比-2.37万吨;1-11月累计出口613.2万吨,同比增长21.3%,增速环比下滑3.6个百分点。12月15日当周,铝型材开工率64.3%,周环比持平;铝板带开工率77%,周环比-1个百分点;铝箔开工率80.6%,周环比-0.5个百分点;铝材开工率65%,环比-0.3个百分点。

【库存】:12月26日,中国电解铝社会库存48.4万吨,较上周四+0.9万吨;12月22日,LME铝库存47.3万吨,环比-0.8万吨。

【逻辑】:美联储议息会议,加息50个基点,符合市场预期。美国11月通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。产业上,减产与复产并进,同时下游进入淡季。成本上,部分氧化铝企业出现利润倒挂支撑铝价。当下下游处于淡季,需求仍偏弱,部分地区订单走弱,预期转向现实,铝价偏弱震荡。

【操作建议】:关注19500压力

【短期观点】:谨慎偏空

镍:供需双弱,估值偏高,高位震荡

【现货】12月26日,SMM1#电解镍均价,228250元/吨,环比-700元/吨。进口镍均价报226750元/吨,环比-450元/吨;基差7400元/吨,环比+50元/吨。

【供应】进口窗口关闭已经1个多月,进口资源较少。据SMM,预计12月国内电解镍产量1.50万吨,环比增长0.47%,同比下降0.08%。临近年底,贸易商出货心态改善,或缓解现货紧缺状况。

【需求】需求淡季,下游开工率下滑。终端不锈钢厂基本不采用纯镍;合金企业年底前或仍有补库需求,新能源消费边际走弱。

【库存】全球显性库存低位,国内去库。12月23日,LME镍库存54300吨,周环比增加438吨。SMM国内六地社会库存5445吨,周环比增加190吨。SHFE镍库存2459吨,周环比减少749吨。12月23日,保税区镍库存8300吨,周环比增加200吨。

【逻辑】供需双弱,下游步入淡季,进口窗口已关闭1个多月,叠加精炼镍出口增加,现货资源偏紧。现货升水高位,合金企业年前或仍有补库需求,关注成交情况。纯镍估值已然偏高,但低库存仍有支撑,预计维持高位震荡,主力参考210000~225000元/吨。

【操作建议】暂观望

【短期观点】中性

不锈钢:成本支撑,基差有所修复,止跌企稳

【现货】据Mysteel,12月26日无锡宏旺304冷轧价格16800元/吨,环比-50元/吨;基差430元/吨,环比-280元/吨。

【供应】国内40家钢厂300系粗钢12月排产153.12万吨,环比减少5.2%,同比增加8.3%;印尼不锈钢300系粗钢12月排产33.6万吨,环比减少9.3%,同比减少25.3%。近期钢厂即期生产利润亏损,下游淡季,部分钢厂开启年底检修。

【需求】各地疫情爆发高峰,贸易和加工环节员工到岗率低,部分终端放假,需求淡季,现货成交疲软。上周成交多为仓单资源,由于规格有限,订货多是需要少量补库的贸易商。海外需求偏弱,除东南亚订单外,其他地区出口订单萎缩。

【库存】截止12月22日,全国主流市场300系库存总量45.71万吨,周环比上升12.82%;其中,冷轧27.61万吨,周环比上升16.08%。

【逻辑】即期生产亏损,部分钢厂年底检修,各地疫情爆发,贸易和加工环节员工到岗率低,下游淡季,整体供需双弱。库存累积。钢厂减产倒逼镍铁降价,成本或有小幅下调,但暂时具备支撑。整体产业萎靡,缺乏驱动,上下空间均有限,短期或有估值修复,主力参考16300~16700元/吨。

【操作建议】暂观望

【短期观点】中性

锡:基本面供需双弱,震荡为主

【现货】12月26日,SMM 1# 锡196750元/吨,环比增加250元/吨;现货贴水125元/吨,环比下降125元/吨。市场成交表现依旧萎靡,下游刚需采购为主。

【供应】据SMM统计,国内锡矿10月生产6868.25吨,累计生产68387.84吨,同比增加1.48%。11月份锡矿进口26552吨,环比增加15268吨,其中缅甸进口21996吨,环比增加12239吨,缅甸锡矿进口大幅回升,近期部门炼厂反映锡矿供应偏紧,预计12月锡矿进口大幅降低。11月精炼锡国内产量16200吨,环比减少3.26%,同比增长21.98%,企业开工率68.7%,环比减少2.32%,同比增长10.32%。11月国内精锡进口5174吨,环比增加1662吨,与我们预期一致,预计12月进口环比大幅降低。。

【需求及库存】焊锡企业11月开工率81.3%,环比减少2.2%,从企业规模来看,大型企业收益于光伏焊带需求依旧保持较为稳定的开工率,中小型企业开工率出现明显下滑。截止12月26日,LME库存2885吨,环比无变化;上期所仓单库存4097吨,环比增加110吨;精锡社会库存6231吨,环比减少895吨;11月企业库存4060吨,环比增加1215吨。

【逻辑】基本面方面,国内冶炼厂加工费低位运行,企业下调12月产量预期,供应小幅减少,但由于前期进口货较多及11月产量较多,短期供应依旧宽松。下游方面,消费偏疲软,终端订单无明显改善,个别电子厂已于10月底左右提前开始年假,主流厂家年假预期开始时间或集中于元旦前后,年假假期时间多于往年。基于以上情况,目前锡基本面供需双弱,预计锡价保持18-20万区间运行

【操作建议】观望

【短期观点】中性