作者:admin 发布时间:2023-01-04 13:10:22 分类:头条 浏览:274 评论:0

文|锦缎研究院 古月

极氪是承载吉利汽车(HK:00175)电动化与智能化战略的高端品牌,也是最近一个时期新能源车市场的当红炸子鸡之一。

连续3个月持续销量破万,使得外界开始重新评估吉利汽车新能源版图的远景,其市值亦在过去两个多月内录得40%涨幅,似有逐步走出低谷的迹象。与此同时,极氪在美申请IPO的消息不胫而走,估值被曝超过100亿美元。

从异军突起,到百亿美元估值,极氪隐藏着怎样的秘密,又预示着怎样的未来?

极星(Polestar)成立于2017年,是吉利最先切入新能源车行业的代理品牌,要早于其另外两个子品牌几何(2019年成立)和极氪(2021年成立)。

吉利是借用了自己旗下传统豪华汽车品牌沃尔沃的商业影响力,通过将沃尔沃性能车品牌“Polestar”摘出,并转化为独立的全新电动性能车品牌——Polestar。而定位超级轿跑、混合动力的首款车型“极星1”,就是在诠释品牌的高端格调、性能属性、以及拥抱新能源的理念。

Polestar可谓是自带流量的新晋玩家,一定程度上弥补了吉利相对“晚”入场新能源阵列的客观情况,甚至后来一度跟特斯拉打起了擂台。

2017年底,特斯拉model 3才小批量交付了1700辆,虽然2018年做到了14.5万辆的水平,但深陷产能地狱的漩涡中。这个彻底推开新能源市场大门的车型,在日后几乎被整个行业拿来做对标,但大多品牌都选择错位竞争的对标模式,而2019年初Polestar的第二款车型(也是第一款纯电动车)“极星2”却在地域市场、车型、价格、性能等多个维度全面对标model 3。

当然,2019年和2020年中国市场的表现,使Polestar品牌不得不将业务重心从原定的国内转向欧美,这代表着吉利第一次操盘的定位高端新能源车品牌的计划以失败告一段落。

可见:

一来,燃油车的品牌溢价对电动车的加成微弱,现在来看这其实不乏例子:奔驰、奥迪、丰田、本田、日产、凯迪拉克等皆是如此;

二在于,先发优势是品牌认同和市场份额,后发优势只能是创新超越,如果产品没有本质上的超越,“打对手戏”对后发品牌影响力的提升也不会有很大贡献;

三是,极星2在产品力上还是明显要逊色于model 3,更没发跟同期凸显“性价比”的新势力竞争,Polestar中国的暗淡并不怨。

所以,吉利下一步的高端电动车计划其实也就没有更大包袱了:2021年3月全新品牌极氪问世,次月发布首款产品001车型。

极氪001定位纯电动中大型猎装车,这也是电动车领域的首款猎装车。如果在燃油车中找对标的话,最形象的比照对象就是奥迪A6旅行款,落地价格至少40+;如果硬要在纯电动领域找对标的话,按照车型尺寸只有定位中大型轿车的汉EV,而按照价格带那就是2021年上市的特斯拉中型SUV model Y。

但严格上来说,极氪001没有直接对手,哪怕到现在为止依然没有直接竞品(要看蔚来ET5旅行版什么时候正式上市)。

所以,吉利这一次制定极氪的品牌策略,一是要错位竞争,不仅是跟特斯拉model 3/Y的错位,还要跟其他品牌的热门车进行错位;二是寻得先发优势,要在特定细分车型领域建立品牌车型的市场基础和产品认同。

猎装车/旅行车的底盘基础都是轿车,前者会向性能作倾斜,后者偏向于桥车的尾箱改造,这类车型一般价格都要明显高于轿车版本,并且市场份额也会大幅小于原型轿车。

特别是过往的国内市场,网民中有一批“wagon迷”,但他们之中真实买单的却少之又少。这类产品往往会成为“叫好不叫座”的案例。这应该也是其他电动车玩家均未优先考虑推出纯电动猎装车/旅行车的原因。

富贵险中求。事实上,在2022年7月之前,极氪001的月均销量在2700辆左右,这对于一个全新品牌、定位细分小众市场的车型而言,虽然谈不上成功,但肯定算不上是失败。除了上述两点品牌策略之外,极氪还做到了一个关键点,那就是高性价比。

极氪的品牌名称昭示了早期的愿景:目标人群定位于汽车版极客。这类人群收入较高,更愿意相信硬件、技术和性能,对新品牌抱有高接受度,并且非常务实,关注性价比。

以001的WE版为例,长续航版配宁德时代100度锂电池,双电机板配威睿电动的86度锂电池,最初的预售价格只有26.66万元;而顶配YOU版售价34.5万元,基本上是包括空悬在内的各类配置拉满的存在。

这基本导致,在相同价格阵营里,001车身尺寸足够大,用料、配置也够厚到;在同配置阵营里,001不仅性价比高,而且驾控性能可能是数一数二的存在。

哪怕001在还没交付前就开始逐步涨价,但这样的产品特征到现在依然如此。

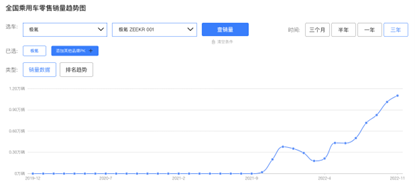

可能也是因为这些原因,极氪001在2022年下半年的销量表现让市场越来越惊讶,不仅销量一路走高,而且10月、11月连续两月销量破万,而月销量稳定破万就如同是新势力车企的成人礼,这是一个标志性的数据。

此外,其2022年度7万辆的累计交付量也已提前完成。整体表现,有点类似于当年理想one车型连续月销量破万的市场和舆论反馈。

但是极氪001与理想one又有很大的不同,后者是逆向研发的产品,增程式的技术路径,10万产能拉满能够贡献约23%的毛利率,但极氪001显然不具备这样的毛利率水平。

那么,现在极氪的毛利率大概在什么水平?虽然官方只披露了2022H1约5%的毛利率,但也不妨类比估算其22年整体的毛利率范围。

这要借用2021年小鹏汽车的运营数据:

21H1小鹏汽车销售业务毛利率10.6%,交付共计3.07万辆车,其中P7车型1.95万辆,其余均为G3车型;

21年小鹏汽车销售业务毛利率11.5%,交付共计10万辆车,其中P7车型6万辆,其余大部分为G3车型,小部分为P5车型。

2022年极氪的运营数据:

22H1毛利率为5%,交付共计1.88万辆001车型,期间涨价6%-8%;

22年共交付7万辆001车型。

对比大致推算极氪22年整体毛利率可能介于7%-9%。也就是说,随着2022年新能源补贴倒计时趋于结束,原本就卖的“便宜”的极氪001的吸引力也就越来越大。

就在2022年10月份首次月销破万后,11月1号极氪发布了第二款大型纯电MPV车型009,对标的燃油车是落地价格超百万元的丰田阿尔法或威尔法。

售价50万元起的极氪009,在各项配置和用料上基本也是按照001的产品配置拉满的思路。高低两个配置的主要差异来自于电池容量的不同,在绝对电池容量只有24度电的差距下,价格相差近10万元。

据官方宣布,极氪009的订单已过万,会于2023年1月份开始交付,透露出对自身产品的自信。

紧接着地是,根据媒体报道,12月中旬极氪已秘密递交美股上市资料,寻求估值超100亿美元的IPO计划。

而几乎同期,代号为BX1E的“极氪003”谍照曝光,是奔驰旗下smart精灵的姊妹车型,所以售价预计在15万元-20万元。

贯穿这一连串事件的是极氪001车型的热销,在2022年最后一个季度,极氪传达给市场的是,产品受到市场认可、品牌向上势头明显、未来产品布局广泛、致力于打造全球品牌的目标等等。

整体上,这些用一个字形容是“顺”,一个词的话那就是“丝滑”。

大面上一切向好的形势背后,极氪的矩阵产品实则隐含着显而易见的隐忧。

第一,极氪009不太可能会大卖,对毛利率的贡献也将有限。

极氪009作为纯电高端大型MPV的车型定位,实则延续的还是上述错位竞争的产品路线,避开了主流SUV和轿车的红海市场,希望能够复制像极氪001一样的从小众到爆发的产品案例。

事实上,对于极氪009预期成功的可能性还来自于理想L9车型的成功,45万元的售价已经连续三四个月月销近万辆,这表明在新能源大型车的细分市场中存在不可忽视的消费力。

但如果更聚焦地看待未来极氪009的市场表现其实并不乐观:

首先,是目前的锂电技术并不很适合用在大型MPV车型,因为更远距离的使用场景、更大更重的车身尺寸等客观情况,难以让纯电大型MPV在产品性能和商业效益之间取得像纯电中型SUV或轿车那样的平衡;

其次,是极氪009面对的直接竞品就有BYD的腾势D9以及岚图的梦想家,两款车都有BEV和PHEV两种技术路径。极氪009作为后发参与者,如果没有在技术创新上取得突破,也就难以形成后发优势;

如果用月销售两三千辆、年销3万辆的乐观销量看待极氪009的市场情况,借用以往理想one的产销情况和理想L9至少23%的毛利率(极氪009肯定不如理想L9)来估算极氪009的毛利率多少,后者可能最多也只有17%左右的毛利率水平,如果极氪001还能够维持月销过万的势头,那么极氪整体毛利率也就在13%上下。

第二,2023年极氪001可能也难以继续刷新月销数据。

之所以极氪001能够越卖越火,就是因为足够“价格公道量又足”。尽管2023年开始极氪001的起步价被定为30万元,虽然上调了一万多元,但还是具备一定的“性价比”,仍有竞争力。

不过,外部环境却会发生较大变化。一是蔚来ET5旅行版将问世,极氪001将会面临直接竞品;二是30万元级性能电动车市场的竞争将变得激烈,例如岚图追光、智已L7、AION Hyper GT等都在快速布局;三是特斯拉可能继续发起降价。

所以,极氪001的原有优势将被逐步削弱,其月销售规模能否维持现在的态势会面临一定变数。

第三,至于极氪003未来的市场表现,大概率会因为“贵”,圈得一个很小的市场规模。

毕竟极氪001定价也需要参考其姊妹车奔驰smart精灵而定,所以哪怕这款车型能够取得高毛利率,但对极氪整体毛利的贡献可能非常有限。

整体上,极氪并没有展现出其未来能够再度起势的充分条件,这将对其当下的估值构成不利影响。

如果用类比的方式来看待极氪的处境,极氪可能比较像小鹏。

小鹏走的也是低毛利的产品策略,哪怕到现在为止其毛利率也还在12%上下波动;其也有月销过万的爆款车型P7,高峰时使其整体月销量达突破1.5万辆/月;现在的策略都是在追求品牌向上,希望推出成功的高端化车型来提高整体的毛利水平,但取得的效果并不理想。

不过,小鹏相比于极氪的优势也很明显,一是拥有全栈自研的自动驾驶技术栈,这点是全方位超越极氪的;二是小鹏的矩阵产品都布局在主流消费市场,经历着长时间的市场验证,并维持着年12万辆的销售规模。

从这个角度看,成立还不到2年的极氪却在谋求100亿美元的IPO估值,可以说是提前透支了相当一部分的估值,因为除了车型均价高这一点之外,极氪在其余方面很难说已超越小鹏汽车——而小鹏当前市值也才100亿美元上下。