作者:admin 发布时间:2023-01-08 03:00:09 分类:头条 浏览:269 评论:0

2022年A股新上市16家械企:破发风险仍在,毛利率普遍下降,谁最赚钱?

来源:贝壳社,作者:陈正青

2022年,整个医药行业依旧笼罩在不断蔓延的寒气中。医疗器械板块同样也是如此,A股市场,医疗器械板块整体下跌20.67%,120家医疗器械企业中104家下跌,占比超86%。

与资本市场的惨淡不同,基本面上,2022年医疗器械企业在2021年高基数下依旧实现了稳健的增长。三季报显示,A股120家中64家实现利润正增长,更有九安医疗、安旭生物等体外诊断企业实现超十倍、百倍增长。

融资层面,2022年融资事件数为772起,同比回落34.74%。A股市场上,2022年IPO上市的医疗器械企业共16家,同比减少33.3%,其中破发7家,占比43.7%。

虽然医疗器械行业整体表现不佳,但具体到各个企业又各有不同。本文选取2022年在A股IPO上市的16家医疗器械企业进行综合分析,分别是采纳股份、仁度生物、天益医疗、五洲医疗、英诺特、麦澜德、联影医疗、微电生理、华大智造、美好医疗、中科美菱、康为世纪、怡和嘉业、东星医疗、辰光医疗、山外山。

募资280亿,IVD企业大幅减少

募资:联影医疗独揽110亿 -

从募资能力上,16家医疗器械企业合计募集资金280.38亿元,与2021年24家相比增长3.58%。这主要来自联影医疗的贡献,科创板上市的联影医疗融资额达109.88亿元,这既是2022年度A股第三大IPO,也是科创板开板以来仅次于中芯国际和百济神州的第三大IPO。

联影医疗之外,排名第二的是华大智造,募集资金36.02亿元。排在最后的是辰光医疗仅募集资金1.71亿元。

在北交所上市的辰光医疗与联影医疗一样都属于国产影像设备领域,是我国MRI设备产业链独立第三方核心硬件供应商。虽然都是国产影像设备突破国外垄断的希望,但辰光医疗市值仅有5.43亿元,同期联影医疗则是1458.59亿元,不及联影医疗一个零头。

此外,与2021年大量上市IVD企业不同,2022年仅3家IVD企业上市,对比2021年减少66.7%,募资总额也从79.9亿元缩水到27.5亿元,可见市场对IVD行业未来走势有了更理性的认识。

16家公司IPO募资金额及市值情况

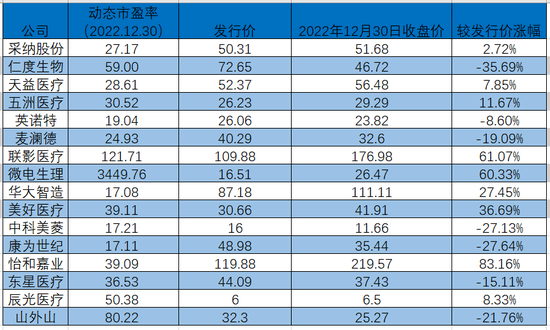

股价:四成以上破发

股价和估值反映的是市场对公司未来发展的预期。

2022年,在整个医疗器械板块表现不佳的情况下,16家新上市公司表现同样不尽人意。

以2022年12月30日收盘价计,共有7家跌破发行价。其中仁度医疗跌幅最大,达-35.69%;另外两家IVD企业康为世纪和英诺特也分别下跌-27.64%、-8.60%。

除此以外,其余9家平均涨幅达33.25%。涨幅最高的是怡和嘉业83.16%,作为国内家用无创呼吸机及通气面罩的龙头企业,怡和嘉业在创业板上市首日股价就大涨超140%,新股一签可盈利9万,成为2022年名副其实的最大“肉签”。

除此以外,联影医疗和微电生理也涨幅居前,分别上涨61.07%和60.33%。其中,微电生理尽管上市首日破发,但作为全球市场中少数同时完成心脏电生理设备与耗材完整布局的厂商之一,微电生理在十月份连续3个“20cm”涨停,让外界开始重新评估其投资价值。

估值方面,除刚刚扭亏为盈的微电生理外,其余15家公司平均市盈率为40.5倍。其中最高的依旧是联影医疗121.7倍,可见市场对其未来发展潜力的期待。

16家公司股价及估值情况

利润平均涨幅超1倍,

毛利率普遍下降成隐忧

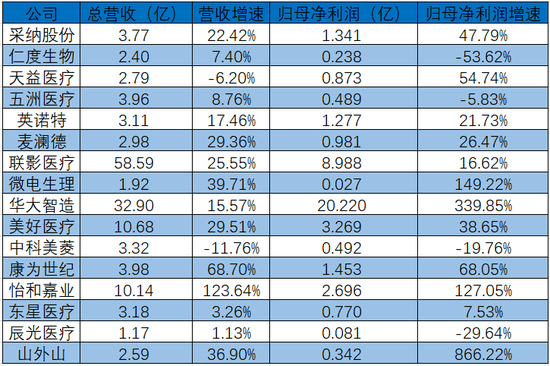

业绩:华大智造最能赚钱?-

三季报显示,16家新上市医疗器械企业全部实现盈利。

其中联影医疗实现营收58.59亿元,同比增长25.55%,在16家公司中排名第一。

业绩增长较快主要原因,一方面是分级诊疗、国产替代政策的逐步落地,使得基层医疗机构购置设备需求、国产高端影像设备市场占有率均有所提升;另一方面是联影医疗前期的市场积累和技术沉淀,品牌知名度不断提高,市场地位和产品竞争力不断提升,销售网络日益完善。

招股书显示,联影医疗相关产品自上市以来已入驻全国近900家三甲医院,在复旦大学医院管理研究所发布的“2020中国医院排行榜-全国综合排行榜”中,全国排名前50的医疗机构中有49家为联影医疗客户。

虽然联影医疗营收排名第一,但却不是16家中最能赚钱的。华大智造前三季度实现营收32.90亿元,同比增长15.57%;净利润20.22亿元,同比增长339.85%,远超联影医疗的8.99亿元,排在第一。

主要原因是华大智造及子公司与Illumina就美国境内的所有未决诉讼达成和解,子公司CG US收到Illumina支付的3.25亿美元(折合人民币23.51亿元)净赔偿费。扣除这笔巨额赔偿款后,华大智造的扣非净利润仅为3.87亿元。

除此以外,山外山的净利润增速达到866.22%,在年度业绩预告中,山外山预计增长达117.68%—226.5%。主要原因是行业发展情况良好,下游客户需求旺盛,带动血液净化设备及耗材销售增长,且随着连锁透析中心满床率的提高,透析服务收入大幅增加。

在大部分公司利润增长的背后,也有4家公司出现利润负增长。

分别是仁度生物-53.62%、辰光医疗-29.64%、中科美菱-19.76%以及五洲医疗-5.83%。

2020年,仁度生物曾凭借核酸检测业务实现净利润增长15倍,后疫情时代,仁度生物的业绩也将回归正常。

16家公司业绩情况

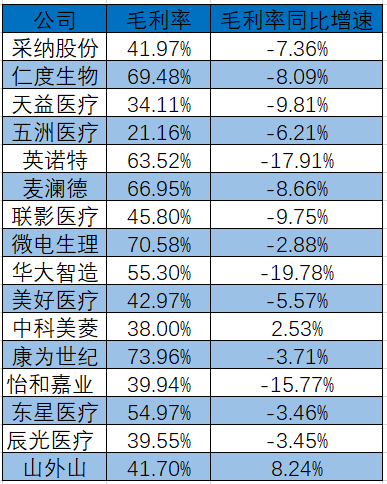

毛利率:普遍出现下降-

毛利率反映一家公司的盈利空间和综合竞争力。16家新上市公司平均毛利率为50%,令人担忧的是,有14家出现毛利率同比下降,平均下降8.74%。

毛利率下滑一方面是因为疫情相关的检测业务毛利持续下滑,另一方面是人工、原材料等成本持续增加导致。如联影医疗受国际经济形势影响,液氦及部分元器件等原材料采购成本上升,导致毛利率下降明显。

除开IVD企业,毛利率最高的是微电生理。电生理介入治疗医疗器械长期被国外品牌垄断,近几年国产器械逐渐起势,随着电生理集采的出台和推广,国产品牌份额有望快速提升,但相应的毛利率必将受到影响。

16家公司毛利率情况

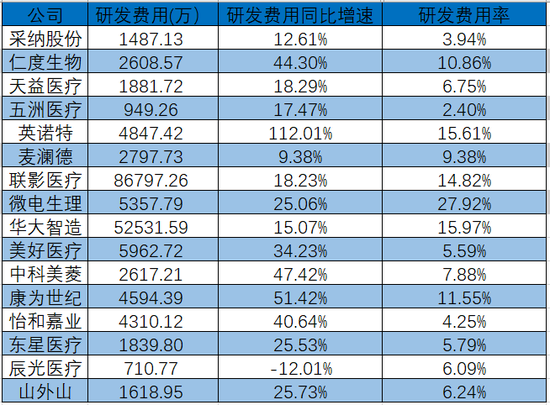

研发投入增长30.34%

高端医疗设备一直都是整个医疗器械行业里技术壁垒最高的领域,具有技术难度高、多学科交叉的特点,产品研发涉及计算机软硬件、电子器件、应用物理、临床医学、放射科学等多个学科和领域。

要想在高端医疗设备领域赶超国际巨头,巨额的研发投入少不了。前三季度,16家新上市的医疗器械企业研发费用共计18.09亿元,研发费用平均同比增长30.34%。

其中研发费拥最高的是联影医疗,研发投入达8.68亿元,同比增长18.23%。在高强度的研发投入下,联影医疗成功向市场推出80余款产品,其中不乏多款“行业首款”,包括:行业首款具有4D全身动态扫描功能的PET/CT产品;行业首款75cm孔径的3.0T MR产品;行业首款诊断级CT引导的一体化放疗加速器等。

此外,联影医疗还牵头承担近40项国家级及省级研发项目,包括近20项国家级科技重大专项。

研发费用增长速度最快的是英诺特,达112.01%。作为一家IVD公司,英诺特没有被核酸检测的暴利蒙住双眼,从2018年开始就持续增加研发投入,在北京、唐山、 广州三地均设立了研发中心,重点布局呼吸道病原体检测领域,并延伸到优生优育、消化道、肝炎等领域。

研发费用率垫底的是五洲医疗,仅2.4%。五洲医疗主要从事一次性使用无菌输注类医疗器械的研发、生产及销售,产品主要ODM的方式销往海外,因此产品科技附加值较低,毛利率也是16家企业中最低的。

16家公司研发费用情况

医疗器械国产替代正当时

受制于生产力发展水平,中国医疗器械行业整体起步较晚,与 欧美、日本等国相比,医疗器械仍处于发展阶段。目前高端医疗器械市场以进口为主,高端市场被跨国公司占据,国产化率普遍偏低,例如医学影像、电生理、内镜等高端医疗器械市场国产化率仍然较低。

但随着国家整体实力的增强、国民生活水平的提高、人口老龄化、医疗检查需求的提升、分级诊疗政策下基层医疗设施投资建设力度加大、以及鼓励社会办医环境下民营医院数量的快速提升,中国医疗器械行业迎来较大的发展机会。

在高端医疗器械领域,国产品牌强势崛起。如联影医疗在高端医学影像设备领域逐渐突破技术壁垒,产品结构从中低端向高端甚至超高端升级,市占率超越了 GPS 三大巨头,在CT、MR、PET/CT、PET/MR领域市占率排名第一。

在高值耗材领域,2019年7月31日,国务院办公厅印发《治理高值医用耗材改革方案》,国内高值耗材正式开启持续性的集采降价。截至目前,已进行了60余次高值耗材相关集采,其中国家级3次,联盟级20余次,省级30余次。集采在降价的同时,也加速了国产替代的步伐。

12月14日,福建省药械联合采购中心公布福建联盟(涉及27个省市)电生理集采拟中选结果,部分品类外资企业出局(如波士顿科学的磁定位异/星形诊断导管出局,微电生理独家中标)。目前,国内电生理器械国产化率不足10%,随着集采的推广,国内医疗器械凭借更高的性价比,将获得更多的市场份额。

后疫情时代,随着常规医疗服务逐渐恢复,2023年国内医疗器械行业将迎来全面复苏,国产替代进程也将加快。