作者:admin 发布时间:2023-01-10 16:30:11 分类:头条 浏览:191 评论:0

文丨万钊(经济学博士、资深金融分析师)

近日,人民银行、银保监会发布通知,决定建立首套住房贷款利率政策动态调整机制。文件下署日期是2022年12月30日,公开发布日期是2023年1月5日。

从内容上看,该机制基本上是2022年9月29日,人民银行、银保监会阶段性放宽部分城市首套住房贷款利率下限政策的延续和优化,具体来看,有以下几个特征:

1、长期性。“929阶段性调整”的时间限定为2022年底前,而“1230长效机制”没有明确的时间限定,只要符合阶段性放宽首套住房商业性个人住房贷款利率下限,就可以持续下去。

2、阶段性。另一方面,“1230长效机制”又内嵌了终止条件,当“后续评估期内新建商品住宅销售价格环比和同比连续3个月均上涨”时,即终止。

3、自洽性。在过去的地产刺激周期,有可能会出现刺激过度导致房价快速上涨,进而导致住建部等部门采取约谈等方式要求地方政府采取措施更好的稳定房价,而“1230长效机制”内含房价上涨后自动终止,机制本身自洽。

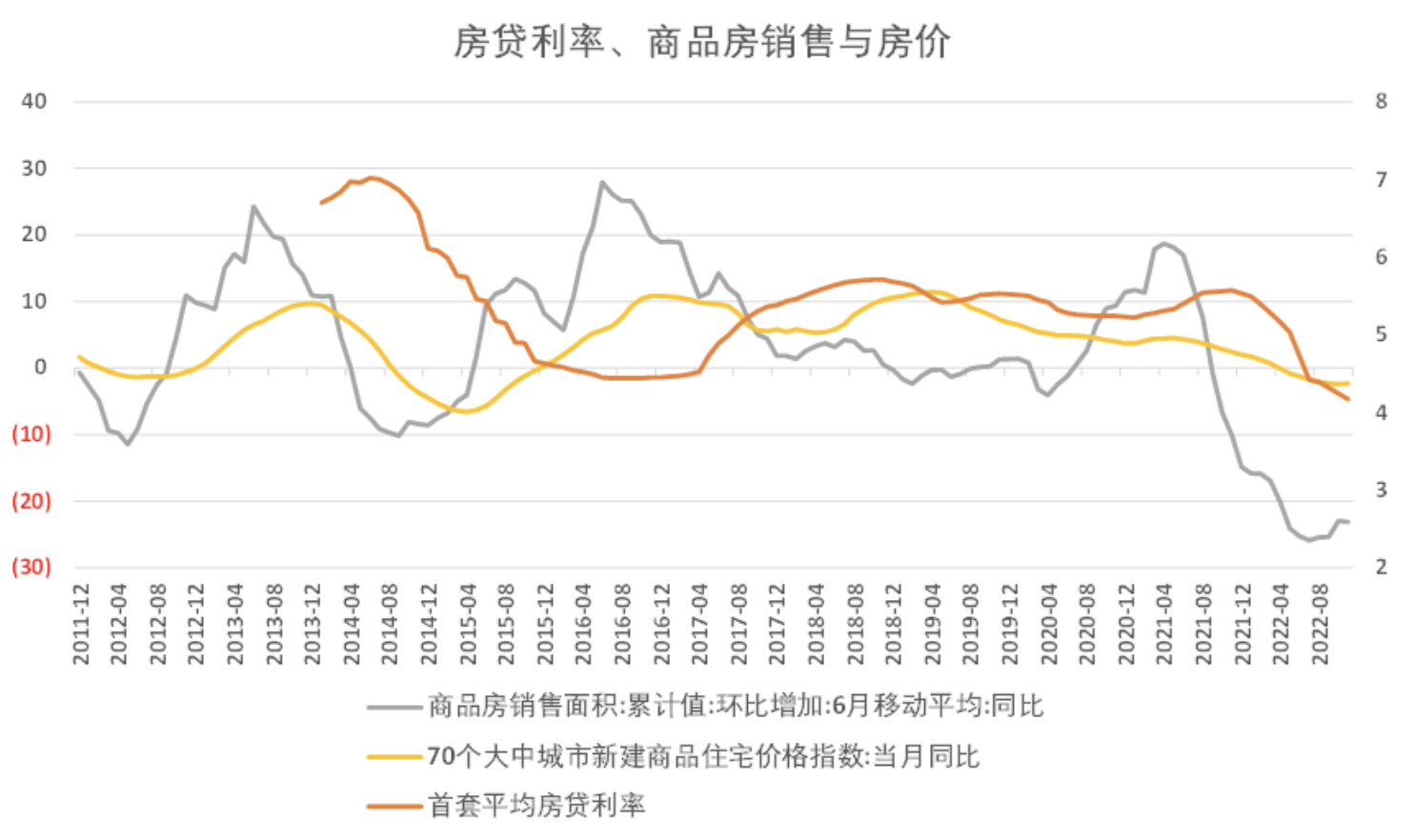

从历史经验上看,房地产市场基本上遵循“房贷利率下调—销售回升—价格上涨”的演变规律,以房价上涨作为终止条件,既可以实现促进销售回升的政策目标,又避免房价上涨的副作用。

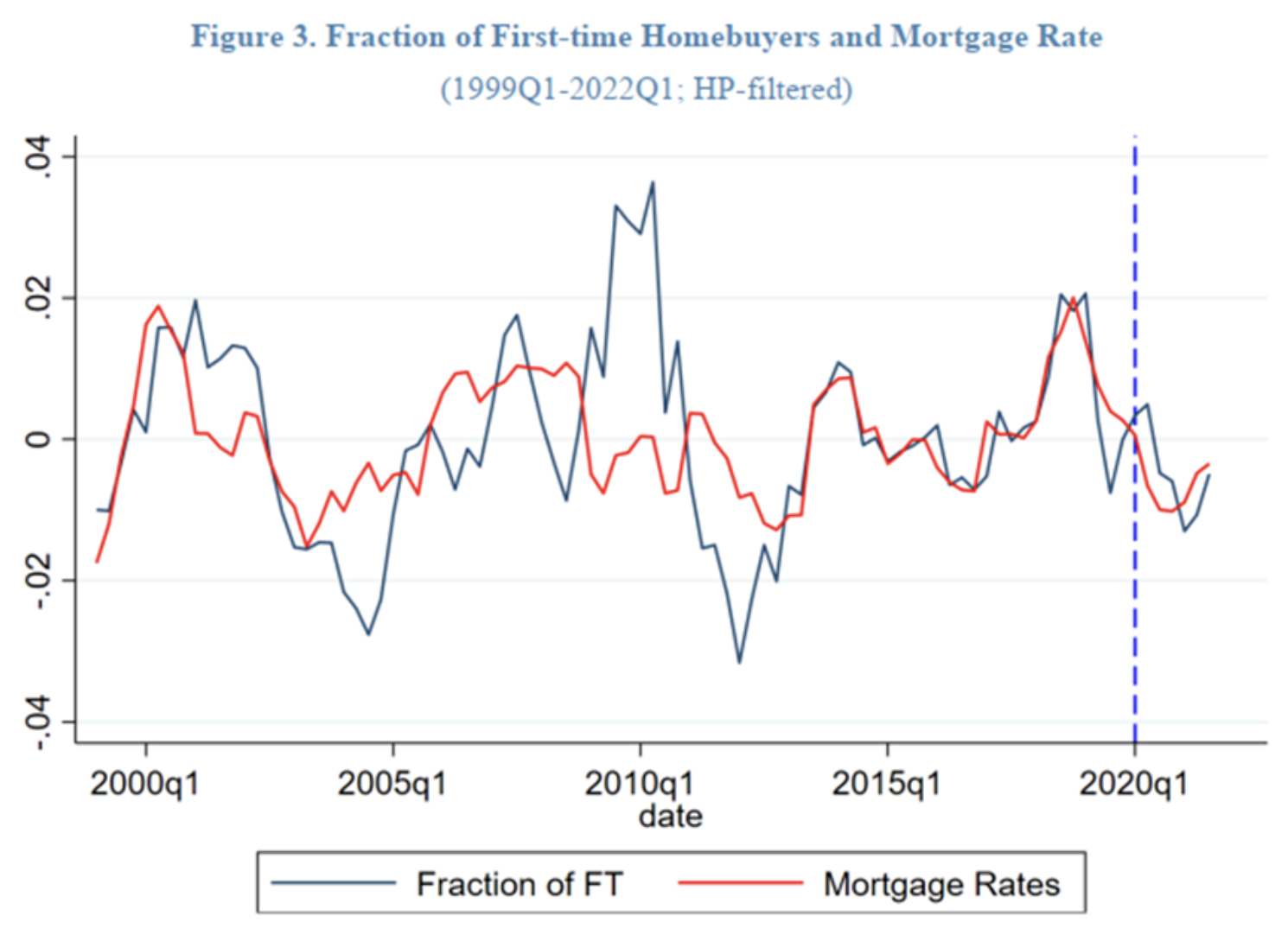

从理论上讲,将房价考量纳入房地产刺激政策,体现了一般均衡模型的思想。因为虽然降低房贷利率减少了首套购房者的利息负担,但是如果房价上涨,又会降低首套购房者的购房能力。IMF近期一篇文献基于美国的数据测算,如果房价上涨10%左右,那么就会完全抵消掉房贷按揭利率下降1个百分点带来的住房负担的减少。中国的数据可能跟美国数据有出入,但是原理是类似的。

今年房地产政策的重点是需求端,1月8日《中国房地产报》发表社评,提到“改善房地产需求端是今年的重心。目前,在支持刚性和改善性住房需求这件重要事情上,各地和有关部门还需要优化调整一些妨碍消费需求释放的限制性政策,如在首套房、卖旧换新和二套改善性住房的首付比例、贷款利率上要加快下调步伐,对“认房又认贷”等措施要及时进行优化或者取消;对限购政策,可考虑适当优化和放开一二线城市限购政策,允许结清贷款的居民为了追求美好生活而再购买住房。”

可以预计需求端的政策还会陆续出台,但是如果参考“1230长效机制”,不排除后续的需求端政策,部分可能也会将房价上涨作为终止条件。

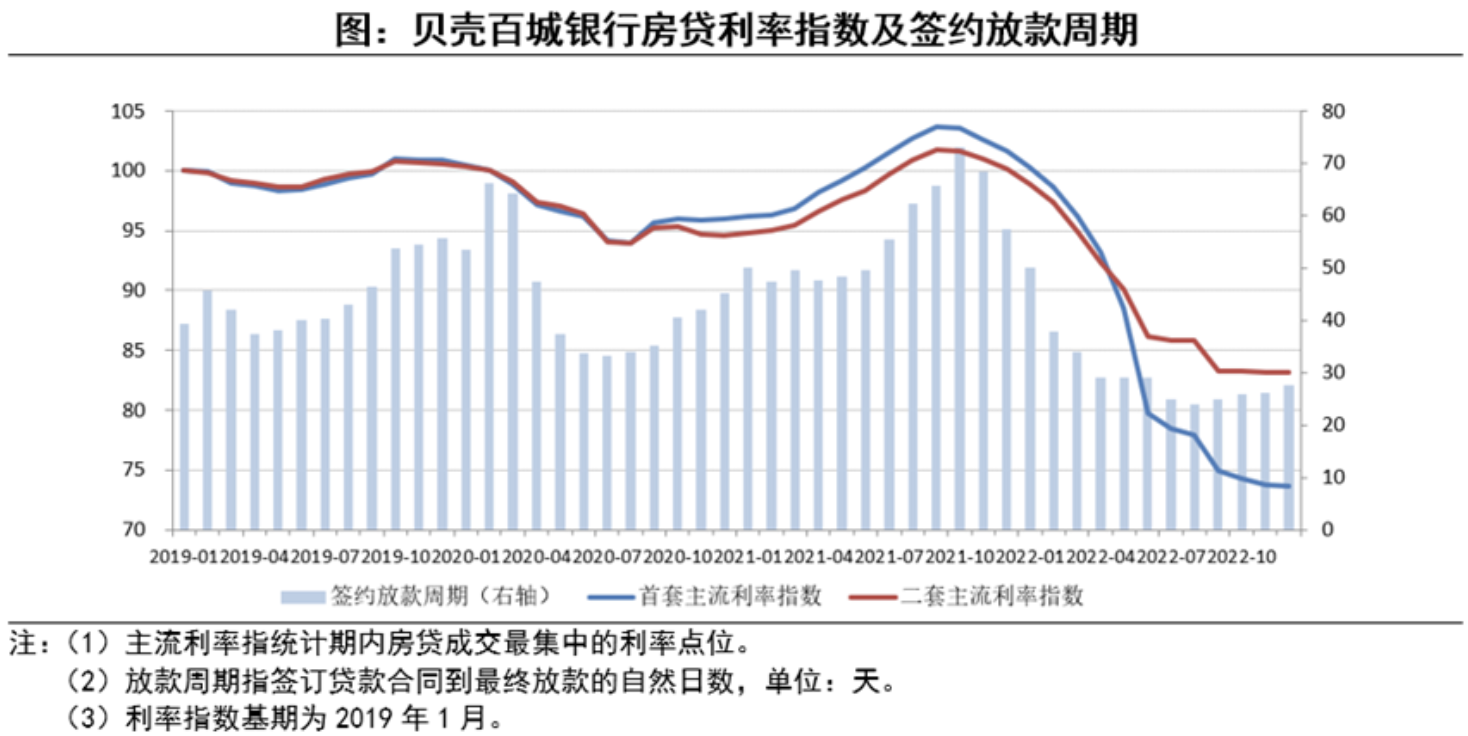

但是另一方面,我们也关注到两个现象,一是2022年四季度,房贷利率的下行不太明显,贝壳研究院统计数据显示,2022年12月首套主流利率平均为4.09%,二套平均为4.91%,环比基本持平,“929阶段性调整”的政策效果尚未充分体现。一方面可能与政策时间较短有关,另一方面,住房按揭贷款利率定价是商业银行的市场化行为,住房按揭贷款是商业银行的优质资产,利率太低也不符合商业银行的利益。

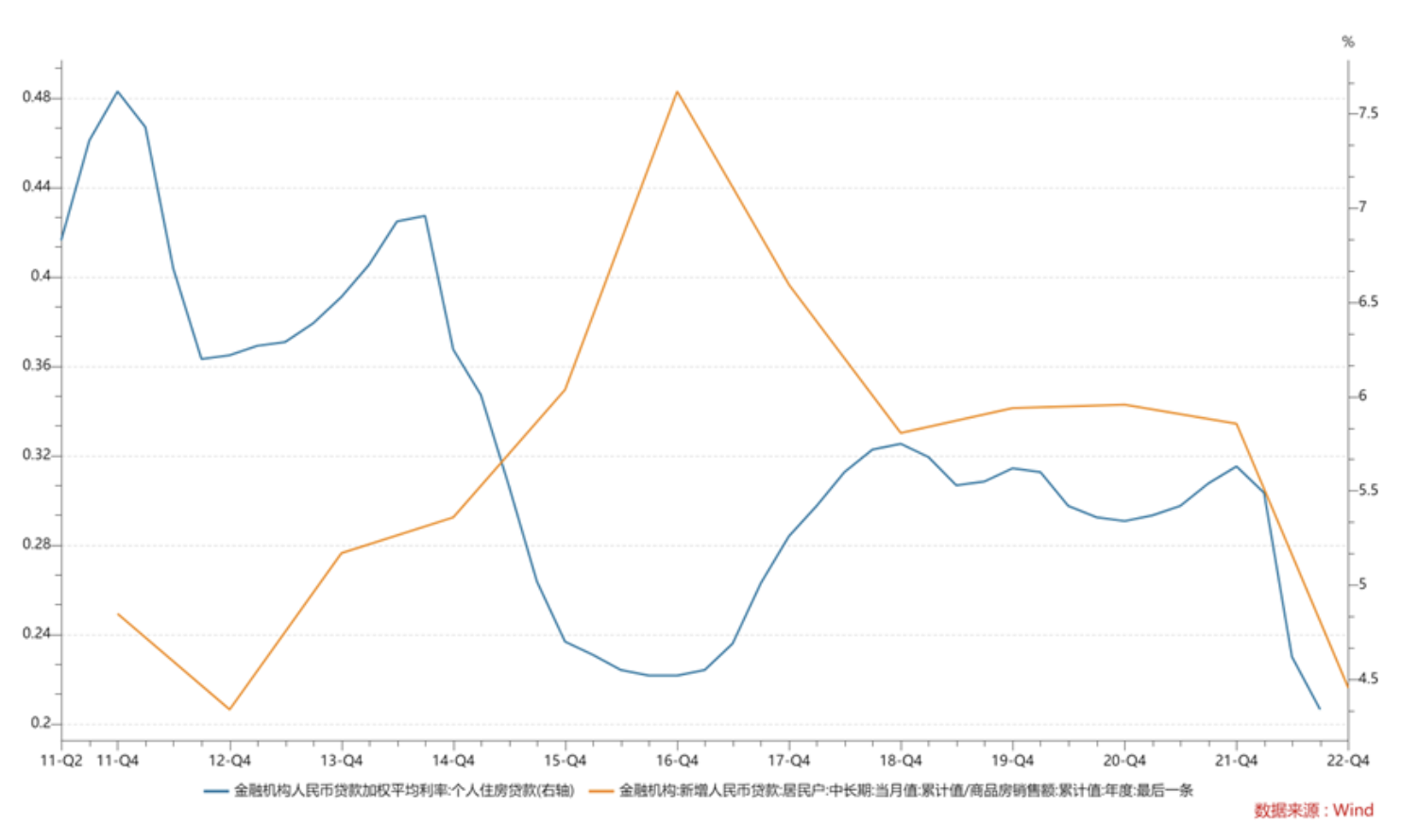

二是已经有很多分析提到,本轮地产周期中,利率下行并没有明显驱动销售的回升。我们来观察两个指标,即住房按揭利率与商品房杠杆系数(用居民新增房贷与商品房销售额之比衡量),从历史经验看,两者基本呈现反向关系,即房贷利率越低,居民房贷杠杆越高,这是符合逻辑的。

但是在本轮周期中,我们发现两者呈现同向,即房贷利率越低,居民房贷杠杆越低,即利率越低,越不贷款。

这个现象虽然看似违反逻辑,但是却与美国数据相符。美国的首次购房者的按揭贷款比例,也与按揭贷款利率呈现同向,文献给出的解释是:按揭贷款利率下降,会刺激房价上涨,反而削弱了首次购房者的支付能力。

如果参考美国的数据和经验,我们也许可以猜测,当前利率下调对驱动销售的效果不明显的原因可能是,无论是考虑过去几年居民的实际收入,还是考虑未来的收入和就业预期,当前的房价可能有点太高了。