作者:admin 发布时间:2023-01-14 18:30:07 分类:头条 浏览:201 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

每经记者 黄小聪 每经编辑 叶峰

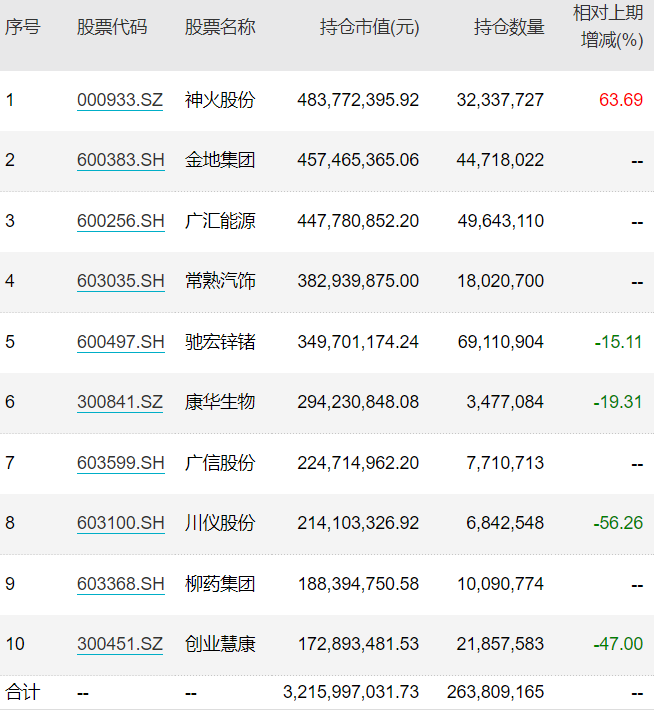

今日,中庚基金丘栋荣管理的多只产品披露了2022年四季报,记者注意到,丘栋荣在过去的四季度进行了明显调仓,能源股是其重仓的方向,其中神火股份不仅进入到四只基金的前十大重仓股,而且还是中庚价值灵动灵活配置混合、中庚小盘价值股票的第一大重仓股。

还有的基金的前十大重仓股换了一半,而在中庚价值领航混合、中庚价值品质一年持有期混合上,美团-W均退出了前十大,兖矿能源新进前十大。

另外,地产、银行类个股在过去的四季度也是丘栋荣的主要重仓方向,地产股和银行股在多只基金上都有出现。

偏爱能源、地产和银行

根据中庚基金的公告,除了新近成立的产品,丘栋荣管理的其余四只基金均披露了2022年四季报,记者注意到,丘栋荣在过去的四季度进行了较大幅度的调仓。

先看中庚小盘价值股票,前十大重仓股换了一半,其中柳药集团、广信股份、常熟汽饰、广汇能源、金地集团新进前十,常熟银行、新华医疗、新点软件、顶点软件、云铝股份退出前十大。

再看中庚价值灵动灵活配置混合,前十大也换了四只个股,退出前十的分别是新华医疗、川仪股份、永茂泰和云铝股份,新进前十大的分别为广汇能源、金地集团、中国神华和诚益通。

从这两只基金还可以看出,丘栋荣都将神火股份买到了第一大重仓股,除了神火股份,中国神华、广汇能源也都大举重仓。

在另外两只基金方面,中庚价值领航混合的前十大重仓股整体变化较小,其中最明显的变化是美团-W退出了前十大,兖矿能源新进到前十大。

类似的还有中庚价值品质一年持有期混合,美团-W也退出了前十大,兖矿能源也新进到前十大。

从这两只基金来看,前十大中还汇集了中国海洋石油、驰宏锌锗等能源类、有色资源类个股。整体来看,丘栋荣在过去的四季度对能源股的偏好非常明显。

此外,在这几只基金中,地产类、银行类个股的重仓痕迹也很明显,金地集团、保利发展、越秀地产、常熟银行、苏农银行等都在多只基金上出现。

除大盘成长外,其他风格基本处于低估值区域

而在四季报中,丘栋荣也谈到了对于能源类、地产类、银行类个股的看法。

丘栋荣表示,以基本金属为代表的资源类公司,配置的逻辑主要在于:

1、压制因素缓解,需求弹性可预期。随着疫情管控放开,以及地产政策加大力度,稳定经济重回正轨,占大头的国内需求在2023年具有较确定的修复机会。基本金属对应的需求从传统到新兴,广泛且多样的跨度有望带来超预期的需求增长;

2、供给端刚性,亦导致价格弹性。碳中和背景下的现实经济考量,资源类公司延续谨慎策略,资本开支意愿仍严重不足,产能天花板要比想象的严格,供给弹性不足依然是现实状况,相对紧平衡将有利于存量资产价值。短期价格受到经济弱现实和海外预期衰退交易的影响,出现了不那么常见的双低特征,即价格显著调整至低位,同时库存水平也持续处于低位。

3、估值定价调整至历史低位,对应预期回报率高。资源类公司自下而上来看,自身盈利底部较历史更优,但相关公司估值调整至历史低位。综合看这些公司处于非常有利的位置,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。

而在能源类公司方面,丘栋荣表示:“除了与基本金属为代表的资源类公司的配置逻辑相似的部分外,能源类公司在港股市场仅以个位数PE交易,对应的分红率更高,总体呈现出高质量、低风险、低估值、高分红和高预期回报的特征,具有较高的配置价值。”

此外,丘栋荣表示,重仓地产的逻辑是:

1、供给端收缩是最为确定的一环,供给收缩至中长期的底部中枢,地产风险充分释放,地产投资理应有所回升;

2、从需求端看,房地产是恢复和扩大国内消费至关重要的一环,房地产市场回归正常化,既有利于经济稳增长,也有利于满足住房多样化需求的实现。历史已表明房地产的需求是长期存在的,房地产内生的需求和积极的政策引导下,需求回升是大概率的。

3、从房地产企业看,房地产政策在企业端进一步放松,尤其是股权融资的放开,优质房地产企业有望强化资产负债表,在房地产市场低迷期间低成本投资扩张,对其未来市场占有率的提升和盈利能力的上行均有支撑。这些公司集中于可股权融资、高信用、低融资成本优势的龙头公司,抗风险能力、潜在成长性和盈利质量都会更为优异,并且当前的估值极低,有较好的回报潜力。相比而言,港股中龙头房地产企业,估值更为便宜,同时经营策略更稳健,逆势扩张,拥有持续的内生增长能力。

至于金融板块中的银行,丘栋荣认为:“估值基本处于历史最低水平。一方面,在经济回暖阶段,信贷的真实需求回升,金融让利的政策压力缓解,价格与息差下行压力减弱,银行盈利有回升空间;另一方面,我们看好有独特竞争优势、服务实 体经济或触达零售终端的区域性或全国性银行,这类银行的共同特征是业务简单扎实稳健,客户多元结构好,基本面风险小,具有一定的成长性,并且估值较低且资产质量具有安全边际。”

除了对行业板块的观点,记者注意到,丘栋荣也谈到了对A股和港股的整体看法。他表示:“回到估值上,A股整体的估值水平在各类指标上均处于周期性的低点区域,一般在此估值水平上对应着系统性的机会,机会大于风险。而进一步从结构上看,当前仅有大盘成长一类的股票还处于中性以上的水平,其他类型的风格基本处于低估值区域,从大盘股到小盘股,从价值股到成长股,均有较好的布局机会。港股四季度V型反弹,但各个估值维度基本处于历史20%分位以内,长期仍具有较高的吸引力,我们保持系统性机会的判断,继续战略性配置。”

封面图片来源:摄图网_501142560