作者:admin 发布时间:2023-01-15 23:10:11 分类:头条 浏览:215 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中信建投证券研究 文 | 王介超

本周工业金属价格普涨, LME铜、铝价格分别上涨7.3%、12.2%;工业金属价格由“金融属性”及“商品属性”共同决定,从金融属性来看,美国去年12月CPI环比下降0.1%,美联储加息压力进一步放缓,名义利率拐点初现;从商品属性来看,全球铜铝库存均处于历史低位,中国防疫政策转向叠加密集的地产政策刺激,中国经济复苏可期,叠加新能源行业的拉动,铜铝需求增长预期大幅好转,铜建议重点关注紫金矿业、金诚信、洛阳钼业、铜陵有色等,铝建议重点关注中国宏桥、天山铝业、神火股份、怡球资源(维权)等。

本周国内钼精矿价格持续上涨,根据安泰科数据,钼精矿(45%-50%)由4380元/吨度上涨至4480元/吨度,周涨幅2.3%,钼价连续10周上涨。根据亿览网数据,截止1月13日,1月份主流钢厂招标钼铁总量约5800吨。钢招量增价涨,国际钼市止跌企稳,国内钼价有望继续上升,建议重点关注金钼股份、洛阳钼业、中金黄金等。

锂电材料:国内锂资源自主可控意义凸显

锂:据百川资讯,电池级碳酸锂报价51.4万元/吨,较上周下跌4.1%,电池级氢氧化锂微粉报价为52.25万元/吨,较上周下跌4.6%。供给端,优质品味矿端资源紧俏,市面上寻矿困难,厂家开工不饱和,产量出现明显下滑,天气转凉影响盐湖端生产。整体来看,供应端依旧紧张,市面上现货流通有限。需求端,受终端需求影响,下游正极材料厂家订货积极性不高,观望情绪较浓,采购较为谨慎。资源端,阿根廷、玻利维亚和智利已开启文件草拟,推动建立Lithium OPEC(锂佩克),从而在锂矿价值波动的情况下达成“价格协议”;加拿大工业部以所谓国家安全为由,要求三家中国公司剥离其在加拿大关键矿产公司的投资,国内锂资源自主可控意义凸显,建议关注天铁股份、天齐锂业、永兴材料、中矿资源、融捷股份等。

镍:本周LME镍价为27000美元/吨,下跌6.4%;上期所镍价为208370元/吨,下跌0.9%。本周高镍铁主流成交价格1367.5元/吨,较上周持平;低镍铁市场主流成交价5250元/吨,较上周上涨2.9%。电池级硫酸镍价格3.74万元/吨,下跌2.0%;电镀级硫酸镍价格4.88万元/吨,较上周持平。

菲律宾矿山进入雨季后,镍矿出货量维持低位;本周镍铁供应有所下降,三元前驱体市场成交持续不佳下补货积极性减弱,硫酸镍短期市场需求仍处于弱势局面,建议关注盛屯矿业和华友钴业。

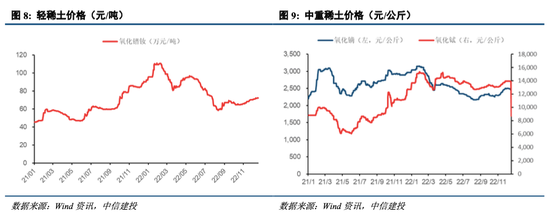

稀土&磁材:稀土方面,轻稀土氧化镨钕72.25万元/吨,较上周上涨0.7%;中重稀土氧化镝2460元/公斤,较上周下降1.8%;氧化铽13850元/公斤,较上周下降1.4%。新的稀土矿指标下发,分离企业生产相对稳定,废料回收企业或将开工不足,原料价格居高,废料回收企业产出增量不大;独居石和进口矿相对稳定,但增量有限,1月氧化镨钕产量或将小幅下降。需求端,新的一年随着全国疫情放开,经济将陆续恢复,有望带动终端消费增加;建议关注华宏科技、大地熊、宁波韵升(维权)、金力永磁等。

工业金属:电解铝供应减少,地产需求有望复苏

本周LME铜、铝、铅、锌、镍、锡价格变化为7.3%、12.2%、0.8%、9.2%、-6.4%、12.9%;供给端,贵州地区由于电力不足,限电再次升级,本周贵州地区企业继续减产;甘肃地区新投产产能继续释放,但释放量较少,整体供应持续下跌。需求端,地产政策继续提振消费情绪。铝建议关注中国宏桥、天山铝业、神火股份、怡球资源等;铜建议关注紫金矿业、金诚信、洛阳钼业、铜陵有色等。

金属新材料&小金属:锑锭、铀矿、锗分别上涨2.6%、3.0%、1.3%

新能源汽车带动高压连接器需求,关注连接器合金材料龙头博威合金;钼建议关注金钼股份、洛阳钼业、中金黄金等;锑建议关注湖南黄金、华钰矿业(维权)等;锰建议关注南方锰业、红星发展、湘潭电化及小金属建议关注云海金属等。

1、全球经济大幅度衰退,消费断崖式萎缩。

国际货币组织IMF在10月的《世界经济展望报告》中再次下调全球经济增速至2.7%,并指出当前全球经济面临诸多数地区金融货币收紧,乌克兰危机以及新冠疫情持续,严重影响经济增长前景。欧美经济数据以及出现下降趋势,若陷入深度衰退对有色金属的消费冲击是巨大的。

2、美国通胀失控,美联储货币收紧超预期,强势美元压制权益资产价格。

美国无法有效控制通胀,持续加息。美联储已经进行了大幅度的连续加息,但是服务类特别是租金、工资都显得有粘性制约了通胀的回落。美联储若维持高强度加息,对以美元计价的有色金属是不利的。

3、国内新能源板块消费增速不及预期,地产板块继续消费持续低迷。

尽管地产销售端的政策已经不同程度放开,但是居民购买意愿不足,地产企业的债务风险化解进展不顺利。若销售持续未有改善,后期地产竣工端会面临失速风险,对国内部分有色金属消费不利。

王介超:金属新材料首席分析师,高级工程师,一级建造师,咨询师(投资)。冶金及建筑行业工作近8年,金融行业工作5年,2017年开始从事卖方研究工作,主编国标GB/T 18916.31,拥有《一种利用红土镍矿生产含镍铁水的方法》等多项专利技术,并参与执行海外“一带一路”工程项目,有较为丰富的行业经验,擅长金属及建筑产业链研究。

证券研究报告名称:《继续关注贵金属、小金属及基本金属投资机会》

对外发布时间:2022年1月15日

报告发布机构:中信建投证券股份有限公司