作者:admin 发布时间:2023-01-18 17:31:31 分类:头条 浏览:227 评论:0

王梦颖Z0015429

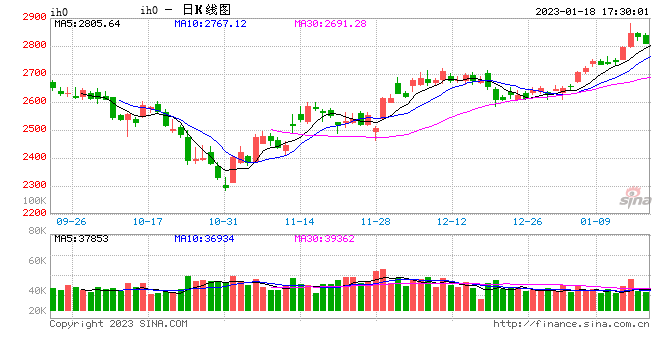

2023年元旦后,市场看多中国资产的情绪进一步推高A股,北向资金则开启买买买模式,截止1月17号,北向单月净买入金额录得891.46亿元,逼近900亿元大关,创下单月净流入金额的历史新高。

图:北向资金月度净流入(单位:亿元)

数据来源:Wind

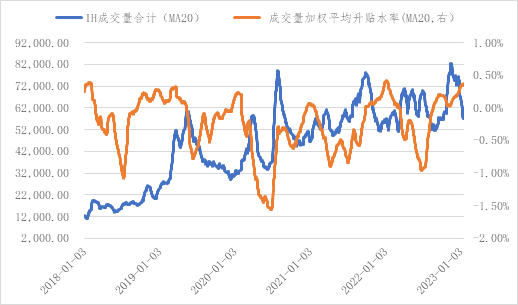

北向资金更青睐蓝筹股,因此,最近盘面风格呈现出“大强小弱”的格局,上证50、沪深300指数明显跑赢中证500和中证1000指数。虽然北向资金买买买的热情还未消退,但我们注意到上证50指数在现货、期货和期权三大市场同步出现了盘面过热信号,这意味着后市蓝筹指数存在回调概率。

首先从现货市场的交易指标来看,上证50指数的单位振幅换手率指标大幅上升,说明市场在当前位置存在很强的换手需要。高单位振幅换手率通常意味着市场多空分歧的加大,也经常是行情阶段性高点的信号之一。以历史分位数衡量,最近20个交易日上证50指数的单位振幅换手率均值已经从11月底的35%升至62%,而同期中证1000指数的单位振幅换手率均值从11月底的79%回落至69%。

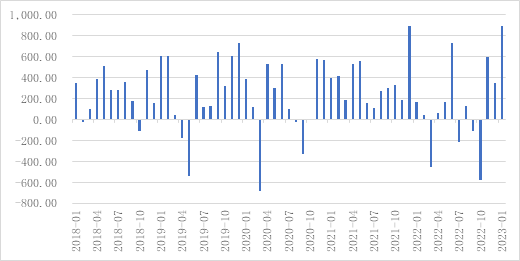

第二,期货市场上IH的升水率(按成交量加权平均算)逼近历史峰值,与2018年初、2019年3月底以及2022年1月中旬的水平相当,而上述三个时间点是典型的行情阶段性顶部位置。此外,这三个升水率高点出现时, IH的成交量都有所下行,或处在阶段性低位。如果我们将升贴水率看作是期指的某种“价格”,那么上述三个阶段性顶部时期期货市场出现的是“价”量背离的信号,而价量背离本身就是技术分析上表达行情趋势可能出现反转的信号之一。目前,我们观察到IH再次出现了“价”量背离信号,意味着期指市场认为IH处在阶段性顶部位置。

图:IH升贴水率和成交量

数据来源:Wind 南华研究

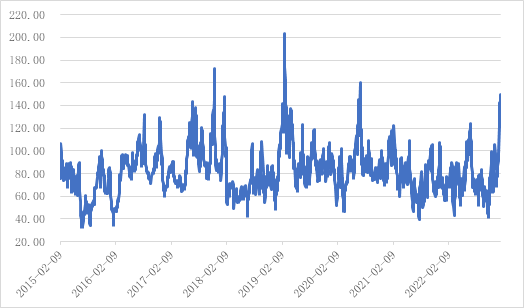

第三,近期50ETF期权的认沽认购持仓比(持仓PCR)再次飙升。持仓PCR的计算方式是用认沽期权持仓量除以认购期权持仓量获得,能够较为客观的展示市场多空观点的比例。从2015年50ETF期权上市交易至今,持仓PCR指标是一个经过市场验证的、效果显著的市场温度计指标。当持仓PCR指标飙升时,通常都是市场情绪短期过热的时候,例如2017年11月下旬、2019年2月底、2020年7月初以及2022年6月底,都是行情阶段过热的位置,上证50指数后续也都出现了不同幅度的回调。因此,当我们看到持仓PCR指标再次飙升时,需要警惕后续行情回调的风险。

图:50ETF期权认沽认购持仓比

数据来源:Datayes

上证50指数在期现市场同步出现阶段性过热信号,意味着后续指数存在调整的需要。从基本面来看,国内疫情恢复速度超预期和美国加息节奏放缓概率增大的背景下,以上证50为代表的蓝筹股并未走完其趋势性行情,现阶段的盘面过热信号,更可能引发的是短期的回调,而不是趋势的终结。

一般来说上涨中的回调有三种形态:下跌回调、横盘震荡整理以及盘内回调中枢却在上移,其中第三种形态容易出现在强上涨趋势状况中。此轮上证50的强势的主因是北向资金提供了大量的增量资金,当北向资金的净流入量减少时,行情的冲刺大概率会减慢,除非内资可以接力提供增量资金。从2022年10月底至今,我们发现外资对国内经济的预期比内资乐观,因此后续内资是否愿意接力仍是未知数。临近春节,国内经济恢复状况的第一个验证窗口期马上就要到来,春节期间客运、消费等方面的表现大概率会决定国内资金对经济预期的修正方向,因此,节前上证50在预期无法验证和盘面过热的状况下很难继续冲刺,但也不会轻易下跌,大概率会出现横盘震荡的走法。

那么是否要持仓过节呢?

我们的观点是如果仍是空仓状态,那么先上车可能会比规避潜在回调更为重要;如果是已有仓位的状态,那么在保留底仓的状况下,进行阶段性盈利兑现是比较合适的选择;当然如果总仓位偏轻,那按仓不动、等盘面信号冷却后再加仓也是不错的选择。简单来说,此次的盘面过热信号引起了我们的警惕,但不改变我们对大趋势的判断,因此,应对此次潜在风险的方式以仓位管理为优。

重要申明:本报告内容及观点仅供学习和参考,不构成任何投资建议。市场有风险,投资需谨慎。

2023年1月18日星期三