作者:admin 发布时间:2023-01-27 22:20:30 分类:头条 浏览:201 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

这几年我们逐渐开始广泛使用的芝麻信用分,微信支付分等,看似是金融信用体系的一大创新,其实已是一家公司60年前的构思。

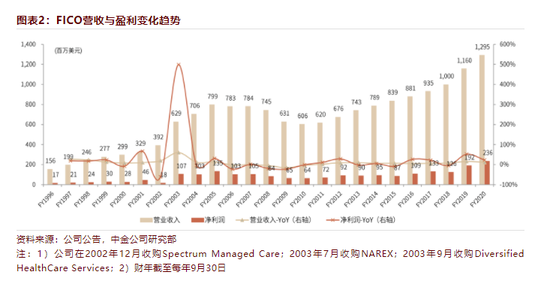

而这家公司靠这一套信用标准,创造了150亿美元市值,并在过去36年里上涨了500倍。

计算一个三位数的分数,看似简单,是将一堆数据导入公式产生结果,但背后的一套算法竟是如此大的生意。并且在美股非常寒冷的2022年,这家公司也创出了历史新高,可谓是令人难以置信。

因此,我们将看到这家美股的隐形巨头,一个把持着全球信用体系的公司,Fair Issac(FICO.N)。

一、70年前的构思

Fair issac 创始于上世纪50年代,创始人一开始就被金融行业借贷的低效所困扰,人们对于信用没有一套良好的评判标准,行为良好的有色人种因歧视无法低门槛获取抵押贷款,而很多冠冕堂皇的生意人,背地里生意摇摇欲坠,却又能轻易地获得信贷机构的信任。

信用的判断需要标准,而不是看外表,看资产量来办事。制造一个普适的,所有人可比的评价体系尤其重要,也因此,FICO应运而生。

在 1950 年代,拥有加州理工学院、斯坦福大学和加州大学伯克利分校学位的数学家 William R. Fair 开始研究用于构建预测行为模型的数学技术。Fair 被信贷决策过程中涉及的相对未被认可的复杂性所吸引,发现通常用于确定信贷的变量可以产生数万亿种可能的组合。

Fair 确定通过使用统计技术(例如多变量分析来生成评分算法),可以大大降低这种复杂性。此外,计算机技术的最新进展,尤其是晶体管的引入,使计算能够自动化并快速处理。因此电气工程师 Earl Isaac 加入。

1958 年,Fair, Isaac 推出了他们的第一个评分系统,称为信用申请评分算法,证明他们的系统可以准确预测信用持有人的付款行为,包括他们是否会按时付款、延迟付款或根本不付款。两年后,Fair, Isaac 推出了公司 INFORM 产品的第一个版本,这是一个基于客户过去借贷行为的数据库构建评分算法的过程。那一年,两人将公司合并为 Fair, Isaac and Company。

彼时由于计算机的渗透缓慢,该评分系统的渗透也缓慢,然而,当美国国税局 (IRS) 与该公司签订合同以开发一种评分算法,使 IRS 能够更准确地定位逃税者时,Fair Isaac 开始了快速渗透。

该系统于 1972 年投入使用,很快产生了效果:审计数量下降了三分之一,美国国税局公布的发现的欠缴账单数量大幅下降。

在随后的多年里,FICO继续拓展自己的用途,不单只是在发放信贷时提供评判,也进入到信用卡领域帮助机构们来进行相关的风险管理,随后又进入保险行业,帮助进行相关风险控制流程的优化。

时至今日,FICO已经成为整个美国信贷行业的重要评判标准,覆盖美国90%以上的消费信贷决策。

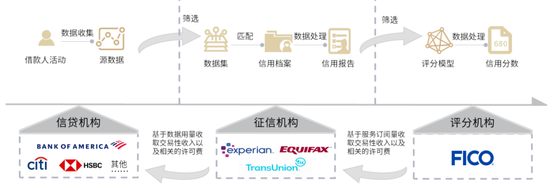

资料来源:中金公司

而公司的业务范围,也已经遍布世界各地。与标准普尔等公司一样,都是世界金融界金字塔尖的那一批公司,它们生产的产品,就是标准。

多年前的算法,第一个被官方机构认可,并不断延续至今,每个消费者和相关机构对FICO分的信赖,是公司整个业务的护城河。

当然现在可以看到的FICO分也有很多种了,不同的行业需要参考的FICO分不太相同,但大致的打分原则也都大同小异,遵循下图5个维度来进行综合评判。

资料来源:FICO

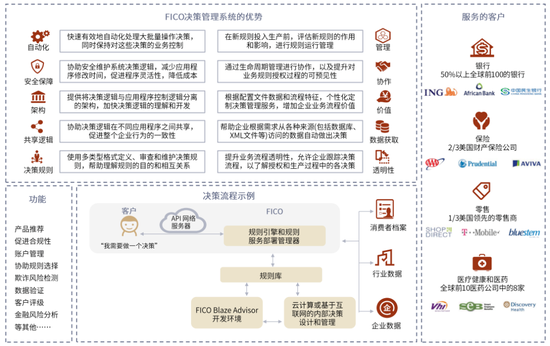

而公司目前的收入结构中,除了分数业务,公司也开展了软件业务,包括应用程序和SAAS,主要都是提供决策管理的业务,此业务同样基于将公司的内部数据进行分析形成有价值信息的能力,是公司打分系统算法的延伸,而基于强大的数据分析方法,公司在这个领域也同样复现了成功,是美国决策管理和反欺诈业务的龙头服务商之一。

资料来源:中金公司

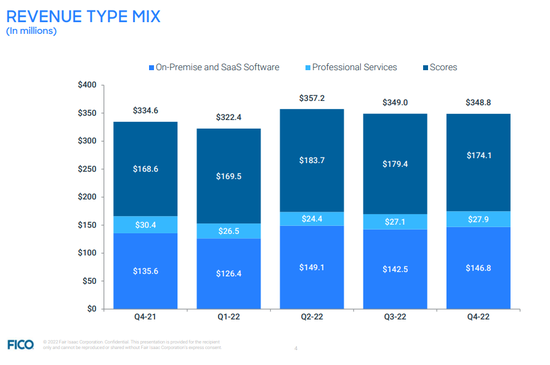

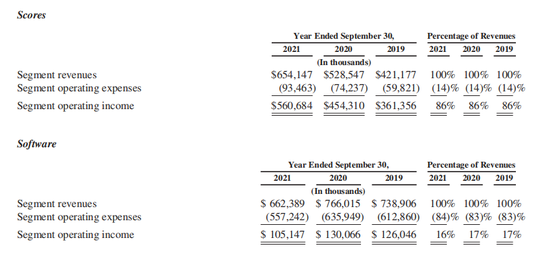

目前公司的收入结构中,评分业务和软件业务基本上五五开。

其中评分业务紧密联系全球的信贷业务量,在评分系统深入人心的环境下,是护城河极高的业务。而软件服务业务,则与相关B端用户的业务量及全球的宏观经济状态紧密相关,但由于并未处于垄断地位,依然面临着众多竞争,所以利润率也跟大部分软件公司类似。

可以看到,同样的收入,软件业务的经营利润只有评分业务的五分之一。

从历史上看,公司也随着货币政策有着一定的周期性,但是长期来看,核心的货币总量仍维持不断膨胀趋势,评分业务就一定能跟着成长,这支撑公司能够维持长期超越经济增速的成长。

二、单纯的算法驱动

与国内的阿里和腾讯包办最常见的信用分体系不同,FICO公司在产业链中的位置其实非常单一,基本上就是一家数据处理公司。

我们看到公司的上游,也就是三大征信机构,它们从各大信贷机构里面收集相关的个人行为数据,然后交由给FICO进行梳理。

三大征信机构也不是没想过抢这一块蛋糕,它们现在也是除FICO以外最大的信用分提供者。

它们固然手里的数据很多,都基于自己的消费者行为数据推出过自己的信用分系统,但有一说一,这三个机构间处于竞争关系,导致了很难推出一个公允的信用分(类似于腾讯和阿里的消费者账单数据不互通),另一方面,FICO的算法在核心的准确性上始终要做得更好,使用FICO减少的损失贷款比率始终优于其他后来者推出的打分体系。

因此也使得FICO长期能在三大机构垄断上游的情况下存活下来,它们之间的关系也颇为微妙,FICO从三大征信机构里采购消费者行为数据,然后在自己的算法体系里算出分数后,也能卖回给三大征信机构,三大征信机构占FICO收入的比例为10%。

而三大征信机构也有各自的信用分供参考。但是,银行和消费者暂时还是只认FICO分为标准。所以,FICO与三大机构互为消费者、供应商和竞争者。

这也说明,即使面临垄断的上游,只要有核心的算法,即使是一家业务单一的公司,就能够活下来不被取代。但前提是,必须是行业的先行者,若FICO不是第一个取得官方合作认证,最先渗透的打分系统,恐怕也没有现在这样的心理垄断地位了。

三、过分的上涨

既然公司的护城河如此之深,其心理垄断程度已经渗透进美国金融体系的方方面面,那2022年的上涨似乎是合情合理的。

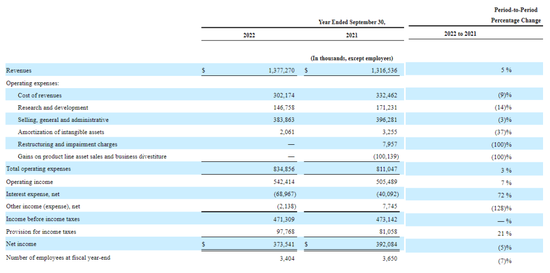

但细心对比公司的业绩,则发现,2022年FICO实际业绩上增幅并不算高,收入微增5%,从13.1亿到13.7亿,而净利润从3.9亿到3.7亿,倒退5%,但股价倒是涨了35%。

涨幅大于eps增速,是妥妥的估值提升行情。对比整个金融领域公司在2022年的无差别杀估值,即便是标普、穆迪、Equifax等类似的公司,也难逃一跌。公司的超额表现似乎有点怪异。

而我们看到公司2022年的报表,则发现公司的上涨的推力竟是自己的回购。

2022年公司利润为3.7亿,而公司进行了11亿的回购,而回购的11亿中除了来自自由现金流,而足足有8亿来自于借贷,2022年公司长期借款从10亿飙升至18亿。

当一年里的派息比例达到了利润的290%,股价很难不上涨。

此举动显然是形成了股价的有力支撑,但问题只是,公司如此借贷回购,导致了资产负债率提高的同时,也进一步降低了净资产,公司的市净率也算是奇葩,竟然达到-19,净资产为-8亿,按照目前的利润,就算是回到正的净资产,也至少需要2年。

公司目前处于资不抵债的状态,大家都知道其业务护城河很深,这反倒成了这公司透支未来的筹码,但这样推动的上涨,无论怎么看,都是一种放纵的行为,一旦业务面临一些意料以外的下滑,或者债务利率持续升高,都会使得公司陷入极度危险的境地。

所以说,尽管FICO当下护城河极深,但从资产角度看,已经过分透支未来处于泡沫的位置,其PE也是在历史高位。2022年的上涨不可持续,公司不可能每年都借2倍的利润来回购,也因此,公司现在已经显然不是一个很值得持有的标的了。

四、结语

FICO也是美国股市里如茅台一样的公司,拥有无可替代的属性,而且看到很远也很难被替代。

这说明即使是一套算法这样简单的产品,做的足够早,足够好,就能造就长远的护城河,造就巨大的涨幅和市值,技术驱动和先发红利是最重要的因素。

巴菲特说过以合理的价格买优秀的公司,因为优秀的公司很多隐形资产并不在报表上体现,如价值几千亿的品牌等。因此在合理的价格买入就可以了,合理就是便宜,后面这些资产将不知不觉间释放价值,如可口可乐和苹果的品牌在消费者中的粘性。

而FICO则是另一个经典的反面案例,公司知道自己拥有的隐形资产,因此选择了提前借款兑现在了股价涨幅上,造成了令人担忧的市净率。包括苹果也很像,现在也已经40多倍PB,随时可以转负了。

因此,当优秀的公司已经透支自己账面看不到的隐形资产时,到底什么才是合理的估值,这是给现代投资者们的一个全新的问题。