作者:admin 发布时间:2023-01-28 14:00:29 分类:头条 浏览:285 评论:0

文 | 表外表里 张冉冉 陈成

“比亚迪在一步步印证判断,也可以说是孩子在拿着好成绩,回报家长。比亚迪是确定性最大的。”

这是国补终止后,某位投资者在一篇质疑“比亚迪销量或将受到冲击”——特斯拉、小鹏等众多车企降价或保价保销量,比亚迪近乎全线涨价——帖子下,力挺比亚迪的回复。

这种认知的形成,当然离不开比亚迪的亮眼表现。

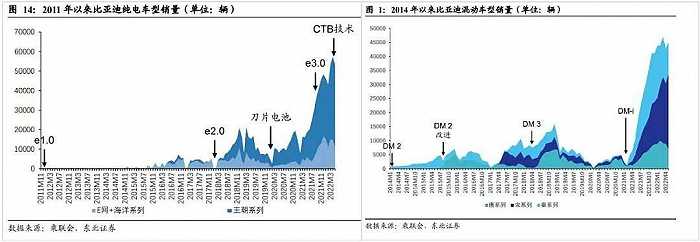

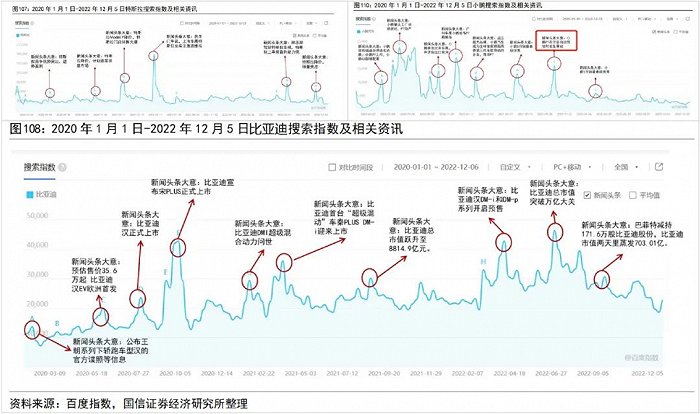

在电池技术和混动技术方面,有独特竞争优势。如下图,2020年搭载刀片电池的比亚迪汉,2021年搭载DM-i超级混动的秦Plus、宋Plus和唐等车型上市后,销量起飞。

需求层面,也是让人艳羡。如去年9月,比亚迪曾在互动平台表示,公司在手订单充足。要知道,当下新能源领域的背景是核心矛盾转向产能过剩、订单不足。

在市场预期上,更是拉满想象力。据行业纪要,比亚迪2023年的销量基调为:保底销量300万辆,经销商任务销量400万辆。

种种趋势叠加,在部分投资者眼里,比亚迪俨然成了“长青”存在:“在大A市场,比亚迪是唯一值得长持的,是最具投资价值的股票。”

但问题是,众所周知“树不会长到天上”。事实上,因触及天花板,而难以维持强劲增长的情况,已经在特斯拉上演过:

《中国车主“拿捏”特斯拉?》一文提到,价格带渗透率和自身市占率趋于饱和,叠加竞争因素,特斯拉需求拐点出现:截止2022年12月31日,中国的订单储备降为0;同时在中国区的销量,同比环比双双下滑。

基于此,特斯拉被市场重新定价——股价从2022年10月以来,持续下滑。

由此有理由推断,比亚迪也很难做到一直蒙眼狂奔。那么,比亚迪目前处于什么阶段呢?强劲的趋势还能持续多久?接下来可能驶向哪个方向呢?

为了弄清这些,本文将从需求动力以及约束条件两方面,展开分析。

众所周知,新能源汽车发端于一二线城市。甚至之后的时间里,也深深烙印在一众车企的销量构成中。

以特斯拉来说,2022年1-6月,一二线城市销量占比达93.6%。

理想也在上个月广州车展上透露:理想有80%以上的销量都是来自于一线、新一线和二线城市。

然而比亚迪的销量构成,打破了这一点。

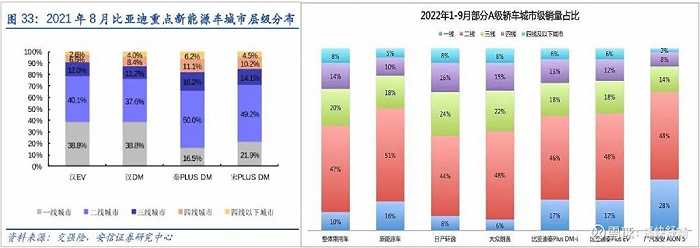

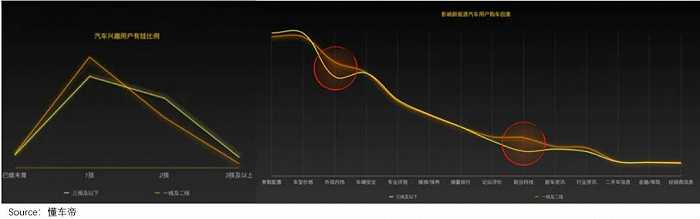

如下图,2021-2022年,比亚迪几款热销车型在三线及以下城市销量占比,从30%增长到近40%。

也就是说,比亚迪的需求变数与下沉市场有关。

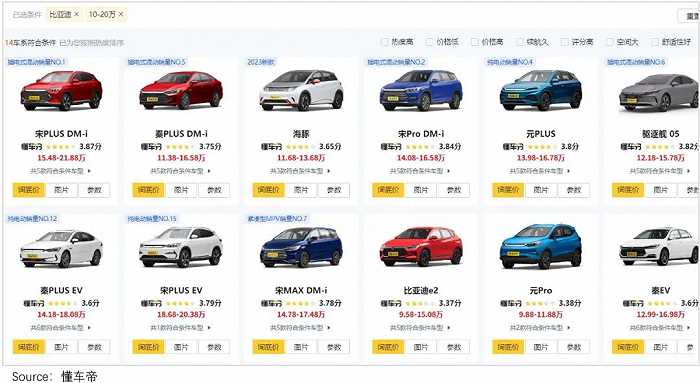

当然,或许有人会质疑,下沉市场对新能源汽车消费,聚焦在10万以下的微型电动车。而比亚迪的车型大多数集中在10-20万的价格带里(总计12款),似乎并不符合下沉市场的需求选择范围。

那么,事实真的是这样吗?

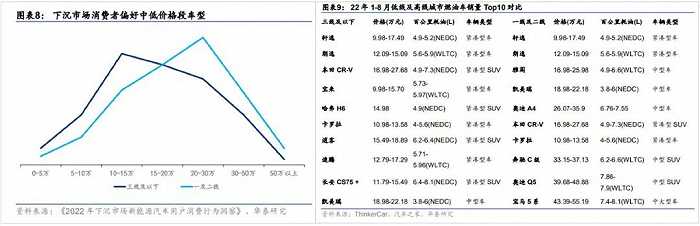

可以看到,燃油车方面,人们在价格偏好上,更集中于10-20万的车型;同时,也很追求燃油经济性,如下图,下沉市场畅销车型大多为低油耗。

换言之,下沉市场追求的并非低价,而是性价比。引申到新能源领域,也是同样的逻辑。

然而新能源渗透早期,大部分都是中高端车型,强调外观内饰和前沿技术的应用,与用户需求相悖。

可选范围有限下,微型车得以在下沉市场大行其道。数据显示,五菱宏光MINI EV2020年上市后,迅速终结特斯拉Model 3称霸国内新能源汽车销售榜第一的神话。

不过,2022年以来,下沉市场的新能源消费开始加速,不仅渗透率提升幅度快于高线城市,销量占比也提升明显。

这样一来,仅靠微型车显然难以满足不同层次的需求释放。

如此背景下,任何具备性价比特征的新能源产品放量,大概率都会被市场接收。而就目前的情况看,“躺赢”的是车型最多的比亚迪。

如下图,2022年1-8月下沉市场新能源销量TOP10排行榜上,比亚迪的车型占据了5席。

进一步引申来说,凭借性价比特征:

·混动车型采用“油+电”驱动模式,相比传统燃油车,更经济节约。

·购置税、新能源下乡补贴等因素,使得新能源汽车购置成本进一步降低。

冲入下沉市场的比亚迪,大抢同级别燃油车市场蛋糕。

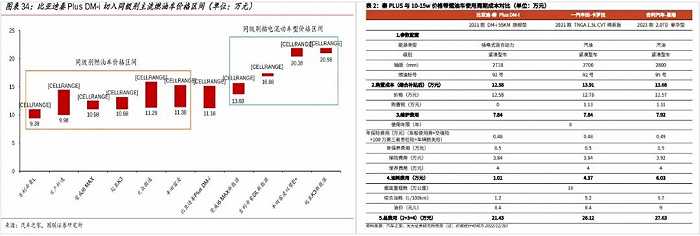

以比亚迪秦plus DM-i为例,其11.38-15.28万元的售价,直接切入了国内乘用车市场销量第一梯队的日产轩逸、大众朗逸等车型的价格带。

同时,其使用周期成本能做到约21万元,相比之下,丰田卡罗拉的使用成本在26万元左右。

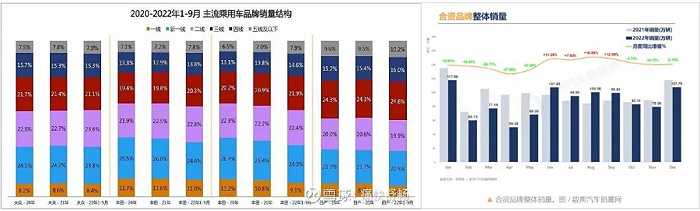

直接的替代效应冲击下,可以看到,2022年合资品牌销量几乎全线下滑,同比降幅接近10%,尤其第四季度,同比下降37.9%。

市场份额的表现,也是一样。测算显示,在10-15万价格区间的TOP20销量中,2021-2022年,主流合资品牌的市场份额下降了13%,其中本田和大众下跌最为明显。

与之相反,比亚迪在该价格区间的市场份额提升16.5%。

总的来说,在下沉市场新能源渗透红利释放中,比亚迪承接性价比需求,替代冲击了主流合资品牌的市场份额,获得了增量拉升。

但上述说过,在任何单一市场,树都不会长到天上。而宏观趋势受益者,也并非只有比亚迪。那么,比亚迪在下沉市场的需求处于什么状态呢?

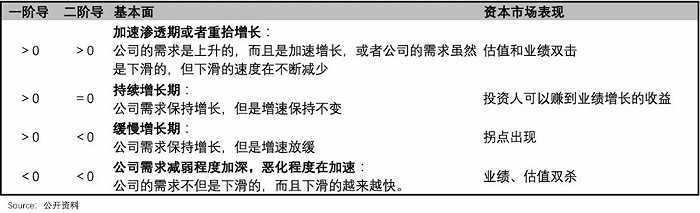

一般来说,在某一市场上,销量渗透率达到销量天花板的50%之前,需求是加速或持续增长的。在这个阶段,投资者可以赚估值、业绩双击或者业绩增长的钱。

而一旦超过销量天花板的50%,接下来的销量增速大概率会显著放缓——从加速转为减速,需求拐点可能出现。在这个阶段,确定性大打折扣,投资者只能赚博弈的钱。

特斯拉就是类似情况,其需求回落的时点,销量渗透率正对应“需求拐点”特征。如下图,特斯拉2022年1-10月的销量达到了天花板(单一厂商市占率25%的销量)的50%。

备注:单一厂商的天花板销量,参照BBA在豪华市场不超过25%的市占率测算。

回到比亚迪来说,相比豪华车市场,其聚焦的下沉市场(10-20万区间)参与者众多,单一厂商市占率达25%的实现难度很大。

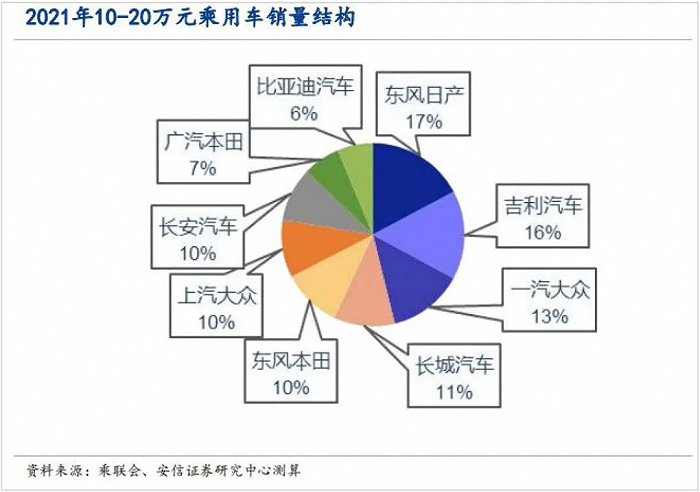

比如,2021年,该价格区间市场份额占比最高的东风日产,也只有17%。

但考虑到比亚迪的先发优势,这里给予其25%的下沉市场市占率假设。由此,可得其天花板销量约为315万辆。

数据显示,截至2022年底,比亚迪下沉市场已实现销量70万辆,占到天花板销量的约22%。

上述说过,比亚迪预期2023年的总销量目标是保底销量300万辆。假设2023年下沉市场销量占比能提升到50%,那么下沉市场的销量就实现了150万辆。

如此一来,意味着2023年年底,比亚迪就有可能在下沉市场,销量渗透率达到天花板的50%。

备注:比亚迪2022年下沉市场的新能源销量按照37%占比测算。2023年下沉市场的新能源销量按照50%占比假设。

也就是说,按照2023年销量目标,还有不到一年,比亚迪在下沉市场就可能划过投资最肥美的时期,来到鱼尾,面临需求拐点。

更雪上加霜的是,上述测算是基于25%市占率(预期最高市场份额)的理想假设,现实期限可能比测算的更为紧迫。

要知道,比亚迪能够抓住下沉市场的红利,很大一部分原因在于市场供给受限。

具体来说,相较特斯拉和新势力,包括比亚迪在内的传统车企,大多从低端燃油车起步,在下沉市场有经验积累。

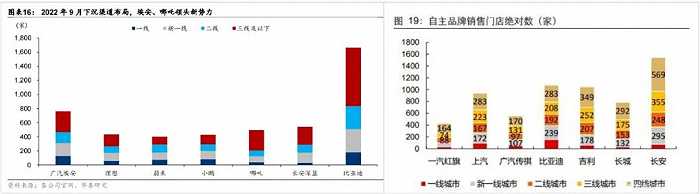

比如渠道上,比亚迪在三线及以下城市的门店比例约为50%,有近800家(截至2022年9月)。相比之下,中低端定位的新势力哪吒,下沉市场的门店数仅为289家;而高端定位的蔚小理等,则均没有超过200家。

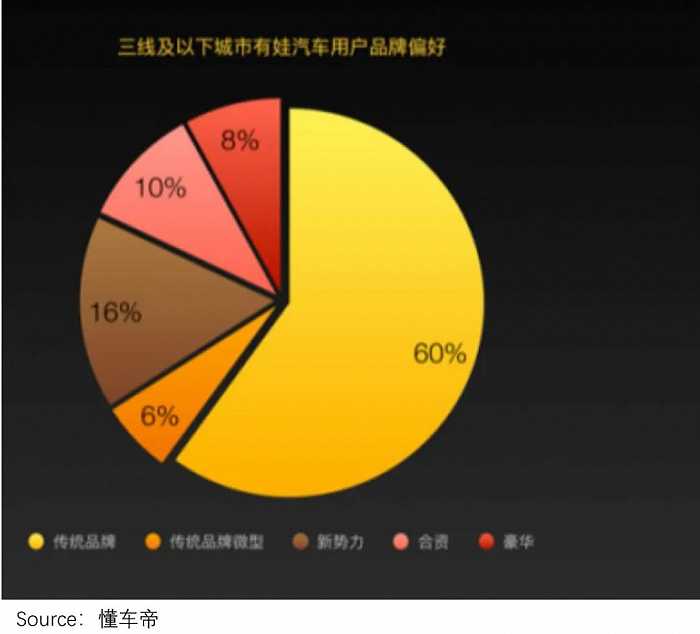

品牌认知度上,近6成下沉市场有娃群体购买新能源时,选择传统汽车品牌,选择新势力的人群只有16%。

这一方面有传统品牌深耕多年的原因,另一方面可以看到,2020年以来,新势力品牌时常见著报端的是安全事故相关的报道;而传统车企的搜索热点,都是和产品相关,这一定程度影响下沉市场购车决策。

当然,下沉市场的渠道布局和品牌认知度,仅相比新势力有优势。而在传统车企竞对这一块,事实上比亚迪一定程度上“捡了漏”。

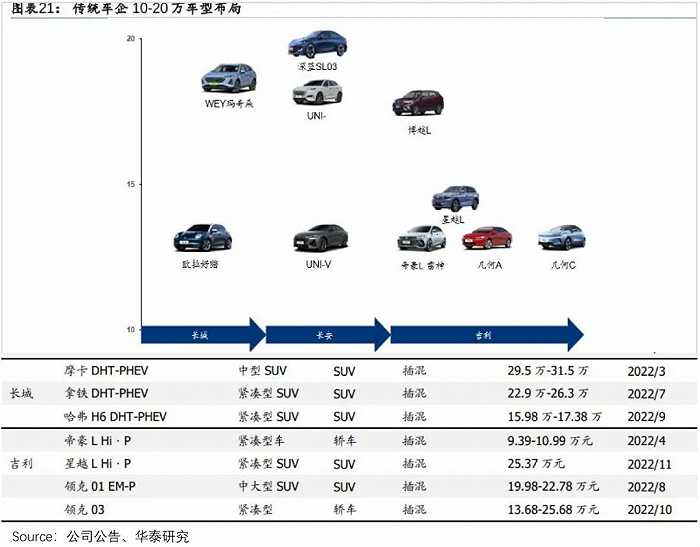

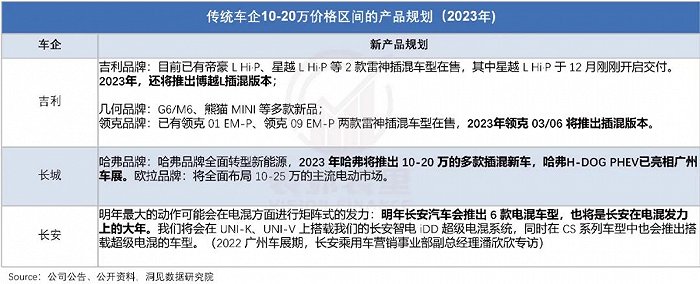

和比亚迪大肆布局10-20元价位车型不同,2020年以来,其他大部分传统车企新能源转型都试图通过高端化切入:如长城的魏牌和沙龙、吉利的极氪、长安的阿维塔、北汽新能源的极狐等。

而对自己油车时代擅长的10-20万价格区间,鲜少布局。

比如,长城在该价格区间的只有欧拉品牌。且为了保利润,长城还停止生产了低端车型欧拉黑白猫,以保价格在20万左右的新车型芭蕾猫上市。

吉利也是类似,全新推出的插混系统搭载的新车型一直在2022下半年才陆续上市。

这样做的出发点,用一位业内人士的话说,“这是我国汽车品牌冲击豪华汽车细分市场最好的机会。从市场层面来说,40万元售价、纯电市场是我国品牌向豪华车市场进阶的关键。”

却也造就了下沉市场“供给相对受限”的特点。如此,也就不难理解为何比亚迪,能享受最多下沉红利。

但现在这种局面,显然出现了变化。

肉眼可见,2023年下沉市场将是新能源汽车的主战场。

一方面,传统车企陆续发力10-20万价格区间的新能源产品,特别是加快了对混动领域的布局。

另一方面,特斯拉和新势力们,也对下沉市场虎视眈眈。

比如,理想高管在12月的采访中提到:“2023年三四线是重点发力方向,三线城市基本能完全覆盖,还能覆盖一部分头部的四线城市。”

外媒报道,特斯拉将进一步简化Model 3的内饰造型,目的是降低成本,价格可能进一步下探。Model 3中期改款将在2023Q3交付。

而这毋庸置疑,将对比亚迪产生冲击,可能会加快下沉市场需求拐点到来。

不过,这个过程中,如果比亚迪需求迁移成功,有新的价值释放,仍然能抬高估值。目前来看,想象力一个是正在拓展的海外市场,另一个是推出仰望,高端化品牌升级。

梳理来看,比亚迪的销量强势,和抓住下沉市场的结构性红利有关。

在2022年,下沉市场新能源“需求成长、供给相对稀缺”的背景下,凭借性价比产品布局,在下沉市场替代合资燃油车,抢到最大蛋糕。

但进入2023年,按照比亚迪今年的销量目标,很可能年底,其在下沉市场就面临需求拐点。同时,供给侧约束条件显见要发生转变,随着竞争加剧,这一进程可能会被加加速。

数据支持 | 洞见数据研究院