作者:admin 发布时间:2023-02-02 12:20:16 分类:头条 浏览:263 评论:0

来源:东海期货 杨磊 贾利军

投资要点:

Ø 宏观:市场对美国软着陆预期升温,美联储高利率持续时间或超预期。国内稳地产、稳经济政策频出,复苏预期较强,关注后续国内复苏兑现情况。

Ø 供给:南美铜精矿受抗议活动影响,冶炼费持续回落;精铜冶炼产能增加,但检修超预期,精铜产量不及预期;现货进口窗口关闭,进口货源补充有限。

Ø 需求:节前铜杆开工率下滑,铜杆厂库累,市场对节后国内复苏预期强,但据机构调研,节后铜杆企业复产进度较慢,低于往年同期水平,后续继续关注预期兑现效果。

Ø 库存:LME铜库存仍处低位,但国内铜库存增幅明显。

Ø 利润:冶炼费持续回落;精铜现货进口窗口关闭。

Ø 价差:LME铜库存仍紧但国内铜增库明显,精铜库存紧张显著缓解,沪铜月间价差及LME铜0-3M升贴水较前期回落。

Ø 结论:铜价有冲高回落风险。

Ø 操作建议:轻仓布空

Ø 风险因素:美联储紧缩不及预期、国内复苏超预期、地缘风险

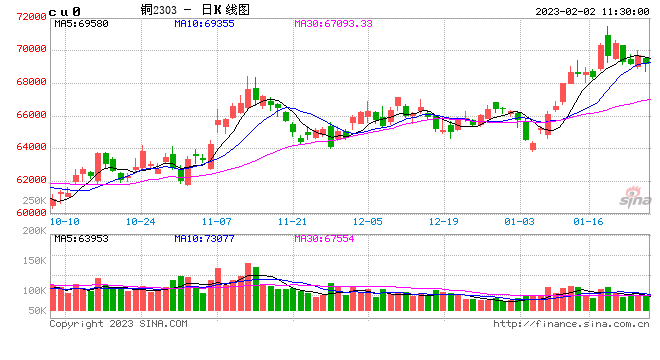

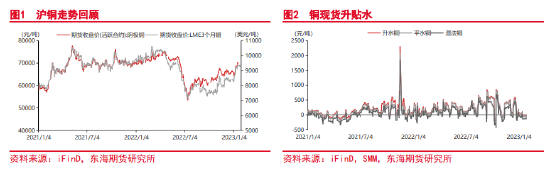

2023年1月沪铜偏强运行。沪铜2302合约1月3日开盘价66160元/吨,1月30日收盘价69300元/吨,涨幅4.75%。具体看,1月沪铜走势可分解为先跌、后涨、再震荡的三段行情。1月初沪铜回落,主要驱动是铜杆开工率下滑,铜杆厂库存压力大,精铜消费偏弱;之后沪铜止跌反弹,一路上行并突破70000元/吨的整数关口,主要驱动是国内提振地产预期和海外紧缩预期放缓;1月底沪铜高位震荡,主要影响因素是美国就业和GDP数据超预期,软着陆概率增加,市场担忧美联储高利率持续时间超预期,国内复苏预期也有待验证。

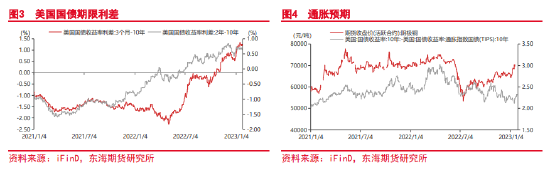

美国12月CPI环比转负,三年来首次,通胀降温,美联储紧缩预期放缓。美联储12月会议纪要称担心市场太乐观、警告利率或高于预期、无人预计2023年适合降息。美12月非农新增22.3万人超预期,四季度GDP增速超预期,PCE继续降温,1月Markit制造业、服务业、综合PMI仍处萎缩区间,但均环比小幅回升。美国经济数据整体有韧性,市场对软着陆的预期升温,而就业数据再度加剧通胀担忧,美联储高利率持续时间或超市场预期。

中国1月制造业PMI为50.1%,重回扩张区间,制造业景气水平明显回升。国内稳经济稳地产政策频出,市场对复苏预期较强。央行称重点支持房地产市场平稳运行,包括“保交楼”贷款支持计划、住房租赁贷款实施计划、民企债券融资支持工具等。财政部表示2023年统筹财政收入、财政赤字、贴息等政策工具,适度扩大财政支出规模。国内复苏预期提振铜价,后续需谨防需求不及预期、铜价高位回落的风险。

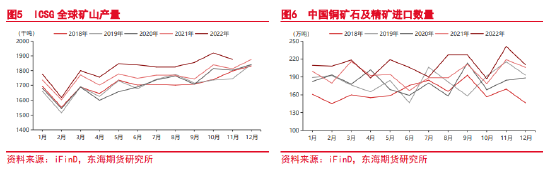

据ICSG,全球11月矿山产量187.7万吨,环比减2.24%,同比增3.53%,全球11月矿山产能利用率81.8%;全球1-11月矿山累计产量1994.2万吨,较2021年同期增3.48%,主要因2022、2023年是新增铜矿产量释放大年。国内12月铜矿石及精矿进口210.3万吨,环比减12.8%,同比增2.09%;1-12月铜矿石及精矿累计进口2531.2万吨,较2021年增8.16%。12月进口铜精矿细分看,智利74.06万吨,秘鲁57.31万吨,加拿大2.02万吨,墨西哥11.84万吨,蒙古14.67万吨,哈萨克斯坦11.95万吨,印度尼西亚3.07万吨,西班牙1.95万吨。

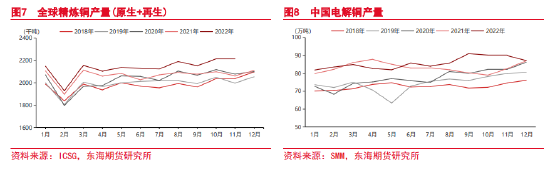

据ICSG,11月全球精炼铜产量221.2万吨,环比减0.09%,同比增7.27%,11月全球精炼铜产能259.5万吨,产能利用率85.2%;全球1-11月精炼铜累计产量2350万吨,较2021年同期增3.56%。据SMM,12月国内精炼铜产量87万吨,环比减3.29%,同比减0.03%;1-12月累计精炼铜产量1028.21万吨,较2021年增3.06%。12月国内精铜产量受检修影响,环比继续下滑。

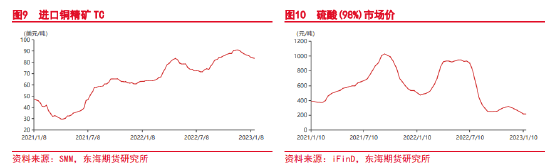

进口铜精矿TC指数从12月30日的86.07美元/吨回落至1月20日的83.56美元/吨,主要受矿端冲击影响。秘鲁抗议活动正影响其铜产量,约30%铜产量面临风险;巴拿马Cobre Panama铜矿生产受政府税费影响。

1月20日硫酸(98%)市场价214.8元/吨,较12月31日回落29元/吨。目前硫酸价格仍弱势运行,主要因供给端硫酸胀库风险增加、需求端化肥企业采购节奏偏缓。

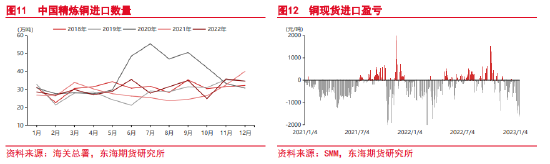

12月国内进口精炼铜34.74万吨,环比减3.06%,同比减13.13%;1-12月累计进口精铜367.13万吨,较2021年增6.74%。12月国内进口废铜13.92万吨,环比减13.87%,同比减13.89%;1-12月累计进口废铜177.17万吨,较2021年增4.57%。年末铜市场进入季节性淡季,海外需求亦走弱,下游订单减少,加之内弱外强、进口持续倒挂,进口明显减弱。

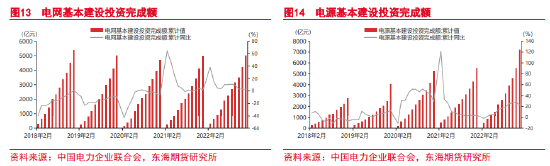

电力是中国耗铜量最多的终端,耗铜量占比约46%。电网投资,1-12月电网基本建设投资累计完成额5012亿元,累计同比增2%;电源投资,1-12月电源基本建设投资累计完成额7208亿元,累计同比增22.8%。电力是我国碳排放主要来源,据IEA,中国供电和供热的碳排放占总碳排放的51%,全球均值42%。国内能源转型,新能源发展迅速,预计未来新能源领域的电源投资和配套的电网投资将继续加码,对铜需求起重要支撑。

固定资产投资,1-12月国内电力、热力、燃气及水的生产和供应业固定资产投资累计完成额同比增19.3%;基础设施建设投资累计完成额同比增11.52%。基建投资仍继续发力。

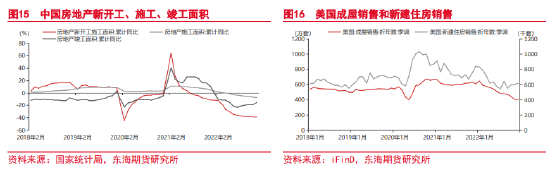

地产需求,1-12月国内商品房累计销售面积同比减24.3%,较上月降幅扩大1个百分点;房屋累计施工面积同比减7.2%,较上月降幅扩大0.7个百分点;房屋累计新开工面积同比减少39.4%,较上月降幅扩大0.5个百分点。稳地产政策频出,但仍面临现实压力。春节期间出行消费回暖明显,但地产成交不及预期。

12月美国成屋销售折年数402万套,新建住房销售折年数61.6万套。美国成屋销售仍下行,12月环比减1.47%,同比减33.99%。金融收紧对美国地产压力明显。快速加息使美国房贷利率大幅上行,高房价和高利率挤压地产需求。

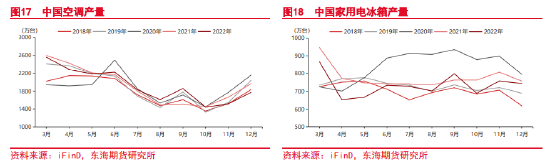

家电需求,12月空调产量1771万台,环比增17%,同比减9.83%;1-12月空调累计产量19258万台,较2021年减0.05%。12月电冰箱产量745万台,环比减1.78%,同比减1.68%;1-12月电冰箱累计产量7345万台,较2021年减5.61%。

2022年疫情严重,房地产的资金压力、信用风险乃至长期的行业下行趋势进一步削弱了地产后周期的家电产销。欧美高通胀压力下,消费减弱,中国出口放缓。随着疫情管控放开和稳地产稳经济政策加码,家电需求有望回升但力度预计有限,需观察经济复苏情况。

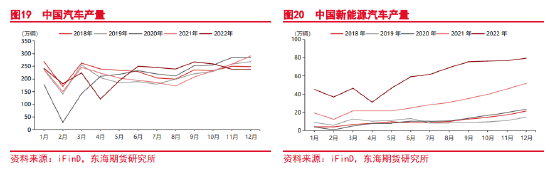

国内12月汽车销量255.6万辆,环比增9.79%,同比减8.26%;汽车产量238.3万辆,环比减0.13%,同比减18.03%。12月新能源汽车销量81.4万辆,环比增3.56%,同比增53.3%;新能源汽车产量79.5万辆,环比增3.52%,同比增53.47%。新能源产销同比增速均放缓。

2023年国内新能源汽车补贴退坡。对新能源汽车免征购置税政策将延至2023年底,目前该税比例为10%。后续新能源政策仍可期,但考虑到目前新能源渗透率已近三成,产销仍增但增幅预计放缓。

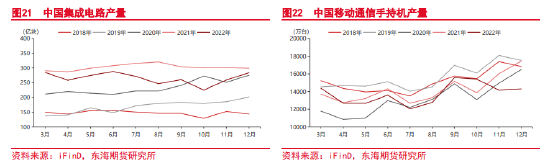

12月集成电路产量284亿块,环比增9.23%,同比减5.02%;1-12月累计产量3242亿块,较2021年减9.79%。12月移动通信手持机产量14310万台,环比增0.99%,同比减18.05%;1-12月累计产量156080万台,较2021年减6.06%。2020、2021年居家办公致电子消费提前,2022年疫情严重、消费减少,电子消费走弱。预计2023电子消费有望恢复但斜率较缓。

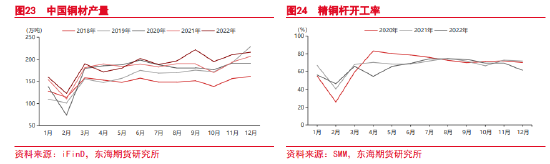

铜材生产及开工,国内12月铜材产量216.4万吨,环比增2.79%,同比增4.48%;1-12月国内铜材累计产量2255万吨,较2021年增5.26%。12月精铜杆开工率61.62%,环比落8.1个百分点;再生铜杆开工率46.17%,环比落1.88个百分点;铜板带开工率76.97%,环比落0.02个百分点;铜管开工率69.14%,环比升0.26个百分点;黄铜棒开工率46.4%,环比落10.63个百分点。疫情冲击,春节较早,淡季需求弱,企业放假提前,铜杆开工率下滑。

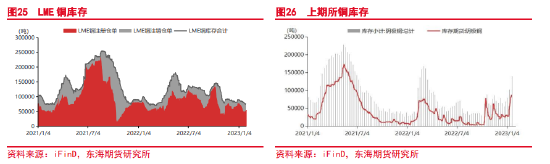

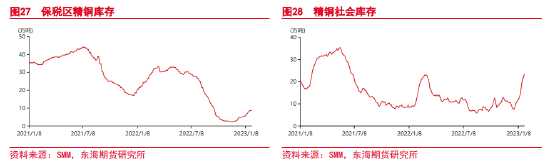

LME铜1月30日库存76100吨,较上月底减12825吨。沪铜1月20日库存139967吨,较上月底增70699吨。保税区1月28日铜库存8.72万吨,较上月底增6.06万吨。境内1月28日铜社库23.6万吨,较上月底增13.8万吨。LME铜库存仍紧,国内铜增库明显。

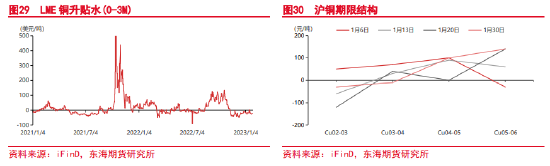

LME铜库存仍紧但国内铜增库明显,全球精铜库存紧张显著缓解,沪铜月间价差及LME铜0-3M升贴水较前期回落。

美国软着陆概率大,美联储高利率持续时间或超预期。秘鲁铜矿产量受抗议影响;精铜产能增但检修影响产量。国内预期复苏,但节后铜杆厂复产慢,有累库压力。伦铜库存偏低但沪铜增库明显。综上,铜价有冲高回落风险。

操作建议:轻仓布空

风险因素:美联储紧缩不及预期、国内复苏超预期、地缘风险

风险提示

本报告中的信息均源自于公开资料,我司对这些信息的准确性和完整性不作任何保证,在任何情况下本报告亦不构成对所述期货品种的买卖建议。市场有风险,投资需谨慎。