作者:admin 发布时间:2023-02-07 10:10:33 分类:头条 浏览:303 评论:0

市场回顾

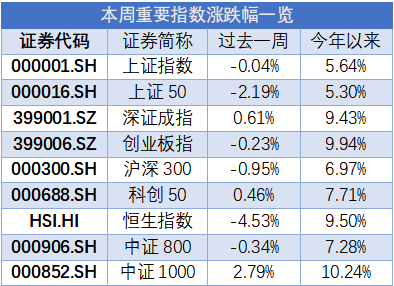

节后首周A股保持震荡走势,指数表现分化,中证1000周内收涨2.79%,上证指数、沪深300等指数均有小幅下挫,中小指数的表现优于权重指数。

板块方面,市场持续分化,成长风格领涨;其中,汽车涨5.7%、计算机涨4.8%、国防军工涨3.9%;而银行、保险、家用电器等板块领跌。

外资看好中国资产表现,周内北向资金净流入341.79 亿元,年初至今累计净流入1467.11 亿元。

(数据来源:Wind,数据区间:2023.1.30-2023.2.3)

权益观点:权益资产价格修复 复苏动能可期

节后首周,市场部分有利环境已经被部分或相对充分定价。海外方面,美联储对通胀观点边际转鸽,尽管美国1月新增就业好于预期,5月加息25bps概率有所提升,但去库周期下预计或仍将看到美国衰退,市场依旧定价2023年末降息;国内方面,2022年4季度GDP环比持平,好于预期,经济复苏仍是大概率事件;节后人流恢复明显,消费动能可期。

展望后市,流动性改善预期边际收紧,市场可能进入阶段性震荡:1)美国4Q22经济、2023年1月就业等数据均显著好于预期,美元指数反弹,人民币汇率贬值,北上资金流入放缓;2)1月春节基数错配,国内经济修复程度难以评估;3)中美关系再度受到风险事件考验,市场风险偏好短期较难提升。

市场风格在困境反转被消费演绎相对充分后,在节后兑现预期转向高景气成长风格,围绕内需+安全的计算机、国防军工表现相对强势,投资性价比凸显。

后市将持续关注以下两大方面:

1)就海外流动性而言,需要观察美联储是否能够更早地释放降息的信号;

2)就国内经济复苏而言,需要观察复苏能否在2Q23兑现,以及复苏动能是否显著超出5%的市场预期目标。

债市观点:流动性整体平稳 PMI重回扩张区间

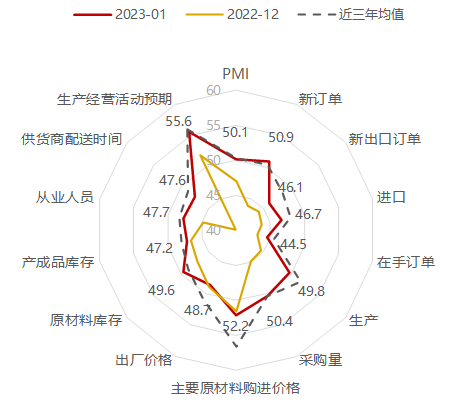

1月处于经济数据真空期、短期复苏预期和流动性影响债市情绪。市场对经济修复的预期增强,PMI数据显示供需两端有所修复,1月央行降息预期落空,收益率整体上行。

具体来看,流动性方面,整体保持平稳。资金面整体均衡;美元指数继续下行,人民币升值,中美利差缩窄至-62bp。

制造业PMI回到扩张区间。1月官方制造业PMI站上荣枯线,环比明显上行。相比近三年同期均值(剔除2020年)略偏低,但相差不大,反映经济有明显修复。

展望后市,美国经济增速放缓但韧性仍在,1月非农数据超出市场预期,通胀下行趋势基本确定,软着陆可能性增加,联储放缓加息,但市场和联储在通胀预期上出现分歧,市场预期的通胀下降速度快于联储预测。外需下行背景下,国内经济增长动能逐步向内需切换。春节期间消费明显好转显示国内经济复苏动能较强,节后地产需求边际改善但地产链条修复尚需时间,一季度消费复苏和地产企稳回升有望带动整体经济的逐步复苏。

政策方面,需求边际修复但供给相对收缩的背景下,央行对通胀的担忧可能上升,总量宽松可能性下降,但经济复苏过程中流动性仍需保持合理充裕。整体而言,基本面逐步修复,经济复苏预期较强,流动性整体合理充裕,长端利率机会相对较小,短债安全性和配置价值较高。信用方面,随着理财净值化影响深入,信用利差和流动性或将随资质和品种延续分化,资质方面仍建议保持谨慎。稳增长政策加码以及经济活动恢复从预期层面持续扰动债市,叠加理财赎回冲击或尚未结束,建议中短久期杠杆票息策略。转债短期重点关注转债中稳增长的相关板块如城商行、老基建如建材、新基建如数字经济等机会,估值较低的高成长如TMT、医药等,以及安全要求下的信创、上游资源品、农林牧渔等,建议把握双碳、专精特新等产业引导大方向。

2月经济日历

2月主要关注发布的1月金融和通胀数据、2月官方制造业PMI,以及公布时间待定的四季度货币政策执行报告。海外关注美国通胀、就业数据,以及日本央行行长提名情况。