作者:admin 发布时间:2023-02-07 18:40:08 分类:头条 浏览:242 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:新消费主张/cici

近日,华熙生物发布公告称,香港全资控股子公司钜朗公司1月18日向新加坡国际仲裁中心提起仲裁,就韩国公司Medytox于合资协议项下的违约提出索赔要求,初步索赔金额为7.5亿港币(约人民币 6.42亿元)。

7年肉毒素布局一场空,华熙生物无疑是“起了个大早,赶了个晚集”,丢失了肉毒素这片注射医美蓝海领域的先发优势。虽说公司的功能护肤品业务营收保持高增,但是高额的营销支出,也使得公司销售净利率走低。在保证营收高增的同时,如何提升公司的净利率水平,或是留给华熙生物的下一个难题。

7年布局一场空 华熙生物痛失肉毒素先发优势

注射医美,向来都是医美产业链上游公司的必争之地。从整个医美市场来看,中国医美行业仍以注射类轻医美为主要形式,注射医美的消费占比达60%左右。从消费品类看,玻尿酸和肉毒素为消费者选择注射医美的主要产品。相比之下,玻尿酸市场各品牌竞争已十分白热化,而肉毒素市场却仅有4款产品获批。

目前,国内注射玻尿酸行业竞争格局已基本定型,整体市场竞争十分白热化,进口品牌和国产品牌平分秋色。华熙生物正是凭借在注射用玻尿酸领域的先发优势,成为国产玻尿酸头部厂商,被称为“医美三剑客”之一。

相比较之下,中国肉毒素审批流程复杂,因此目前仅有四款产品获批,分别为衡力、保妥适、乐提葆和吉适,该细分赛道显然不如玻尿酸赛道拥挤。所以,肉毒素便成为了医美产业链上游各公司前瞻性布局的核心领域,各公司纷纷通过代理和股权投资等方式布局肉毒素领域,华熙生物也不例外。

2015年7月,华熙生物与韩国Medytox成立了合资公司——华熙美得妥(“Medybloom”),意在联手开发、拓展注射用A型肉毒毒素的中国市场。2016年8月,在完成独家代理协议的签署工作后,华熙美得妥拥有Medytox相关产品在中国大陆地区的独家代理权,并承担相关产品在中国大陆地区的注册工作。

2019年11月11日,Medytox于中国注册的肉毒素产品注册状态显示为在国家药品监督管理局药品审评中心审评审批中。

2020年3月,华熙香港全资控股子公司钜朗公司及Medytox决议,共同按持股比例向华熙美得妥各增资1700万港币,共计3400万港币,用于支持华熙美得妥的进一步发展,支付相关产品的后续注册费用及运营费用。

一切按计划进行,直到2020年4月,韩国检察院对Medytox的首席执行官提起了刑事诉讼。同年6月,韩国食品医药品安全厅撤销了Medytox公司生产的A型肉毒毒素Meditoxin的批准文号,并无限期暂停Meditoxin三种规格产品的生产、销售和使用。该产品正是华熙生物拟与Medytox合作的产品之一。

这场意外的发生,对华熙生物在肉毒素领域前瞻性布局的打击,无疑是沉重的,其在肉毒素领域的布局暂以失败告终。可谓是“起了个大早,赶了个晚集”。

放眼现在,国内获批上市的肉毒素产品已有四款,属于医美行业的蓝海领域,吸引大量企业积极布局市场。国内企业主要以代理与股权投资的方式切入肉毒素市场,目前已有爱美客、昊海生科、华东医药、复星医药等在内的多家厂商,与韩国、美国、德国肉毒素生产商签署合作协议,预计未来几年,正规肉毒素市场将再添多位猛将。

目前,韩国Medytox在韩国吊销许可,华熙生物与其合作的肉毒素产品上市存在较大不确定性,随着越来越多的肉毒素产品获批上市,华熙生物或已痛失在此领域的先发优势。从这个角度看,或不难理解华熙生物为何向Medytox索赔了。

护肤品营收体量高增 净利率却持续走低

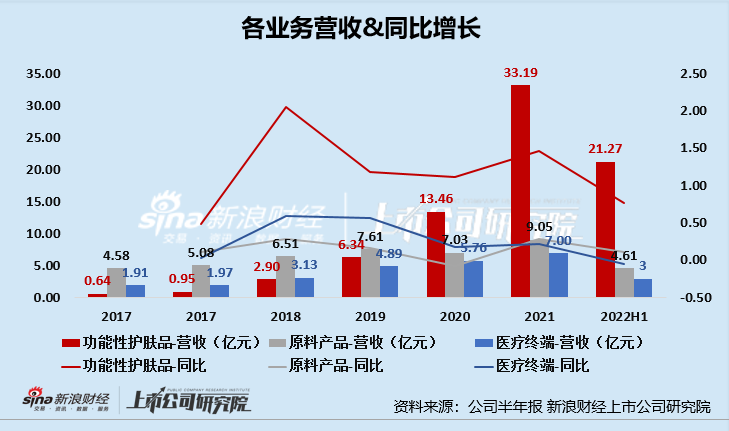

近年来,华熙生物的营收构成由以原料产品销售为主转为以功能性护肤品销售为主。其中,原料产品的营收贡献率由2017年的62.09%下降至2021年的18.29%,而功能性护肤品的营收贡献率由2017年的11.63%提升至2021年的67.09%,成为了华熙生物主要的收入来源。

目前,公司旗下拥有“润百颜(BIOHYALUX)”、“夸迪(QUADHA)”、“米蓓尔(MEDREPAIR)”、“BM肌活”等多个品牌系列,产品种类包括次抛原液、各类膏霜水乳、面膜、手膜、眼膜、喷雾、母婴个护、头皮护理及部分彩妆产品。

功能性护肤品确实为华熙生物带来了活力。通过公司近5年业绩表现可以看到,2018-2021年,功能性护肤品业务同比增长205.04%、118.53%、112.19%、146.57%,业绩增速远超其原料产品和医疗终端,成为华熙生物增速最快的业务板块。

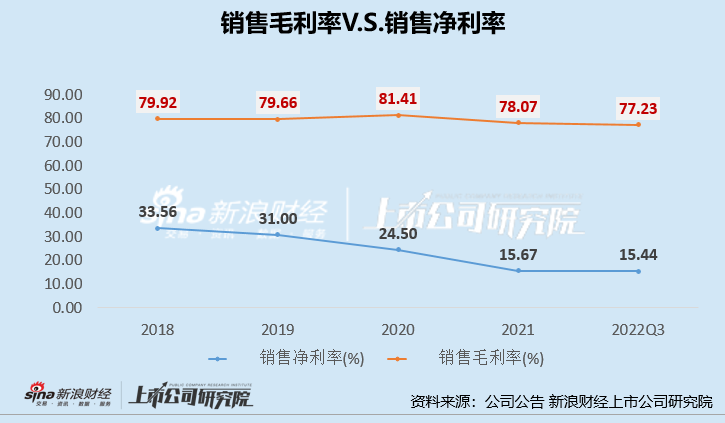

但伴随着护肤业务营收占比的提升,也使得公司销售费用持续走高,2022年前三季度,华熙生物销售费用率高达46.98%,也就是说,公司近一半的收入都用于产品营销。行业“高毛利、低净利”的特性进一步凸显,公司净利率水平频频下挫。

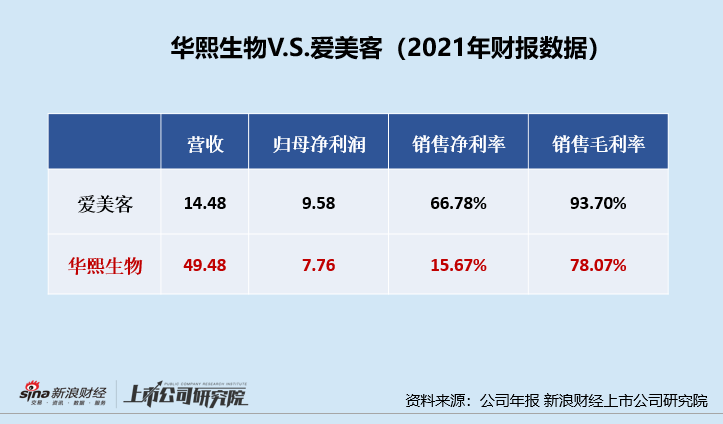

同时,通过与昔日竞争对手爱美客的比较,也能看出来医美产业链上游的盈利能力有多强了。爱美客的业务主要集中于注射医美领域,而华熙生物则是多次尝试了业务多元化拓展。首先,从营收和净利润规模来看,爱美客的营收体量虽不到华熙生物的30%,但其归母净利润却超出了华熙生物。

同时,爱美客的盈利能力指标均远超出华熙生物,爱美客的销售毛利率为93.70%,而华熙生物的销售毛利率为78.07%;二者销售净利率更是悬殊,爱美客销售净利率为66.78%,华熙生物的销售净利率为15.67%,由此也可看出医美产业链上游注射医美的“暴利”。

华熙生物的功能性护肤品业务虽带来了公司营收体量的大幅增长,但同时也给华熙生物带来了“重营销、轻研发”、“巨额营销侵蚀利润”的质疑。若华熙生物能把握住肉毒素这一注射医美蓝筹领域,或能成为公司业绩增长的另一个抓手,与功能性护肤品业务不同的是,这个抓手或能改善公司走低的净利率。