作者:admin 发布时间:2023-02-09 19:10:11 分类:头条 浏览:229 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

券商+公募,布局正当时

从“一参一控”到“一参一控一牌”,公募业务日益成为券商业绩的重要来源和增长点。2023年新春伊始,已有多家券商与公募深度互动,一再出现在行家的时间线里。

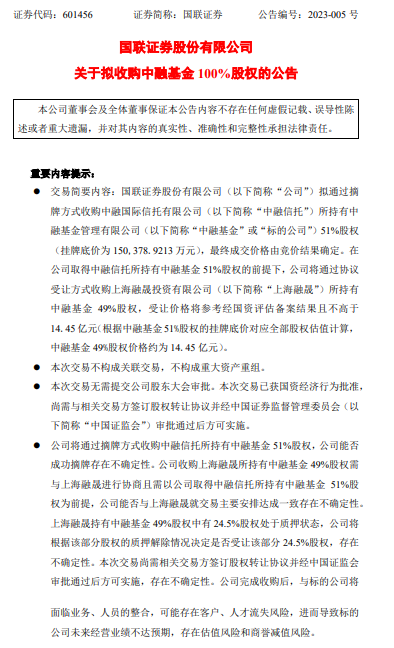

高溢价收购中融基金

2月7日晚间,国联证券“官宣”收购中融国际信托有限公司(简称:中融信托)所持有中融基金管理有限公司(简称:中融基金)51%股权。这一标的挂牌底价为15.04亿元,最终成交价格由竞价结果确定。

在取得中融信托所持中融基金51%股权的前提下,国联证券还将通过协议受让方式收购上海融晟投资有限公司(简称:上海融晟)所持有中融基金49%股权,受让价格将参考经国资评估备案结果且不高于14.45亿元。

股权穿透显示,中融基金曾是“中植”系的重要一环,两家股东均由中植企业集团有限公司(简称:中植集团)及关联方控股。

如收购进程顺利,国联证券预计以30亿元巨资,将中融基金全部股权收入囊中。

未经审计的财务数据显示,中融基金2022年前三季度营业收入3.36亿元,净利润624.92万元,扣非净利润907.31万元;期末总资产12.29亿元,净资产11.06亿元。

也就是说,为了这块公募牌照,国联证券的出价几乎是净资产的三倍。

对此,国联证券表示,收购中融基金旨在弥补公募基金牌照空缺,把握行业战略发展机遇,深化财富管理转型,提升综合金融服务能力。

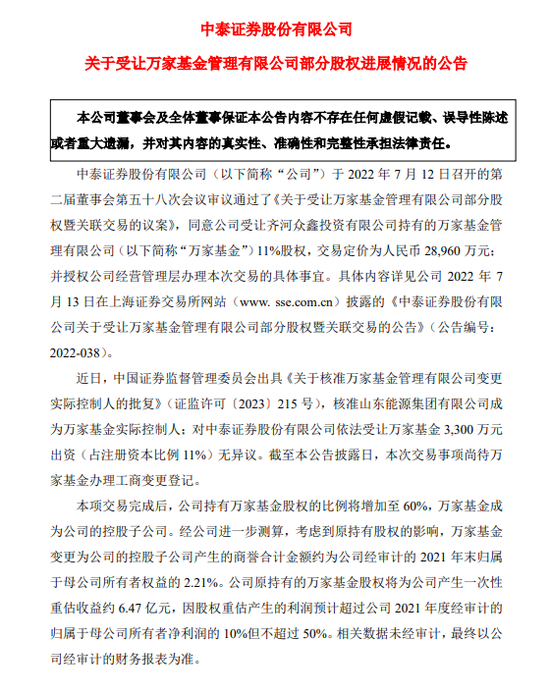

万家基金获准易主

近期,还有一家券商“笑纳”了公募基金股权。

1月31日,证监会公布证监许可〔2023〕215号批文,核准万家基金管理有限公司(简称:万家基金)变更实际控制人。

据批复函,证监会核准山东能源集团有限公司(简称:山东能源集团)成为万家基金实控人,对中泰证券依法受让万家基金3300万元出资(占注册资本比例11%)无异议。由于这起收购事项,行家没有查到证监会的反馈意见,猜测可能是无条件批准。

据中泰证券公告,于2022年7月经董事会审议同意,受让齐河众鑫投资有限公司(简称:众鑫投资)持有的万家基金11%股权,交易定价为28,960万元。本次交易完成后,中泰证券持有万家基金的股份比例从49%升至60%,成为绝对控股股东。

多家媒体对这一举措看好,指出中泰证券将实现“一控一牌”。在此之前,中泰证券旗下的中泰资管已有牌照。

据中泰证券2022年中报,万家基金旗下管理公募基金109只,管理规模3,145.28亿元,较2021年末增长18.57%;其中非货币基金管理规模1,736.12亿元,较2021年末增长6.20%。

拟上市券商排队申请

2022年4月,证监会发布《关于加快推进公募基金行业高质量发展的意见》,宣布将积极推进包括商业银行、保险机构、证券公司在内的优质金融机构设立公募基金。

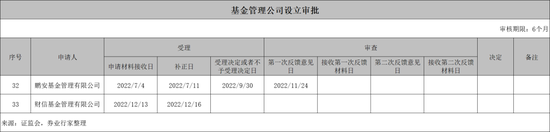

在响应监管号召方面,两家排队等待上市的中小券商,率先采取了行动。

2022年7月,开源证券提交了设立鹏安基金管理有限公司(简称:鹏安基金)的申请;2022年9月获得受理。2022年11月,证监会第一次反馈意见。

2022年12月,财信证券提交申请,拟设立财信基金管理有限公司(简称:财信基金)。这一事项目前处于补正阶段。

在两家券商递交公募基金设立申请之前,证监会于2022年6月受理了财信证券和开源证券的上市申请。2022年11月和2023年1月,财信证券和开源证券相继收到了监管反馈意见,并迅速更新了招股书。

如果在等待上市期间获批设立公募基金,两家券商还将进一步披露详情。而募集资金的用途和重点发展规划,也将在公募领域方面有所倾斜。

头部券商积极布局

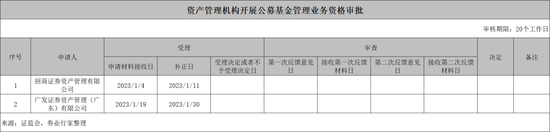

在积极入股基金公司之外,还有头部券商拟通过旗下资管子公司布局展业。

2023年1月,招商证券资产管理有限公司(简称:招商资管)和广发证券资产管理(广东)有限公司(简称:广发资管)相继提交申请,拟开展公募基金管理业务。

证监会的行政审批栏显示,招商资管和广发资管的申请,目前均处于补正阶段。

银行系、信托系、券商系、个人系、外资系……各路人马齐聚的公募赛道,谁能穿越牛熊,杀出重围?