作者:admin 发布时间:2023-02-14 01:40:11 分类:头条 浏览:245 评论:0

几个月来,美联储和股票投资者之间一直处于一种令人不安的休战状态。随着通胀降温,美联储主席杰罗姆·鲍威尔对5万亿美元的股市市值增长基本上保持了沉默。然而许多人担心,股市上涨不利于鲍威尔为经济降温的努力。

和平能否持续,很大程度上取决于周二的消费者价格指数。

市场正在逐渐形成共识,通胀数字走软可能会重振股市的新年涨势,而强于预期可能令上周的风险资产抛售势头延续。美国股市和债券自10月以来大幅上涨,当时通胀数字扭转了长达两年大多强于预期的趋势。市场上涨同时带来了金融状况放松,尽管存在着这是否不利于美联储实现放缓需求、遏制通胀这个目标的疑问,但鲍威尔屡次对此不予理会。

“我认为美联储没有预料到金融状况会出现这样程度的放松,但只要通胀继续下降,他们就不会反对,” 高盛集团合伙人Tony Pasquariello周五在一份报告中写道。“这只会对CPI数据提出更高的要求。”

投资者将关注消费者价格数据中的哪些部分,以及他们如何在各种情况下押注,市场对此存在一些分歧,至少华尔街金融机构最个最知名销售和交易部门提出的应对策略显示出来这一点。

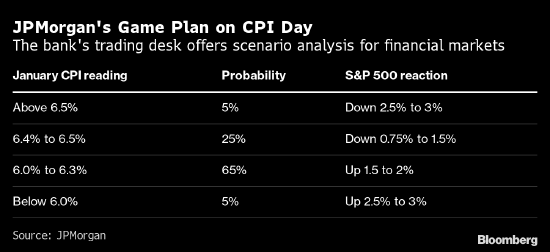

摩根大通的团队将重点放在CPI数据的同比变化。彭博调查的经济学家们预计,1月份CPI同比升幅将从之前一个月的6.5%下降至6.2%。

摩根大通团队认为,如果数据接近预期,确认通胀持续降温,那么债券收益率和美元将下跌,科技和经济敏感股将领涨标普500指数。但他们警告说,一旦投资者将注意力转向通胀下降速度相比之前两个月每次0.6个百分点的速度有所放慢,那么股市涨势可能会消退。

在摩根士丹利,该行的交易部门关注的是CPI环比变化,该行经济学家预测为增长0.4%。如果CPI环比上涨疲软,比如上涨0.2%,那么科技股和消费股将伴随固定收益产品走高。不过,如果出现类似0.6%的涨幅,料将引发避险走势,甚至会从通胀中受益的周期股也将无法幸免。

事实证明,在后疫情时代预测通胀几乎是不可能实现的任务,更不用说预测市场对数据的反应了。无论如何,从上述两家机构的预测中可以窥见投资者正面临一种怎样的风险。

在摩根大通,包括Andrew Tyler在内的交易团队预计CPI数据在经济学家预测中值20个基点之内的概率接近三分之二。

在Manheim的二手车价格指数意外大涨之后,对CPI数据会高于预期的看法已经增强。如果通胀率高于6.5%——Tyler的团队认为可能性为5%,那么标普500指数将下跌2.5%至3%。该团队建议,如果出现这种情况,投资者应该找机会卖出价格贵的软件股和加密货币,同时买入美国国债和美元。

他们在周五的一份报告中写道:“这种不利的结果将与通胀卷土重来假说相符,可能是受到服务部门的驱动,因为如同Manheim最新数据所显示的那样,消费者支出反弹。”

随着美联储官员强调在持续价格压力之下继续加息的必要性,从股票到债券,金融资产上周停止了新年来的上涨。在这一片鹰派评论声中,交易员将美联储峰值利率的预测从本月早些时候的低于5%提高到5.2%左右。

“鉴于在下一次美联储会议之前,3月份还会发布一次数据,因此最近债券收益率的上升或许已经足够,不会体现再增加一次加息的预期,” Tyler和他的团队表示。