作者:admin 发布时间:2023-02-16 19:01:44 分类:头条 浏览:265 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:一观大势

作者:方奕/张逸飞

【本报告导读】:下游消费景气分化,商品房销售回暖,乘用车销量回落;中游复工复产加速、开工率环比回升;上游煤炭、钢价、铜价下跌;出行活跃度维持高位,货运物流加速修复。

摘要

▶

下游消费景气分化;中游制造业复工复产加速;上游煤价大幅回落。

下游消费景气分化,商品房成交面积周环比大幅回升,猪价止跌企稳,乘用车销量环比继续回落,酒店、电影等服务消费复苏较优;节后复工复产加速,汽车、纺织等中下游制造业修复更优,螺纹钢、水泥、玻璃等地产链制造仍然承压;上游动力煤价大幅下跌,钢铁、工业金属价格小幅回落;运输物流景气回升,居民出行、快递货运恢复较快。

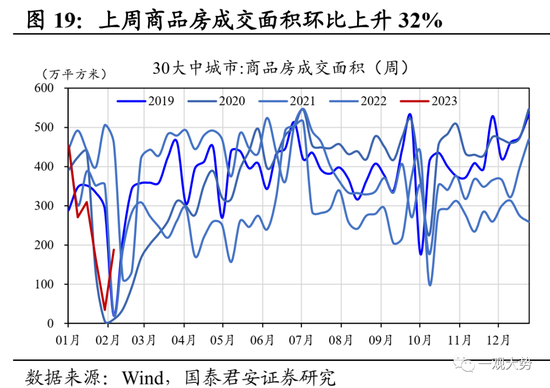

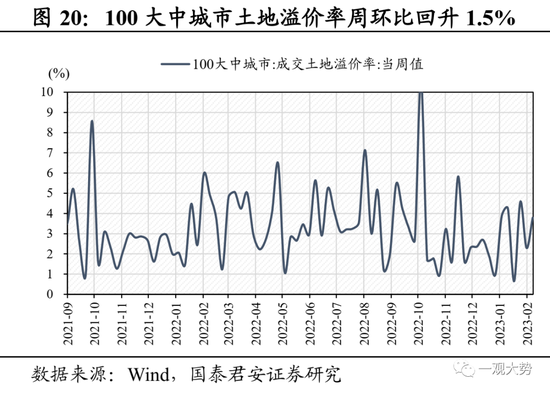

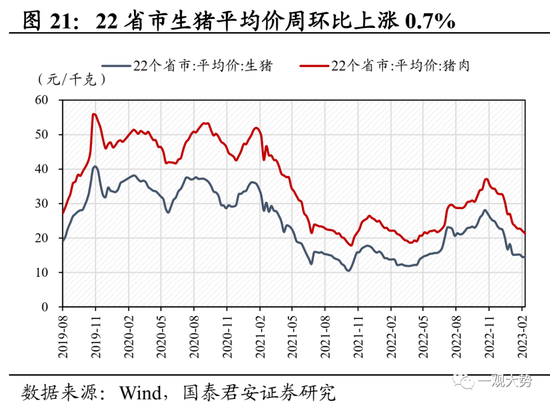

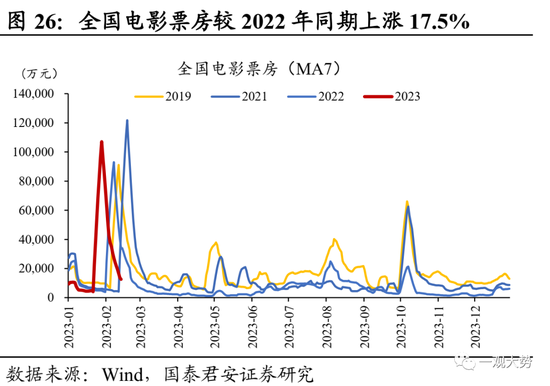

▶下游消费:商品房销售继续回暖,乘用车销售环比下滑。30大中城市商品房成交面积环比上升32%,同比降幅收窄至12%,土地市场受北京、杭州等高线城市拉动有所回升;全国生猪平均价格周环比上涨0.7%,短期收储提振市场情绪,但中期供给过剩压力依然存在;全国乘用车零售/批发环比上月同期下滑18%/18%,主因车辆购置税等部分优惠政策到期叠加春节放假时间引导消费需求提前释放;服务消费强势复苏,酒店RevPAR/OCC/ADR恢复至19年同期的148%/124%/119%,全国电影票房较22年同期变化+17.5%,约为21年史上最强春节档同期的104.7%。

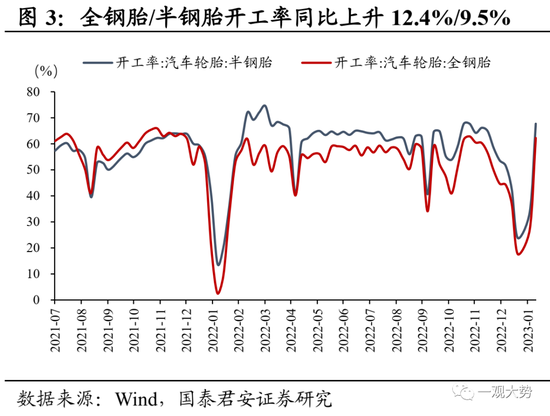

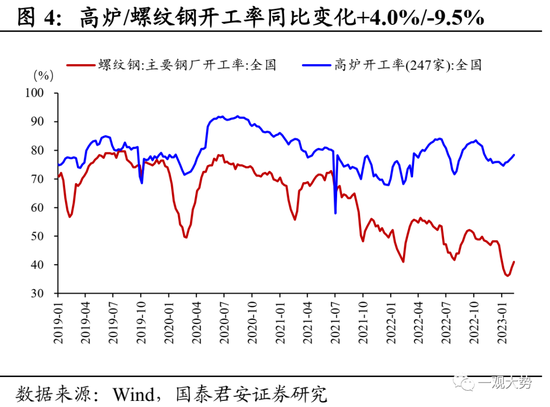

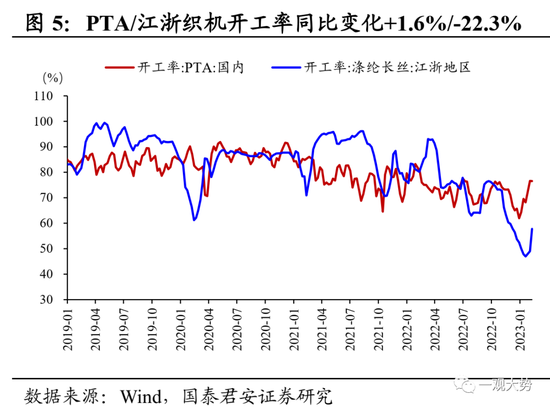

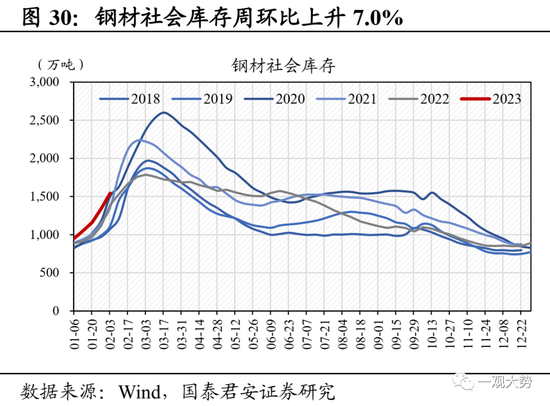

▶中游制造:复工复产进程加速,中下游制造业修复更优。截止2月14日,全国施工企业开复工率/劳务到位率分别为76.5%/68.2%,较2022年同期变化+6.9%/-2.5%,复工复产进程加速,但受资金不足等影响劳务到位率依然偏低;汽车、纺织等中下游制造业修复相对更优,全钢胎/半钢胎开工率较22年同期增长12.4%/9.5%,PTA/江浙织机开工率较22年同期变化+1.6%/-22.3%;地产链相关制造承压,螺纹钢开工率较22年同期下滑9.5%,玻璃水泥需求依旧偏弱。

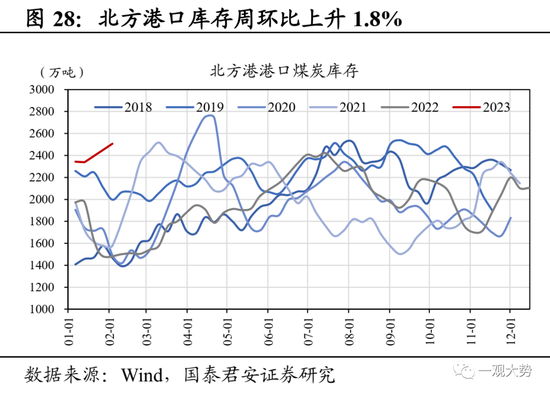

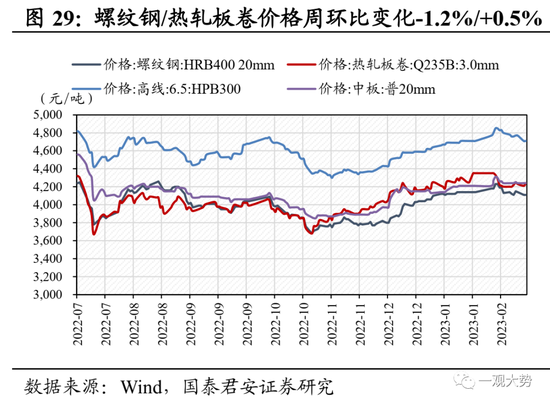

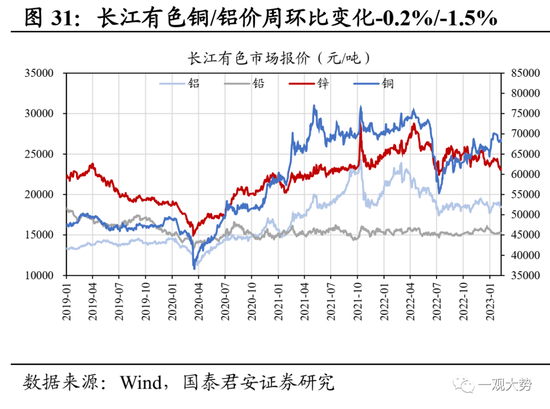

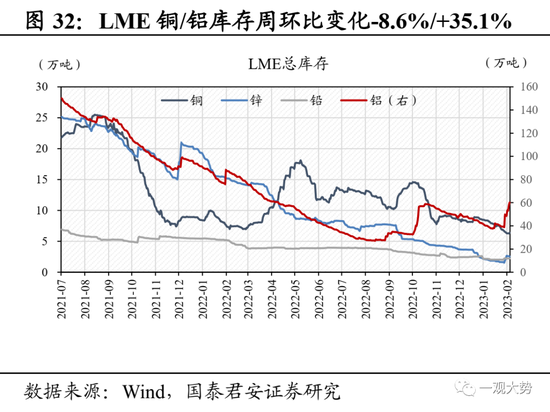

▶上游资源:煤炭港口库存持续累积,工业金属价格承压。上周黄骅港Q5500动力煤平仓价周环比大幅下跌12%。北港调入量相对稳定,下游采购意愿仍然偏弱,致使港口煤价大幅下跌,库存累积。螺纹钢/热轧板卷价格周环比变化-1.2%/+0.5%,“强预期,弱现实”致使钢价波动相对较大;长江有色铜/铝价周环比变化-1.9%/+0.5%,主因美国非农数据超预期致使美元指数抬升,压制工业金属价格。

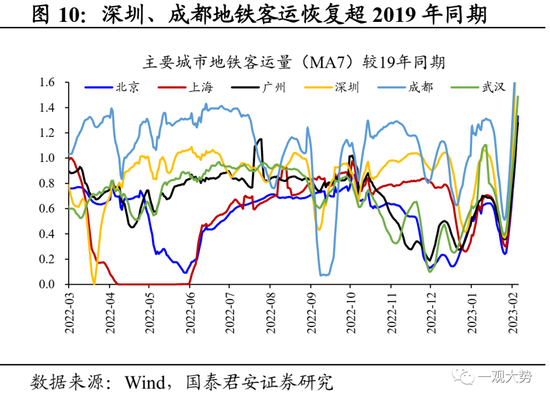

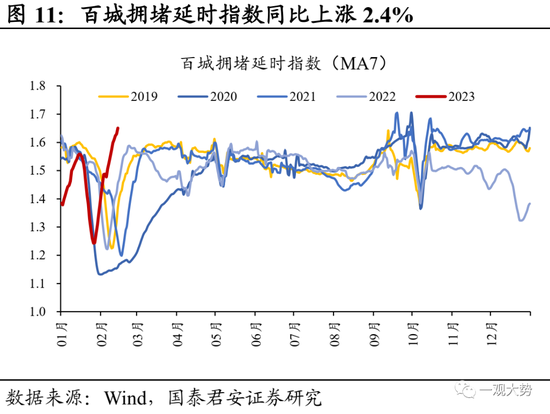

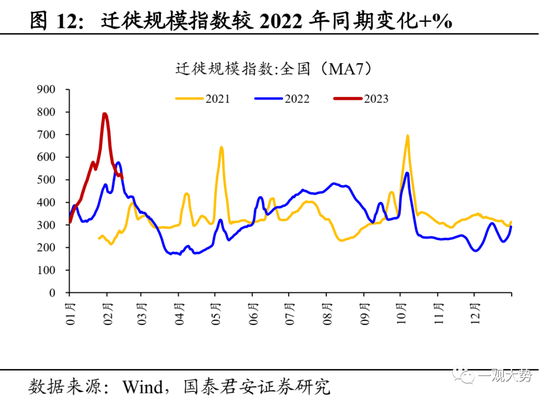

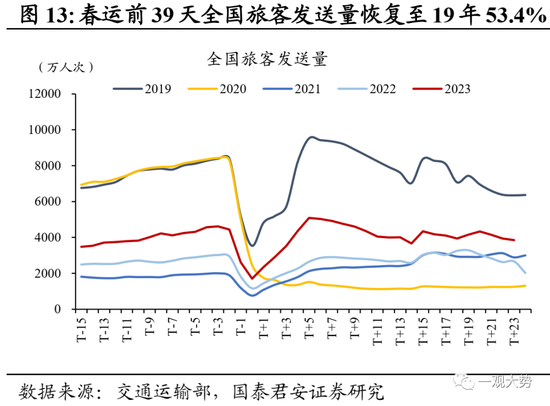

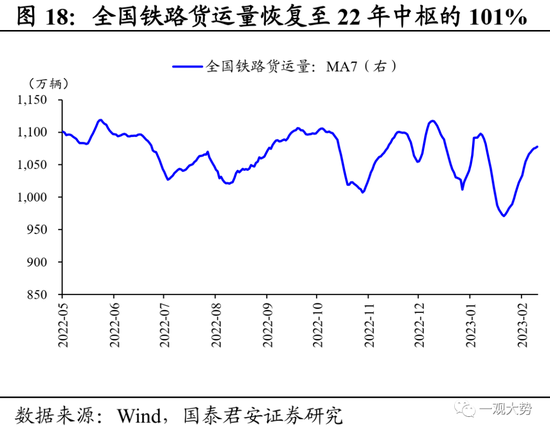

▶出行运输:出行活跃度维持高位,货运物流加速修复。出行活跃度维持高位,10大主要城市地铁客运量恢复至19年同期水平,百城拥堵延时指数同比增长2.4%;全国百度迁徙规模指数较22年同期变化+24.5%,但春运前39天(01.07-02.14)全国旅客发送量仅恢复至19年春运同期的53.4%,修复不及预期或因部分群体提前返乡、自驾返乡所致;航空客运需求恢复较优,全国民航旅客发送量恢复至19年春运同期的75.0%;货运需求加速修复,全国整车货运流量指数同比增长19.8%,高速公路货车通行量/铁路货运量恢复至22年中枢的90%/101%,快递揽收/投递量恢复至22年中枢的106%/110%;

▶风险提示:疫情扩散超预期、稳增长与需求恢复情况不及预期。

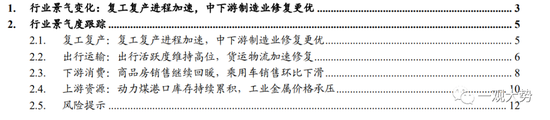

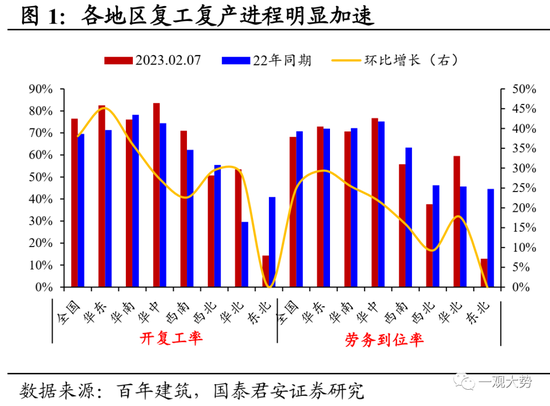

目录

01

行业景气变化:复工复产进程加速,中下游制造业修复更优

下游消费景气分化;中游制造开工率回升;上游煤价依旧承压。下游消费景气分化,商品房成交面积周环比回升,猪价继续寻底,乘用车销量环比回落,电影、酒店等服务消费复苏较优;节后复工复产开启,中游开工率多数上涨,发电量/耗电量环比回升,浮法玻璃、水泥熟料价格提涨;上游动力煤、钢铁、铜价下跌,铝价维持震荡。

疫后复苏跟踪:节后生产需求回暖,基建开工修复较快。1)短途出行:10大主要城市地铁客运量同比变化+23%,恢复至19年同期的102%;百城拥堵延时指数同比增长0.6%;2)长途出行:春运前32天(01.07-02.07),百度迁徙规模指数同比增长30%;全国旅客发送量恢复至19年春运同期的52%,修复不及预期或因部分群体提前返乡、自驾返乡;3)货运物流:全国整车货运流量指数同比变化+5.8%;高速公路货车通行量/全国铁路货运量恢复至22年中枢水平的66%/96%;全国邮政快递揽收/投递量恢复至22年中枢水平的105%/94%;4)服务消费:酒店RevPAR/OCC/ADR恢复至19年同期的94%/81%/116%;春节至元宵全国电影票房较22年同期变化+16%;5)复工复产:据百年建筑调研,截止2月7日全国施工企业开复工率/劳务到位率分别38%/43%,同比下滑13%/ 17%,基建开工修复相对较快;新增招聘帖数约为19年同期的50.6%;高炉/焦炉/半钢胎/PTA开工率较22年同期变化+1.5%/+2.0%/ -2.4%/+0.6%。

下游消费:商品房销售小幅回暖,乘用车销量环比下滑。30大中城市商品房成交面积同比下滑20%,降幅较上周有所收窄,但土地市场热度延续低位,1月房企融资较22年同期增长40%,房企融资环境继续改善;全国生猪平均价格周环比下跌3.4%,供应过剩压力仍在;全国乘用车零售/批发环比上月同期下滑39%/25%,主因车辆购置税等部分优惠政策到期叠加春节放假时间引导消费需求提前释放。

中游制造:节后生产需求修复,发电/耗煤量环比回升。上周纳入统计的燃煤发电企业日均发电量/耗煤环比增长14.0%/13.5%;石油沥青/高炉/PTA/半钢胎开工率周环比变化+8.6%/+0.7%/+8.5%/+0.5%;浮法玻璃价格周环比上涨2.5%,水泥价格指数周环比下滑0.4%。

上游资源:动力煤价延续跌势,限电减产预期支撑铝价。上周黄骅港Q5500动力煤平仓价周环比下跌4.9%,煤矿复工复产推进,下游需求依旧偏弱,供需趋松致使煤价继续承压;螺纹钢/热轧板卷价格周环比下滑1.2%/3.4%,“强预期,弱现实”致使钢价波动相对较大;长江有色铜/铝价周环比变化-1.9%/+0.5%,美国非农数据超预期致使美元指数抬升压制铜价,云南限电减产预期支撑铝价。

02

行业景气度跟踪

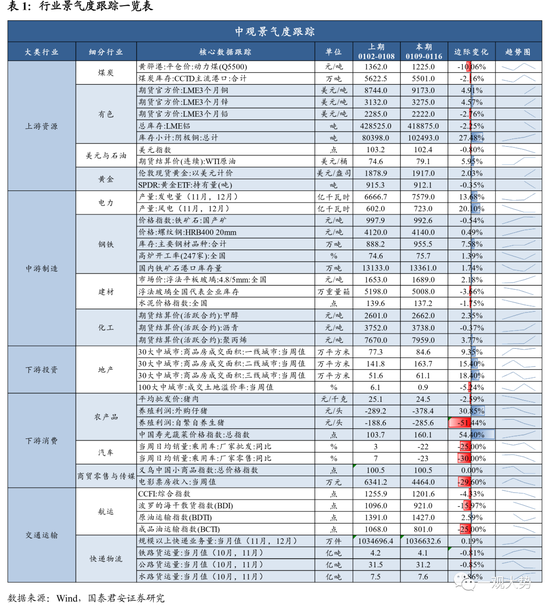

2.1. 复工复产:复工复产进程加速,中下游制造业修复更优

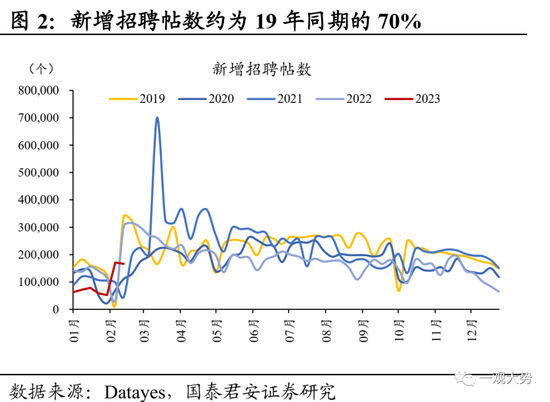

复工复产进程加速,劳务到位率依旧偏低。据百年建筑调研,截止2月14日,全国施工企业开复工率为76.5%,环比提升38.1%,较2022年同期提升6.9%,复工复产进程加速。全国工程项目劳务到位率68.2%,环比提升24.9%,较2022年同期下滑2.5%。结构上来看,复工率上房建、基建以及市政差异不大,但房建劳务到位率显著偏低,主因项目资金环境仍有一定压力。上周新增招聘贴数周环比变化-2.8%,同比变化-44.5%,约为2019年同期的70%。

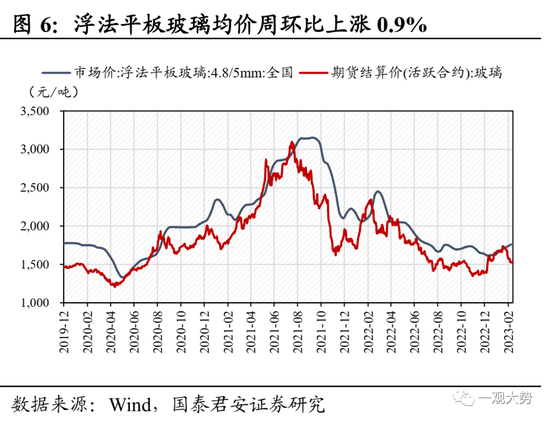

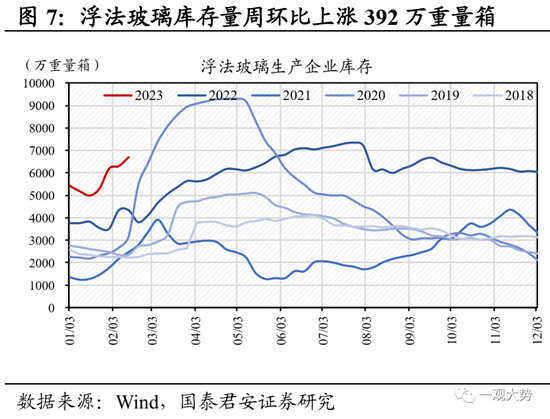

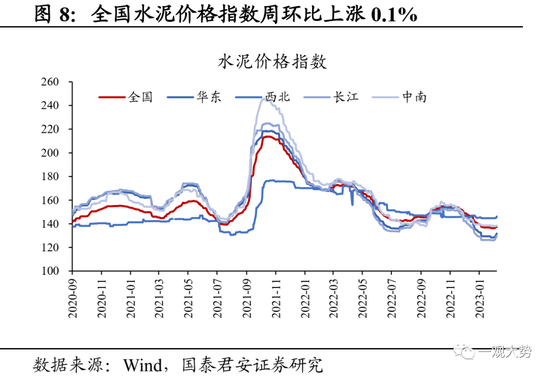

中下游制造业修复更优,地产链相关制造仍然承压。上周全钢胎/半钢胎开工率分别为67.7%/62.3%,较2022年同期增长12.4%/9.5%;PTA/江浙织机开工率较2022年同期变化+1.6%/-22.3%;高炉开工率较2022年同期变化+4.0%,但表征地产需求的螺纹钢开工率仍偏低,较2022年同期变化-9.5%。除此之外,上周国内浮法玻璃平均价1762元/吨,周环比上涨0.9%,整体需求较为一般,全国浮法玻璃企业库存6707万重箱,周环比大幅回升392万重箱;全国水泥价格指数周环比上涨0.1%,2月上旬,国内水泥市场需求缓慢恢复,全国重点地区企业平均出货率恢复到2成,农历同比基本持平。其中,华东、中南地区因遭遇持续大范围降雨,市场成交受阻,企业出货率普遍恢复2-3成;西南地区受降雨、资金短缺影响,下游需求恢复2-4成。

2.2.出行运输:出行活跃度维持高位,货运物流加速修复

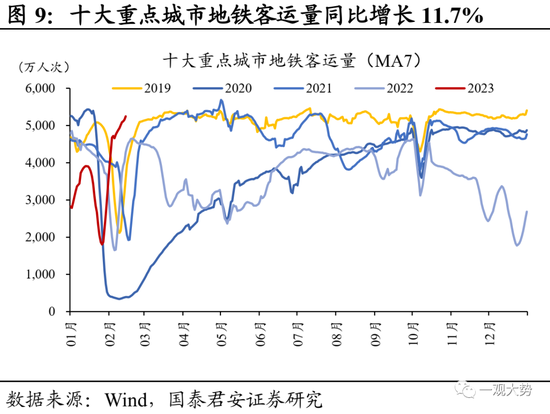

短途出行活跃度维持高位,10大主要城市地铁客运量超19年同期。1)上周10大主要城市地铁客运量同比变化+11.7%,恢复至19年同期的100%;2)上周北京/上海/广州/深圳/成都/武汉地铁客运量恢复至19年同期的82%/87%/91%/141%/145%/98%;3)上周百城拥堵延时指数环比上升13.1%,同比增长2.4%。

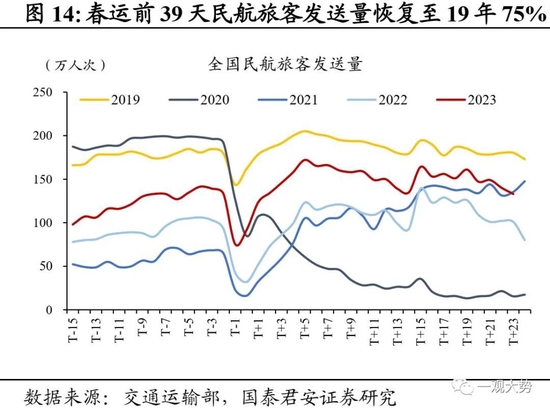

长途出行活跃度提升,春运客流修复略不及预期。1)上周全国百度迁徙规模指数较22年同期变化+24.5%;2)春运前39天(01.07-02.14,下同),全国旅客发送量恢复至19年春运同期的53.4%,修复不及预期或因部分群体提前返乡、自驾返乡所致;3)春运前39天,全国民航旅客发送量恢复至19年春运同期的75.0%。

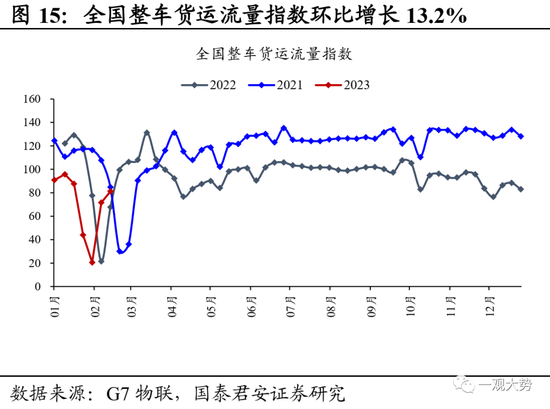

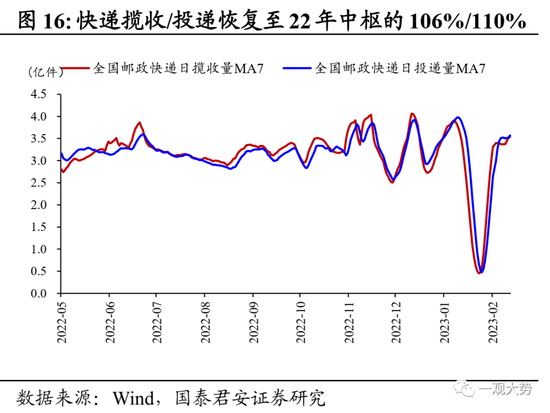

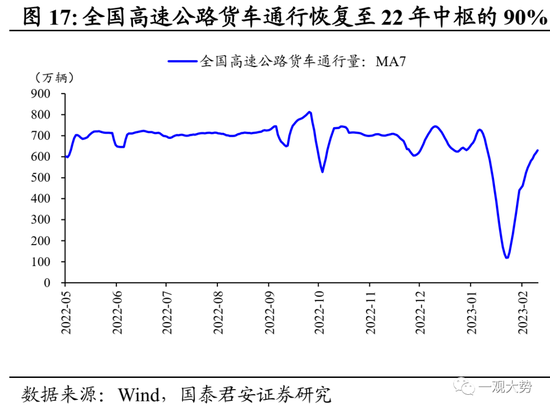

货运物流继续修复,快递、铁路货运恢复较快。1)上周全国整车货运流量指数环比增长13.2%,同比增长19.8%;2)上周全国高速公路货车通行量/全国铁路货运量恢复至22年中枢水平的90%/101%;3)上周全国邮政快递揽收/投递量恢复至22年中枢水平的106%/110%;

2.3. 下游消费:商品房销售继续回暖,乘用车销售环比下滑

地产:商品房销售继续回暖,高线城市土拍热度回升。上周30大中城市商品房成交面积252.7万平方米,环比上升32.0%,较22年同期降幅继续收窄至11.5%,一、二、三线城市成交环比分别增加65.1%、17.8%、38.0%。二手房成交面积亦有所回升,上周11大重点城市二手住宅成交面积周环比上升17.9%。土地方面,受北京、杭州等高线城市土拍拉动,整体热度有所回升,其中杭州土拍热度较高,5宗地块4宗高溢价成交,北京也有三块地进入封顶摇号环节。在地产融资端政策“三箭齐发”后,房企信用风险已显著收敛,后续需重点关注需求端刺激政策及地产销售数据变化。

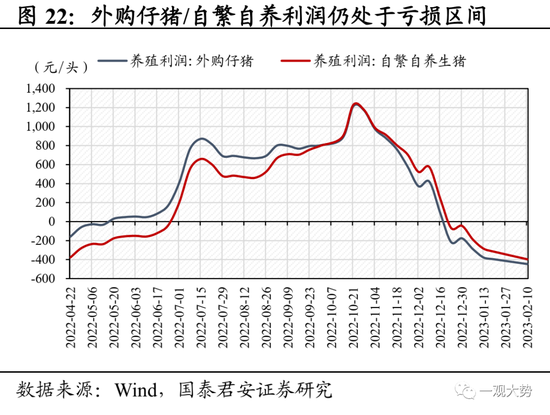

生猪:收储预期提振市场情绪,猪价止跌回升。上周22省市生猪平均价报收14.81元/千克,周环比上涨0.7%,猪价止跌回升源于收储政策发布短期提振市场情绪。但一方面,历史来看收储对猪价影响相对有限,另一方面,当前仍处于猪肉消费淡季,加之春节假期偏早致使部分养殖户大猪产能未完全消化,短期来看市场供过于求的格局仍将延续,后续猪价预计仍将底部震荡。

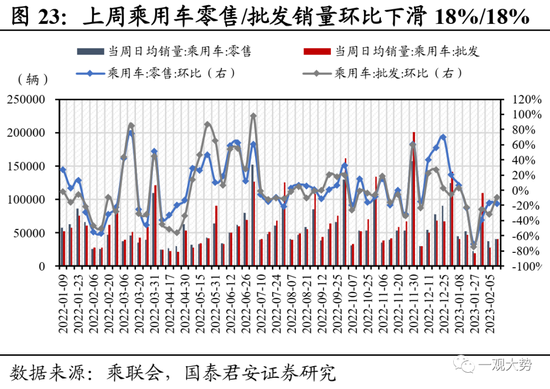

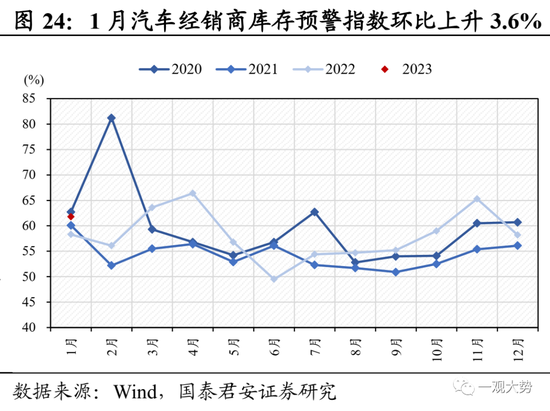

汽车:乘用车销量环比下滑,1月库存压力继续放大。02.01-02.12我国乘用车零售/批发销售46.4/42.5万辆,环比上月同期下滑18%/18%。零售端方面,车辆购置税等部分优惠政策到期叠加春节放假时间引导消费需求提前释放,致使零售有所下滑。批发端方面,每年1月的开门红是地方政府和车企共同努力的方向,但由于前期经销商的库存水平相对较高,1月汽车经销商库存预警指数为61.8,仍处于荣枯线上方,因此1月的整体补库力度较小,致使批发销量总体偏低。

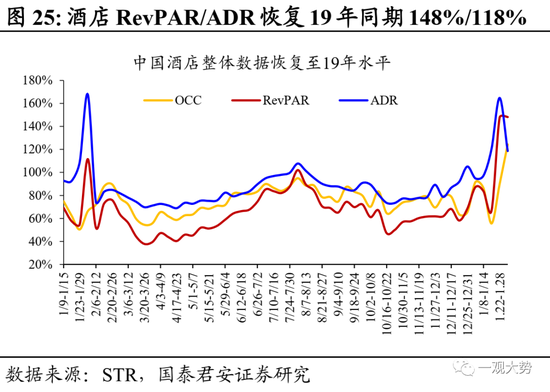

服务消费:酒店消费加速复苏,电影市场表现亮眼。酒店RevPAR/OCC/ADR恢复至19年同期的148%/124%/119%;全国电影票房较22年同期变化+17.5%,约为21年史上最强春节档同期的104.7%。

2.4.上游资源:动力煤港口库存持续累积,工业金属价格承压

煤炭:动力煤价大幅下跌,港口库存持续累积。截止2月10日,黄骅港Q5500动力煤平仓价报收1025元/吨,周环比下跌12%。一方面节后产地复工复产,北港调入量相对稳定,另一方面下游电厂库存处于高位且仍在增加,采购意愿相对疲弱,致使港口煤价大幅下跌,库存延续累积趋势。上周北方港港口库存2553万吨,周环比上升1.8%。考虑到当前处于煤炭需求淡季,供需趋于宽松下煤价预计仍有一定下行压力。

钢铁:地产复工相对疲弱,螺纹钢价小幅下跌。上周螺纹钢、热轧板卷价格分别报收4140元/吨、4230元/吨,周环比变化-1.2%/+0.5%。一方面,近期多省出台促经济相关政策,其中加快基础设施建设是重要内容,这有效提振了市场对于钢材需求回暖的预期;但另一方面,当前多地地产项目复工进度不及预期,致使钢材整体需求依旧偏弱,“强预期,弱现实”致使钢价波动相对较大,后续需重点关注“稳增长”政策落地效果,尤其是地产端需求的恢复情况。

有色:美联储加息预期抬升,工业金属价格承压。上周长江有色市场铜/铝价分别报收6.83/1.89万元/吨,周环比变化-0.2%/-1.5%。受1月美联储非农数据大超预期影响,市场对于美联储过早宽松的预期有所修正,美元指数上行致使工业金属价格承压。基本面方面,当前工业金属需求仍处于“强预期,弱现实”状态,前期市场对“美联储加息放缓+中国经济复苏”的预期定价已相对充分,后续金融属性或将成为工业金属价格的主要扰动因素,需密切关注海外通胀及就业数据的变化。

2.5. 风险提示

疫情扩散超预期、稳增长与需求恢复情况不及预期。