作者:admin 发布时间:2023-02-21 17:21:04 分类:头条 浏览:241 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:泓观卓见

投资要点

Summary

近期美欧经济韧性超预期,引发市场对外需的关注。我们从中美贸易出发,通过对贸易结构的细分拆解,讨论全球下行周期和中美竞争格局下的出口特点。

一个有趣的发现:中国对美出口速降可能夸大了“美国衰退故事”。

全球主要经济体出口增速均下行,中国对美出口降幅已超2009年;

美国从中国进口下滑幅度远超其从全球进口,这是近30年来除了中美贸易战时期罕见的,表明中国对美出口降速可能有其他原因;

疫情对四季度国内生产的扰动或能解释一部分。

与2021年中国集装箱“有去无回”不同,供应链拥堵已经显著改善;

四季度疫情对国内生产有冲击,但难完全解释这一幅度的出口下滑;

结构上看,对美出口呈全品类下滑,除整体需求外,或还有份额原因。

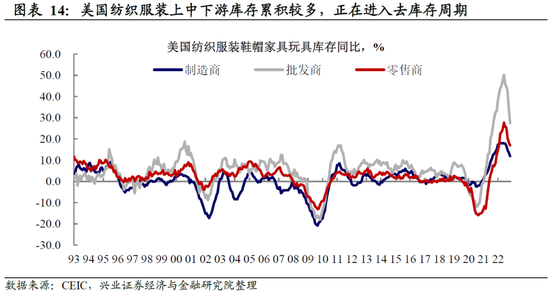

服装等低端消费品:确实符合需求降速逻辑,美国对华购买减少的同时其他区域购买也下滑,且相关行业已进入去库存;

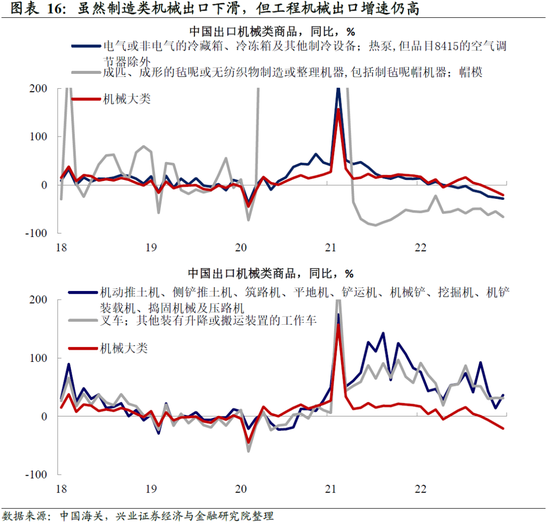

机械:居民相关机械表现疲软,基建相关工程机械有韧性;

化工品:欧洲暖冬生产修复,前期欧洲能源危机替代的订单在回吐;

电子:短期压力来自高基数下库存去化,中期关注中美竞争在贸易层面折射;

美国经济韧性会改变中国外需判断吗?难。关注结构性机会。

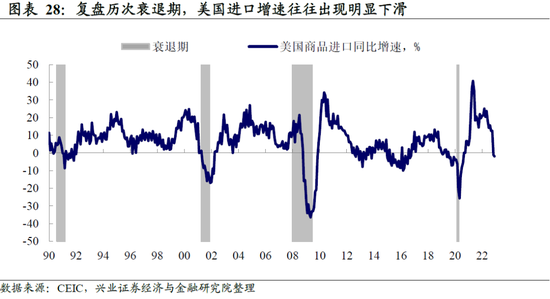

1990年以来,美国历次衰退期,进口增速均会转负;

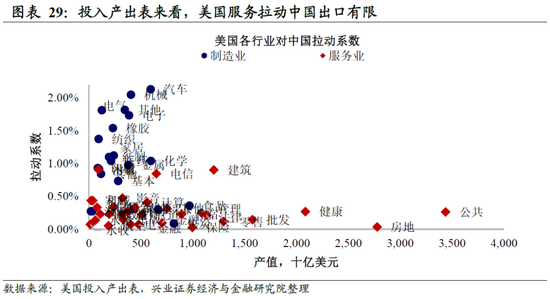

即使确实实现软着陆,目前关于美国经济的上修预期主要来自居民消费端的服务业,但服务业可贸易性较弱,对中国出口拉动影响有限;

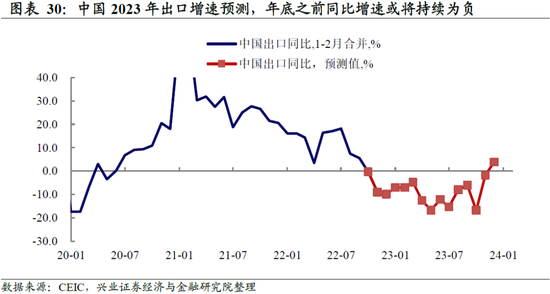

预期2023年年底之前,中国出口增速或持续为负;

关注出口产业链的结构性亮点:如工程机械出口链条、电子类商品库存周期去化后的补库存需求等。

风险提示:美国货币政策超预期,全球需求增速下行超预期。

正文

Evidence&Analysis

中国对美出口速降:

可能夸大了“美国衰退故事”

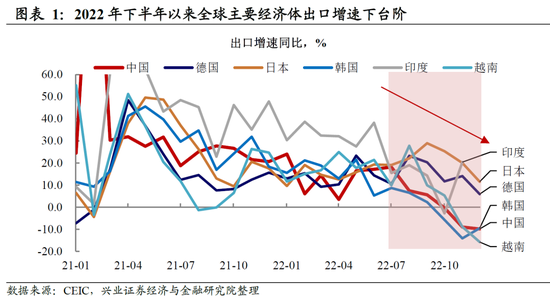

需求放缓及衰退预期上升背景下,全球主要经济体出口增速均出现下行。2022年下半年以来,随着财政效应的退坡和此前商品消费的逐渐透支,全球主要经济体出口增速开始出现明显下行。中国作为全球重要的商品提供者,出口增速也从2021年增速20%以上的高平台逐渐下坡,并在2022年10月转负。

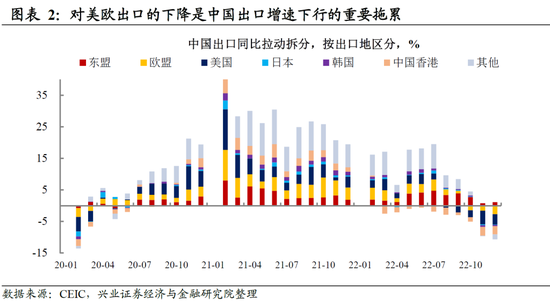

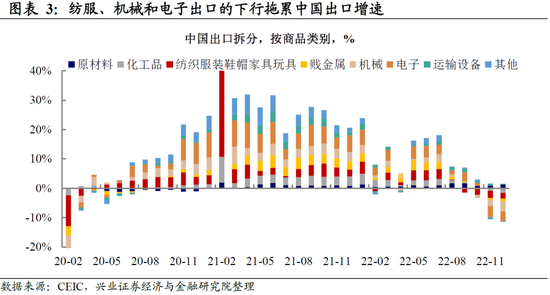

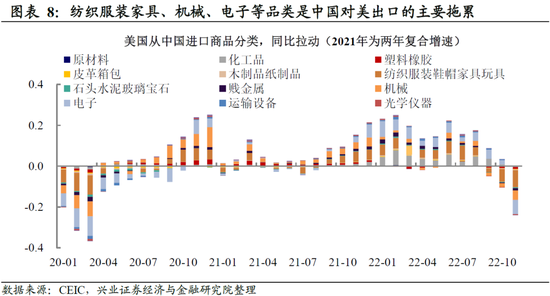

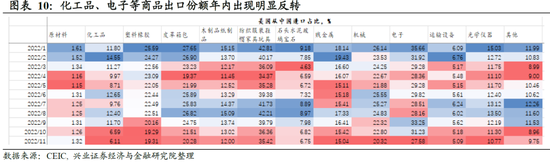

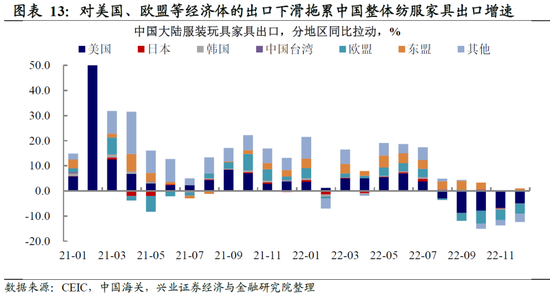

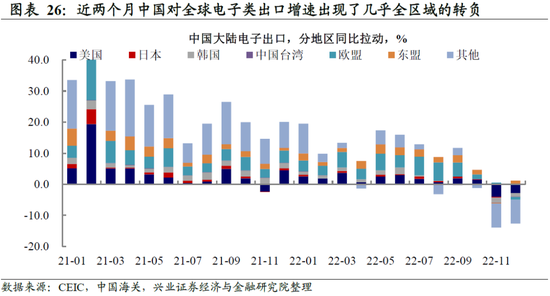

拆分中国出口,对美欧出口减速,纺服电子机械等商品也构成明显拖累。按出口地区拆分,9月以来中国对美国出口增速贡献持续为负,11、12月美国和欧盟出口对中国整体出口的拖累继续扩大。拆分商品来看,此前对中国出口构成明显支撑的纺服、电子、机械等商品出现反转,对中国出口构成拖累。

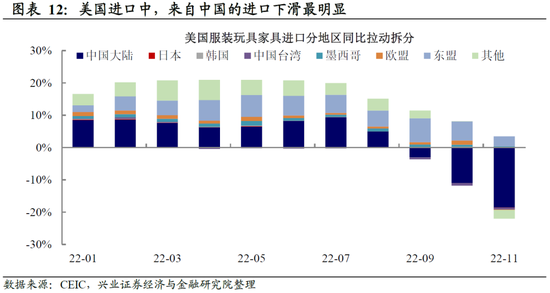

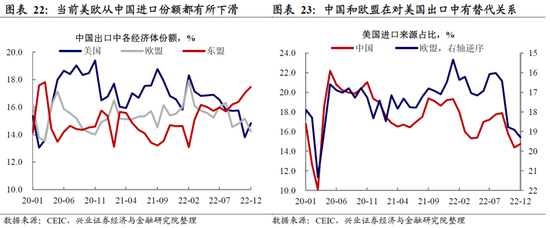

有趣的发现:近期出现罕见的美国从中国进口增速低于从全球进口增速。20世纪90年代以来,中美贸易关系大概可以分成五个阶段:1)2001年之前,中国尚未进入WTO,中国出口未能放量,美国进口中中国份额低于5%;2)2001年-次贷危机之前,中国在美国进口中的份额快速上行至接近15%,中国成本优势凸显;3)次贷危机后-中美贸易战前,由于中美贸易体量已经较大,份额增速有所放缓,但仍稳步上升;4)中美贸易战-2020年疫情爆发前,中国份额快速下行;5)疫情期间及后疫情时代,由于中国生产率先恢复,份额快速上行,而后开始滑坡。

长时间以来,美国从中国的进口依赖度高,即使当美国整体进口增速砸坑时,从中国进口的增速往往会高于全球的增速。然而,近两个月数据显示,美国整体进口增速开始下滑,而从中国进口的增速的下跌幅度远远深于从全球进口的增速。这说明,中国近几个月对美出口增速的下滑,可能夸大了“美国衰退”故事。这个现象非常罕见,近30年来,除了中美贸易战时期,与其他时期明显不同。

疫情反复对生产有所冲击,

但难完全解释贸易降温

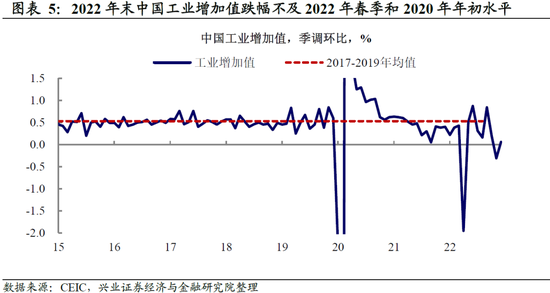

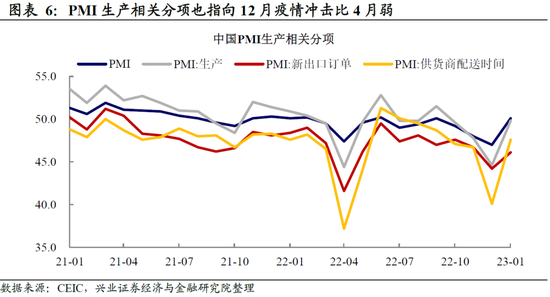

区域性新冠肺炎疫情对中国的生产冲击可以解释部分出口下滑。2022年10月以来,随着中国新冠病毒感染人数的上升,中国生产受到了一定的冲击。工业增加值环比一路回落至负值水平。然而,与同样是疫情高发期的2022年春季及2020年年初相比,2022年年末疫情对生产的影响相对较小,工业增加下探幅度远不及当初的水平;PMI分项例如生产、新出口订单等等也好于年初的水平。

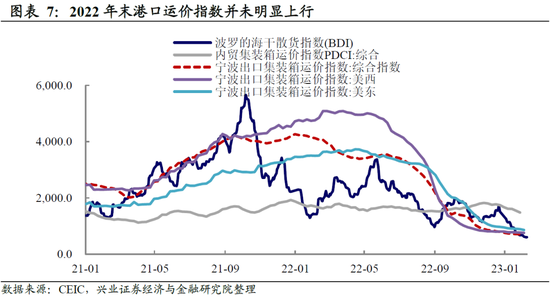

除生产外,物流水平也受到了疫情的影响,但很快得到缓解。除生产外,疫情造成的劳动力短缺也会对物流造成影响。PMI供应商交付时间在2022年12月探底,但不及2022年年初水平。港口运价指数也指向物流供需关系并未出现明显失衡,2022年年末运价并未出现显著上行。

除了弱需求主线外,

可能有份额因素的扰动

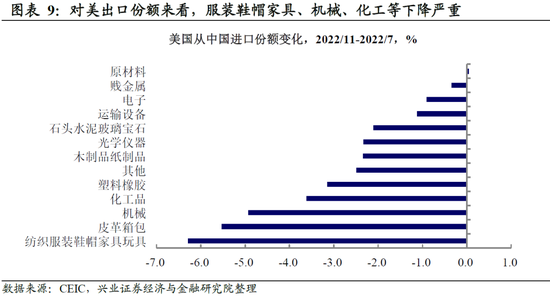

拆分来看,中国对美出口几乎所有品类都出现了显著的下滑。拆分中国对美出口商品种类,近3个月来,纺织服装鞋帽家具玩具、机械、电子等成为了美国从中国进口增速的最大拖累。从份额来看,美国进口中来自中国的份额从年中以来就出现了全品类的下滑,其中服装鞋帽家具玩具、化工品、机械等商品种类份额下滑严重。

服装鞋帽玩具家具:符合美国弱需求逻辑

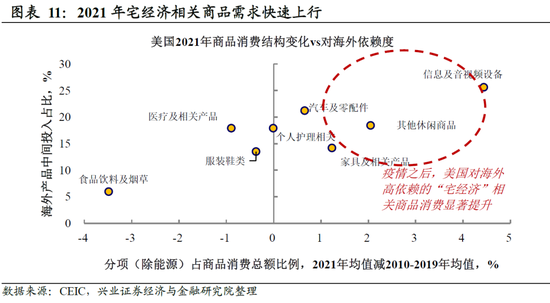

美国不仅从中国少买了,从其他区域也少买了,符合需求下滑逻辑。2020年至2021年,美国商品需求激增,这背后一方面来自于大幅财政刺激下的超额储蓄上升,另一方面来自于疫情导致的居民行为和消费倾向的变化——封控及远程办公的背景下,宅经济(玩具、音像设备、休闲商品等)类的商品需求大幅上升;除此之外,流动性宽松后的地产热也推升了地产后周期比如家具家电的消费需求。但随着封控进一步打开,前期需求透支的商品开始需求趋弱,美国纺服家具类的企业当前处于库存挤压过高开始去库存的周期,不论制造商、批发商还是零售商,未来一段时间或将持续处于去库存的通道。

2022年下半年以来,随着商品需求的透支,美国口径下,美国服装玩具家具等不仅从中国进口增速明显降温,其他区域也下滑。而中国口径下,美国和欧盟成为服装鞋帽等商品出口需求两个拖累最大的经济体。

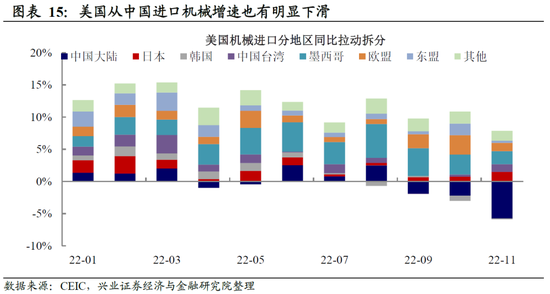

机械:居民相关机械表现疲软,工程相关机械有韧性

整体来看,美国从中国进口机械类产品9月以来持续下滑。与电子类商品相似,美国对从中国进口机械类商品增速明显下滑。拆分经济体来看,机械大类的进口下滑主要来自于中国的拖累。

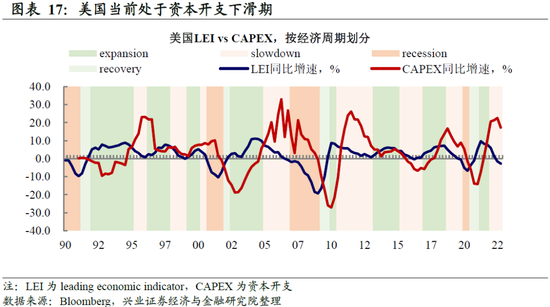

拆分来看,机械的放缓更多在居民端,工程基建类增速仍高。拆分来看,不同类别的机械产品出口增速明显分化——制造业机械例如冷藏箱、制冷设备、织物机器等机械增速下滑,而工程机械例如挖掘机、挖土机、叉车等出口增速仍高。究其原因,全球虽然进入了商品消费放缓导致的制造业资本开支意愿下行,但部分经济体基建开工仍强。

往后看,美国需求难以成为工程机械类出口支撑持续核心。一方面,从中国出口口径看,相比于美国,东盟、拉美和亚洲新兴经济体成对中国工程机械出口的拉动更强。另一方面,美国资本开支会略滞后于经济周期,但历史上看难以显著背离,因此在大经济周期下行的背景下,美国资本开支增速已经开始高位走弱,恐难持续形成支撑。

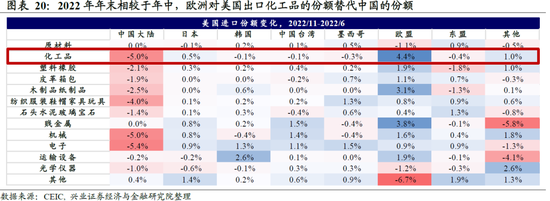

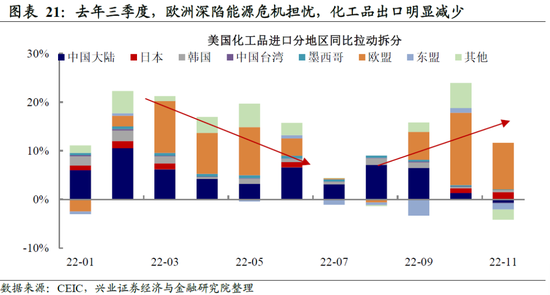

化工品:欧洲“暖冬逆袭”后的订单回吐

2022年,欧洲能源危机冲击下,部分高耗能订单转移至中国。2021年以来,中国化工品出口增速持续强劲,除了美国需求外,东盟、欧盟等经济体的需求不容小觑。2022年2季度以来,随着俄乌冲突的升级,欧洲能源供给短缺担忧下,欧洲化工为代表的高耗能企业出现明显减产。在此背景下,美国从欧洲进口的份额下降,而中国出现了份额的替代。这构成了中国2022年出口超预期的重要原因。

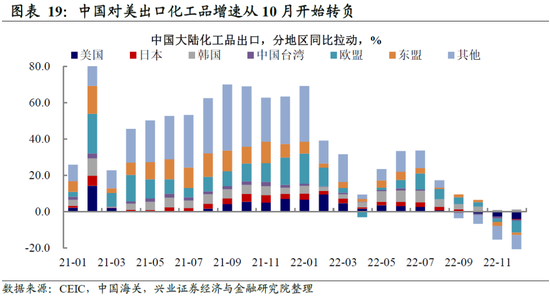

伴随着欧洲生产修复,这部分替代订单正在回吐。然而,随着四季度欧洲的暖冬和能源供给问题的逐渐缓解,欧洲生产回暖,高耗能企业的回归也拿回了原本由中国替代的份额。2022年下半年以来,中国对美国出口化工品增速逐渐放缓,并于10月开始转负。回顾来看,美国进口中,欧洲和中国的出口份额一直呈现此消彼长的跷跷板效应。

电子:短期有高基数下去库存压力,中期关注中美摩擦的潜在投射

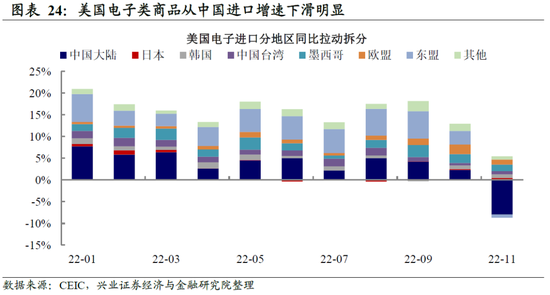

美国从中国进口电子类商品近期下滑明显。美国11月电子类商品进口增速急速下降,主要拖累来自于中国的出口。美国从中国进口电子类商品的贡献,由此前的2%以上下滑至11月的-8%,而来自于其他经济体的进口除了东盟小幅下滑外,仍然保持正向增速。

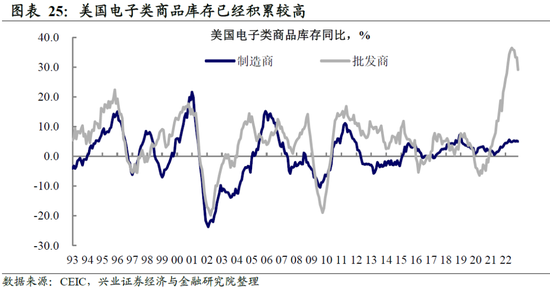

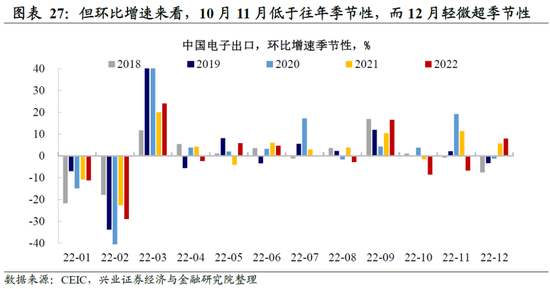

当前全球对电子类商品需求进入持续繁荣后的冷静期。随着疫情对电子类商品需求的提振以及政策的刺激效果,电子类商品从2020年中以来迎来了持续繁荣期。美国批发商补库存意愿强烈,2022年三季度达到了历史极值水平。而三季度以来,美国批发商开始有去库存的趋势,库存增速由高点开始回落。美国的电子类行业库存周期也是全球的缩影,当前全球开始进入消耗此前积压库存的周期,因此进口需求减弱。然而从环比季节性来看,虽然中国电子类行业出口10、11月持续低于往年季节性,但12月环比增速出现了轻微超季节性。

值得关注的是,美国对中国大陆、东盟进口下滑的同时对日韩台进口上升,关注中美摩擦的中期投射。2022年下半年以来,虽然美国从中国大陆进口的电子产品拉动逐渐收窄甚至快速转负,但美国从日本、韩国、中国台湾进口的电子产品同比拉动持续扩大。在近期电子类贸易限制措施频发的时期,需要关注中美摩擦对电子产业链的中长期影响。

2023年中国出口展望

1990年以来,美国历次衰退期,进口增速均会转负,对中国有外溢性。当美国进入衰退周期时,经济内生动力差,居民需求得到抑制,消费倾向低。因此,衰退周期时美国进口增速往往表现为快速下滑并砸坑。而中国作为对美国出口份额占比20%左右的经济体,美国进口的收缩也会直接影响到中国的出口,直接表现为外需的减弱。因此,如果美国进入衰退,其外溢性将对中国出口造成直接影响。

目前美国经济预期上修主要来自消费端服务业,对中国出口拉动有限。当前的美国已经进入后疫情时代,商品消费已经透支,而后续消费的拉动或主要体现在服务业的复苏。然而,从投入产出表来看,美国服务业对中国的拉动系数非常小,也就是说,美国当前服务业的复苏对中国出口的拉动能力十分有限。

展望全年,中国出口整体下行压力仍大,关注产业链结构性亮点。在全球商品价格下行、美国衰退预期演绎商品需求明显减速的大背景下,年底之前,中国整体出口额增速可能将持续处于负值区间。在份额不会出现大幅提振的前提假设下,全球贸易总量的下行或将带来持续的中国出口负向增速,预计全年中枢-8%左右。

关注中国出口产业链的结构性亮点,比如工程机械出口的持续强劲、电子类商品库存周期去化后的补库存需求等等。除此之外,中国产业链相对其他经济体更为稳定和完整,也让中国具备一段时间内替代其他经济体部分份额的条件。因此,中国出口产业连的结构性机会,仍然有待挖掘和释放。

风险提示:美国货币政策超预期,全球需求增速下行超预期。