作者:admin 发布时间:2023-02-24 01:20:09 分类:头条 浏览:280 评论:0

作者: 徐宇

[ 第一财经记者独家获悉,世纪互联及其子公司此前收购了北京云思畅想科技有限公司全部股权,并使之成为全资控股公司。这笔收购早在2021年7月15日就已完成,但世纪互联一方至今仍未完全支付股权转让款。 ]

在私有化的重要时刻,一笔久拖未付股权收购转让款,让世纪互联(VNET.O)吃上了官司。

2022年9月14日,美股上市的数据中心运营商世纪互联宣布,收到来自创始人和董事会执行主席Josh Sheng Chen的初步非约束性建议书,提议以8.2美元/ADS或者1.3667美元/普通股的价格,收购所有已发行普通股。世纪互联已成立了一个由三名独立董事组成的特别委员会,对创始人的评估收到的建议以及其他潜在的战略选择进行评估。

但就在私有化期间,世纪互联却因此前的一笔收购惹上了官司。第一财经记者独家获悉,世纪互联及其子公司此前收购了北京云思畅想科技有限公司(下称“云思畅想”)全部股权,并使之成为全资控股公司。

这笔收购早在2021年7月15日就已完成,但世纪互联一方至今仍未完全支付股权转让款,导致作为转让方的云思畅想老股东一纸起诉,要求世纪互联及相关子公司支付剩余股权转让款项。据悉,该案件已在审理中。

根据2022年三季报,截至去年9月底,世纪互联公司账面坐拥35.31亿元的“现金及现金等价物”,足以覆盖这笔转让款。对于世纪互联有钱却不付款的做法,有知情人士认为,公司资金链紧张是这笔股权转让款难以兑付的直接原因。

“若未能及时解决,这个官司可能影响公司后续在A股或港股重新上市。”一名专注于中概股私有化的律师对记者说。

流动性吃紧

公司官网显示,成立于1996年的世纪互联,是一家网络空间基础设施服务提供商,也是中国第一家美股IDC上市公司。公司主要业务是为超大型客户提供数据中心定制等一站式解决方案,并打造基础设施运营平台。

世纪互联2022年第三季度零售IDC(互联网数据中心)业务的每机柜月度循环营收(MRR)为人民币9287元,2021年同期为人民币9296元。

被收购的云思畅想是一家专业的云原生应用及数据平台服务提供商,面向企业用户提供数字化产品及服务。公司拥有云原生应用平台(TenxCloud® CloudNative Application Platform,TCAP)、云原生数据平台(KubeData®)及云原生一体机NeoStack共三大产品线,打造了容器云PaaS、微服务治理、服务网格、API网关及数据开发治理等产品。

企查查信息显示,世纪互联全资控股公司深圳云原生科技有限公司于2021年7月15日成为云思畅想100%持股的股东,认缴出资额为1523.81万元。

行业人士分析认为,结合公开信息,这笔未完成的股权转让款支付,或许和世纪互联自身流动性紧张有关。

因流动性疲弱,评级机构惠誉于2月7日将世纪互联长期外币和本币发行人违约评级自“B”下调至“B-”,展望稳定。对于此次评级下调的原因,惠誉称,世纪互联的流动性相对疲弱,且其不具备足够的资金履行或于未来12个月到期的债务。此外,惠誉认为该公司的资本市场融资渠道相对较弱。

惠誉认为,世纪互联当前的承诺流动性,不足以支持其所预计的未来12个月所需的现金,其中包括约3.5亿至4亿元人民币短期债务、惠誉预测的逾10亿元人民币负自由现金流,以及或将分别于2023年上半年和2024年2月赎回的6800万美元(约4.61亿元人民币)和6亿美元(约41亿元人民币)可转债。截至2022年第三季度,该公司可用现金为35.31亿元人民币,其中部分为未承诺信贷结余。

惠誉还认为,若公司从美国股票交易所退市且未能在另一交易所上市等情形,将触发公司须立即偿付6亿美元可转换债券,则世纪互联将面临流动性事件风险。

会影响公司私有化进程吗

“云思畅想的收购发生在公司私有化前,目前看对公司私有化进程影响不大,但如果官司拖延时间过长,可能会对公司后续重新上市产生影响。”上述专注于中概股私有化的律师对第一财经记者说。

2022年9月15日,世纪互联宣布,公司已收到其创始人陈升提出的初步非约束性收购要约,拟以每股美国存托股(ADS)8.2美元收购全部已发行的普通股。公司董事会称,已经成立了特别委员会,评估和考虑该交易以及其他潜在的战略选择。受该消息影响,截至美东时间9月14日收盘,世纪互联股价大涨,收涨29.85%,报6.09美元。

惠誉认为,私有化将触发世纪互联6亿美元债券的立即偿还。然而,我们对于两方竞标者的提案及其用以偿付票据的财务资源所掌握的信息有限。世纪互联表示,完成潜在私有化无承诺时间表。”惠誉表示。

前述律师认为,在私有化期间不能完全支付股权转让款,除资金链紧张外,还有一种可能是为了故意压低股价以便于大股东后续回收股权。

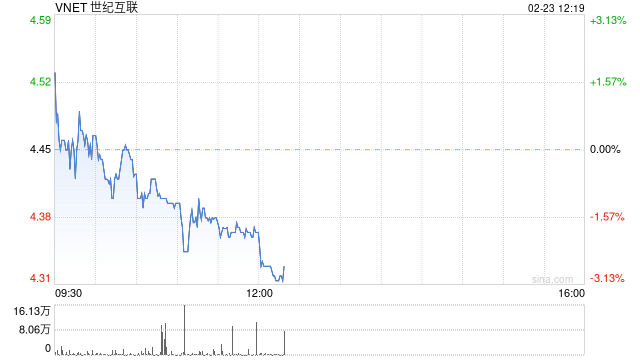

通联数据显示,2023年以来世纪互联股价跌幅达21.52%。

据前述律师介绍,中概股通过私有化回流过程中一般会经历三个过程,第一步是私有化,即大股东及其一致行动人通过二级市场要约收购中小股东股份,把上市公司变为非上市公司,成功退市;第二步是拆除VIE架构,搭建一个满足国内上市,或港股上市的架构;第三步重新启动上市程序。

“之前中概股回归A股上市顺利的话要1~2年,不顺利的话时间可能会拖得更长。”上述律师说道。此前,同类型企业在国内A股或港股的市盈率,远高于美股市场,且活跃度更高,因此中概股有动力进行私有化二次上市,当然两个以上交易所同时上市也是选择。

早在2015年6月,世纪互联即宣布收到由陈升、金山软件和紫光国际联合发出非约束性私有化要约。2016年6月底,买方撤回了私有化要约通知。买方财团在信函中称,经过慎重考虑,鉴于当前形势,决定不再进行建议收购事项。世纪互联私有化一事就此搁浅。

“同样是一块钱利润,国内市盈率会比美国高很多,打个比方,一块钱的利润,在美股的股价反映可能是10元,而在国内可能是30元。所以企业们也有更多动力去往A股、港股回流。”上述机构相关人士说。

但其中过程并不容易,比如根据相关法律,在私有化进程中,大股东及一致行动人不能动用公司资金去收购中小股东股份,只能动用自身资金和资源去完成收购。

那么,作为IDC龙头个股的世纪互联,是否会顺利完成私有并重新上市,此次司法仲裁后续又会对公司造成什么影响?针对上述问题,第一财经尝试以邮件方式联系世纪互联,但截至发稿对方并未回复。