作者:admin 发布时间:2023-02-26 15:40:06 分类:头条 浏览:297 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

在恒生指数和恒生科技指数比重都跌到8%。

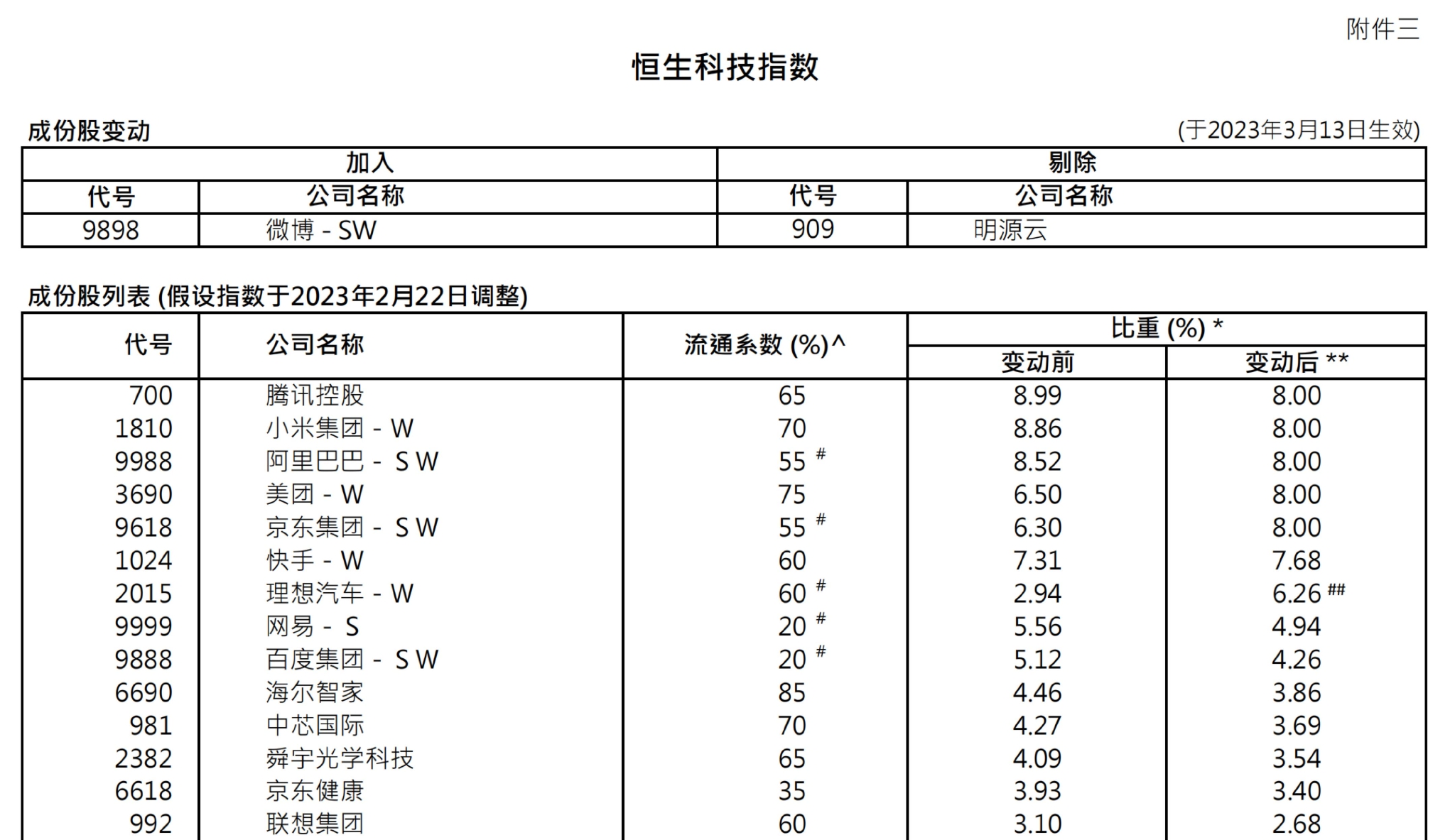

2月24日盘后,恒生指数有限公司公布了2022年第四季度恒生指数系列检讨结果,所有调整将于3月13日起生效,腾讯控股(00700.HK)的权重再次被调低;在恒生科技指数中则出现了五家公司等比例8%的比重。

从2020年9月开始,两年半的时间内,腾讯控股的权重从11.48%降低到最新的8%。业内人士认为这将会继续影响被动资金对腾讯的持仓。

影响被动资金持仓

恒生指数有限公司的季检结果备受市场和投资者关注,主要是因为成份股变动将涉及大规模资金的被动交易。

恒生指数有限公司负责编制及管理恒生指数系列,主要涵盖在香港与中国内地上市的股票,当中包括恒生指数、恒生中国企业指数、恒生科技指数,以及沪深港通、大湾区、可持续发展与各类型行业指数等。截至2022年底,被动式追踪恒生指数系列的产品资产管理总值约为576亿美元。恒生指数公司是恒生银行(00011.HK)全资附属机构。

季检结果显示,恒生指数成份股没有变动,数目维持目前的76只,但个股权重出现明显变化:汇丰控股权重由9.38%下调至8.00%,腾讯控股权重由8.91%下调至8.00%,阿里巴巴依然为8%,上述三者为前三大成份股,友邦保险比重为7.96%。

此外,恒生中国企业指数成份股加入了小鹏汽车,剔除了中国飞鹤。恒生沪深港通中国企业成份股加入了小鹏汽车、中国建筑,剔除了中国飞鹤和美的集团,成份股数目维持80只。

在恒生科技指数当中,腾讯的比重则从8.99%跌至8%;腾讯控股、小米集团、阿里巴巴、美团、京东集团出现了等比重的8%现象。但其实上述公司市值排名来看:最大的腾讯有3.34万亿港元,最小的小米集团的2999亿港元,两者市值相差大约10倍。

百惠证券策略师岑智勇向第一财经记者表示,腾讯比重下降会导致某些ETF等被动投资的基金降低对腾讯的持仓,对腾讯股价会有一点压力,考虑到其他科技股陆续加入到恒生指数成份股里面,投资者的选择也已经增加。

美国进一步加息预期继续强化,地缘政治持续紧张,使得港股市场情绪继续悲观,尽管有阿里巴巴等部分科网股业绩超预期,但这些业绩“强心针”却并没有唤起港股乐观的市场情绪,累计调整近2700点之后,恒生指数再次逼近20000点整数关口,2月24日报收20010点。腾讯控股跌1.85%,报收349.4港元。

在2022年11月16日的第三季度业绩发布会上,腾讯一位高管表示:腾讯以美团股份向股东分红,主要考虑到被投资公司的三个标准:财务实力、公司定位、投资回报。美团在外卖、到店等服务都已经有很强业务布局,对腾讯来说也已经有很好的投资回报,分配股份的操作包括过去对京东的分配都是如此考虑;另一方面,部分持股腾讯的机构投资者觉得持股有所重叠,也想获得美团股份自主处理,也有可能继续长期持有美团。

过去两年半的时间,腾讯控股的权重不断下降。2020年8月14日,恒生指数有限公司宣布恒生指数系列季度检讨结果,所有变动将于2020年9月7日起生效,恒生指数加入小米集团-W、药明生物和阿里巴巴作为成分股;调整后,腾讯权重将由11.48%降至10%;当时新增的阿里巴巴权重为5%,小米集团为2.59%,药明生物为1.75%。

反弹一度翻倍,腾讯何去何从?

同样经历过反垄断的风波,有部分海外投资者喜欢把近年腾讯的股价波动类比2000年后的微软(MSFT):大幅调整超过八成之后,凭借长期业绩增长,微软到2015年重新超越2000年的历史高点,之后不断创出历史新高。

从2021年2月历史高点接近800港元跌到2022年10月不到200港元,随后三个月反弹行情一度翻倍,近日再次调整。腾讯未来前景到底如何?什么时候才可以重回逼近800港元的历史高点?腾讯将于3月22日公布2022年业绩,比竞争对手晚了接近一个月。

浙商证券分析师谢晨对腾讯第四季度业绩作出预测:监管和宏观经济层面压力有所缓解,游戏收入降幅收窄,微信商业化提速叠加疫后修复致广告、金科收入回暖,预期腾讯第四季度实现收入1480亿元,同比增长2.65%,环比增长5.65%;“降本增效”效果显现,财务影响渐出清,费用率拐点来临。预期第四季度实现Non-GAAP(非美国通用会计准则)净利润335亿元,同比增长34.6%,环比增长3.84%。谢晨认为,腾讯2023年将受益于外部环境和内部经营效率的边际改善,多业务共振,增速预期和确定性较好,具体来看包括:新游上线带来游戏业务超预期,微信商业化深化增长贡献确定性较强,广告和金科业务持续受益于疫后经济修复,降本增效盈利改善。

国盛证券分析师夏君表示,展望未来,腾讯游戏储备充足。2022年12月、2023年1月游戏版号密集发放,腾讯多款游戏获批,后续有望带来游戏业务新增量;预计2022年第四季度网络广告望迎边际回暖,或将实现正增长;金融科技方面,预计2022年第四季度线下消费需求依旧面临一定挑战,商业支付或依旧承压,后续有望随着宏观经济回暖温和复苏;云业务方面,预计四季度行业需求依旧疲弱,且腾讯云的工作重心由收入增长转向追求盈利。