作者:admin 发布时间:2023-02-28 11:30:26 分类:头条 浏览:393 评论:0

作者:李思琪,建行金融市场部

在美国国债的定价分析中,名义收益率可拆分为实际利率与通胀预期之和。由于实际利率和通胀预期难以直接观测,实践中常用通胀保值债券(TIPS)的名义收益率来衡量美国长期实际利率。但TIPS收益率是市场交易的结果,且因市场深度有限而存在流动性溢价,导致其衡量的实际利率与实际情况存在偏差。特别是2022年美联储缩表缩表导致TIPS的流动性溢价大幅抬升,偏差进一步扩大。

一、2022年美债收益率变化的驱动因素

为更好地理解2022年美联储加息进程中美债收益率变化的驱动因素,美联储DKW模型(D‘Amico, Kim, and Wei)的方法,对其进行更细致的分解:(1)名义收益率=实际利率+通胀预期。(2)实际利率=预期未来实际短期利率+真实期限溢价。(3)通胀预期=预期通胀率+通胀风险溢价。其中,真实期限溢价主要衡量未来货币政策动向的不确定性,取决于美联储的政策透明度及可信度。通胀风险溢价主要衡量未来通胀的不确定性,通常在高通胀环境或通胀预期发散时上升。

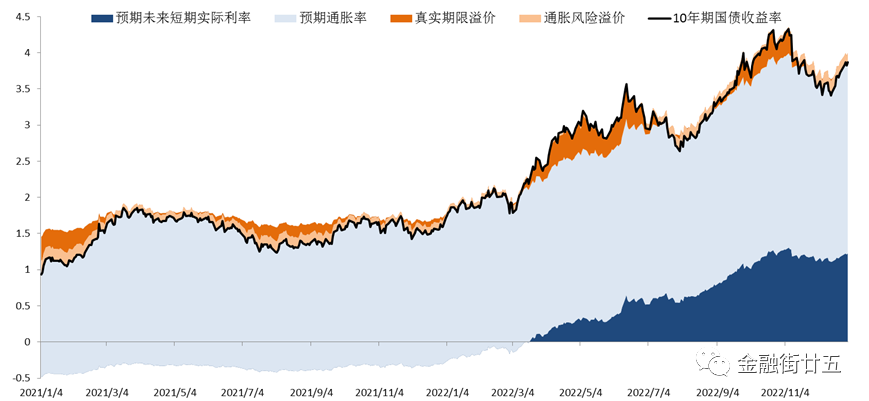

图1:10年期债收益率分解

回顾2022年的美债收益率走势,年初受俄乌冲突爆发、通胀压力上升影响,美联储货币政策立场加速转向紧缩,3月步入加息周期,美债收益率快速上行,5月美债5年和10年期实际利率由负转正。随后美联储将加息幅度逐步扩大至 75BPs,9月通胀数据再超预期,点阵图显示利率终值大幅抬升,美债10年期收益率于10月24日盘中突破4.30%关口。11月以来,美国通胀增速放缓,美联储加息幅度放缓至50BPs,衰退叙事代替通胀成为新的交易主线,美债收益率震荡回落。

截至2022年末,预期未来短期实际利率为1.23%,真实期限溢价为0.15%,二者之和为10年期美债实际利率1.38%,较2021年末上行173BPs,表明本轮紧缩周期中,激进加息与快速缩表导致金融条件收紧,实际融资成本上行约170BPs。2022年末预期通胀率为2.62%,仅较2021年末上行59BPs,说明尽管美国通胀水平高企,但长期通胀预期的升幅有限,且通胀风险溢价保持在负值区间,长期通胀预期的锚定较好。2022年美债10年期收益率累计上行228BPs,其中实际利率贡献了76%,通胀预期及通胀风险溢价仅贡献了24%。

表1:2022年10年期美债收益率变化的驱动因素

二、加息尾声的美债表现回顾

美联储2022年12月议息会议的点阵图显示,联储官员预计2023年利率区间为5-5.25%,意味着美联储加息周期的终点已经确立,在2月、3月议息会议上各加息25BPs后停止加息的可能性较大。预计2023年美债市场将处于加息末期、降息前夕的阶段。由于美债短端收益率密切跟随政策利率,仍有约50BPs的上行空间,但市场对美债长端收益率是否已经见顶的预判分歧较大。为此我们回顾了1985年以来的5轮加息尾声的美债走势,以供借鉴。

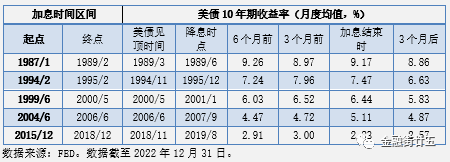

表2:加息尾声的10年期美债收益率变化

历史经验表明,除了1987-1989年的加息周期外,其余四轮加息周期中,美债10年期收益率均在加息当月或结束前的1-3个月见顶。加息结束后美债收益率均呈下行趋势,加息结束后3个月内美债10年期收益率平均下降45BPs。

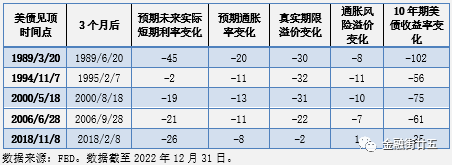

进一步用DKW模型分析各轮加息末期美债收益率下行的主要驱动因素。美债收益率见顶的3个月后,10年期美债收益率均大幅下行。其中,实际利率回落(预期未来实际短期利率与真实期限溢价)对名义收益率下行的贡献最大,平均贡献率达到70%,表明在加息周期尾声,美联储可能给出未来进入降息周期的路径指引,市场预期金融条件转松,未来的政策不确定性下降。通胀预期(预期通胀率与通胀风险溢价)回落对名义收益率下行的贡献相对有限。

表3:历史上加息尾声美债收益率回落的驱动因素(BPs)

本轮加息周期尾声的美债市场表现仍然符合历史规律。单从时间跨度来看,本轮加息大概率将于今年3月份结束,美债10年期收益率于2022年10月末见顶的时间偏早。但本次加息周期对应的通胀水平为1980年以来最高,加息结束后联邦基金利率可能保持在高位,等待通胀回落至2%的目标附近,故加息结束时点滞后美债收益率见顶的时间更久有其合理性。

相比去年高点(10月24日),2022年末美债收益率已下行了逾40BPs,其中真实期限溢价和通胀风险溢价分别下行了23BPs和8BPs,说明去年11月以来美债收益率回落主要由于通胀放缓趋势明确,市场对未来政策动向及长期通胀的预期分歧有所收敛,甚至开始预期2023年下半年将开启降息,相关风险溢价回落,这与历史经验的规律一致。

表4:本轮美债收益率回落的驱动因素(BPs)

三、10年期美债收益率或已见顶

展望2023年,驱动本轮美债收益率下行的两大因素——实际利率和通胀预期仍有继续回落的动力。

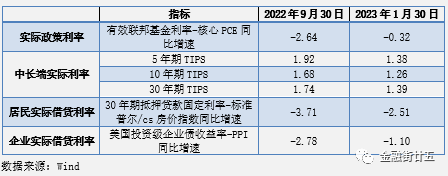

实际利率方面,目前美联储已接近实现“全曲线实际利率回正”的目标,政策紧缩程度再度超预期的可能性不大。去年9月美联储议息会议的发布会上,美联储主席鲍威尔曾提到,“全曲线实际利率回正”是衡量货币政策合理性的依据之一。截至1月30日,实际政策利率已接近正值区间,以TIPS收益率衡量的中长端实际利率维持在正值区间,居民和企业的实际贷款利率较去年9月明显上行,后续有望随着通胀同比读数逐渐回落而回到正值区间。联邦基金利率期货隐含的2023年3月政策利率预期是4.77%,1月密歇根大学调查的消费者未来一年通胀预期为4.0%,意味着市场预期一季度末实际政策利率将处于正值区间。预计“全曲线实际利率回正”的目标有望在一季度实现,届时预期未来短期实际利率将成为驱动收益率下行的主要因素,真实期限溢价也有望继续压缩。

表5:美联储已基本实现“全曲线实际利率回正”

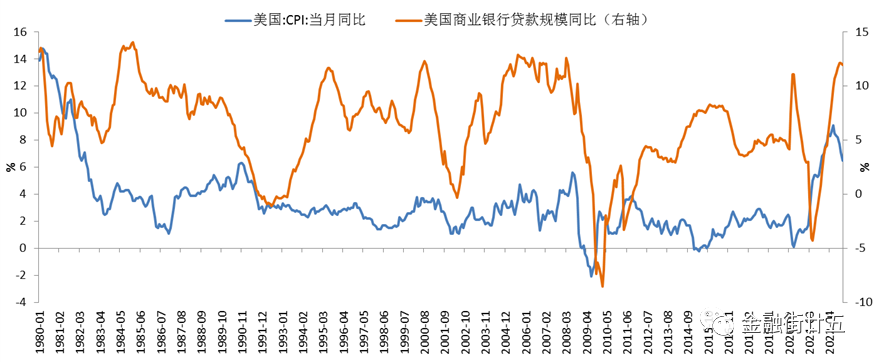

通胀预期分项也将同样为美债收益率贡献下行动力。当前美国通胀呈现持续放缓的趋势。截至去年12月,美国CPI同比增速已连续7个月下滑,核心CPI同比增速连续3个月下滑,且核心CPI环比增速连续3个月维持在0.3%下方,低于2022年前三季度的平均水平0.53%。此外,2021年5月以来美国商业银行信贷规模同比增速持续攀升,商业银行信贷扩张提升了居民和企业部门的实际购买力,加剧通胀的上行压力。去年12月美国商业银行的信贷同比增速为11.9%,虽然仍处于高位,但已较去年10月连续2个月下滑。随着居民和企业实际借贷利率回正,美国信贷周期的拐点也将明确,有助于需求降温并抑制通胀。

图2:美国信贷扩张的拐点出现

但考虑到疫后服务业持续复苏、劳动力市场维持结构性紧张,2023年美国通胀回落趋势确定,但节奏较慢、斜率较缓、粘性较强,年内回到2%附近的可能性较低。因此,预计2023年通胀预期分项(预期通胀率与通胀风险溢价)将保持低位,但其对名义收益率下行的贡献程度有限。

综上,我们认为2022年四季度的美债长端收益率已进入顶部区间,2023年实际利率和通胀预期两大分项将为美债长端收益率提供一定的下行动力,预计10年期美债收益率中枢水平可能在3%-4%区间内宽幅震荡。但值得注意的是,目前市场和美联储对于通胀韧性及经济衰退程度的判断存在较大分歧,年初以来美债定价已充分反映了市场对下半年货币政策转向的预期,而美联储仍然坚持鹰派立场。后续若通胀回落的程度不及市场预期,或美联储在3月议息会议再度上调点阵图的加息利率终值,可能导致美债收益率再度大幅冲高,但后续再度向上突破4.3%关口的可能性不高。