作者:admin 发布时间:2023-02-28 15:00:06 分类:头条 浏览:387 评论:0

以史为鉴:美股惨跌之后,是时候买入债券了?

文章来源:华尔街见闻

从金融史的角度来看,相比美股,债市下跌空间往往更小,韧性也更足。

上周,美股迎来2023“最惨一周”,主要美股指数均累跌约3%,创下2023年迄今的最大单周跌幅。

通胀和利率双双飙升令资产价格承压。有市场分析指,暴跌之后,美股估值依然太贵。美股“大空头”、大摩首席策略师Mike Wilson甚至认为美股正处于“死亡区”,熊市很可能在3月死灰复燃。

尽管美债收益率近期也在直线上行,但从金融史的角度来看,相比美股,债市下跌空间往往更小,韧性也更足。

经济衰退时,债市往往更具韧性

金融史提醒我们,在1973年和1980年的熊市里——以及此后的每一次经济衰退中——债券的表现都要远远好于股票。

从1973年和1980年的经验来看,在通胀冲击下,债券往往比股票更有弹性。

1973年,由第四次中东战争引发的石油禁运摧毁了美国经济,并导致利率大幅上升,而1980年,面对又一场石油危机下失控的通胀,时任美联储主席沃克尔也选择大幅加息。俄乌冲突爆发后,鲍威尔执掌的美联储进行了自沃克尔以来最迅猛的加息。

在1973年和1980年,美股都花了很长时间才恢复。如果在1973年1月的高点下场,投资者要一直等到1985年才能解套;在1980年,通胀很快得到遏制,经济复苏也更快,但在这一年高点买入的投资者也要一直等到1983年才能回本。

然而,以彭博国债指数计算,在1973的熊市里,债券回报领先股市13年,在1980年的熊市里,债券回报领先股市7年。

根据瑞信经济学家Elroy Dimson、Paul Marsh和Mike Staunton的计算,自1970年以来,美国股市的年回报率为5.9%。按照这个数字,剔除通胀因素后,高位买入的投资者需要三到四年时间才能收回2022年的本金。以历史标准看,这已经算是比较理想的状况。

债券当下的估值更合理

股和债的关系通常都像跷跷板,但去年不是。

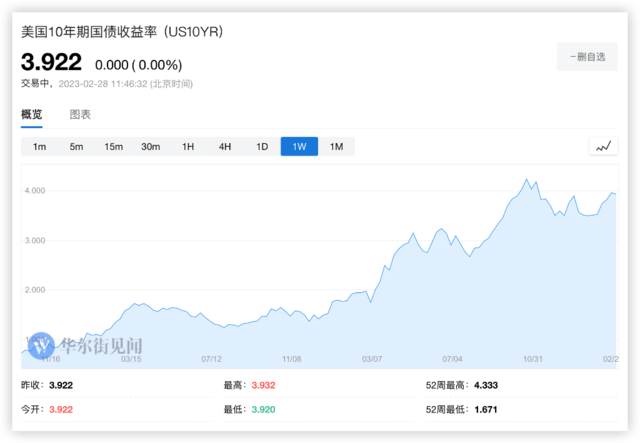

在2022年的熊市里,投资者面临的是股债双杀。MSCI美国指数从去年1月的高点下跌了16.7%,同期10年期美债收益率累计上行228BPs。

这一年被高估的不仅仅是股票,还有债券,和几乎其他所有的资产。熊市是从债券暴跌开始的。随着各国央行放弃长期低利率政策,从债券的买家转向卖家,投资者无处可藏,一切泡沫都破灭了。

但债市反弹的曙光已至。

华尔街见闻此前提及,投资者押注美联储和欧洲央行今年将放缓加息步伐,这将扭转债券市场在2022年的颓势。同时,对衰退的预期可能会抑制对股票等风险较高资产的兴趣,吸引大量资金流向高评级债券市场。

金融史的核心教训是,从长期角度看,虽然美股表现优于债券,但如果在股市溢价严重的时候买入,回报肯定会不及预期。

即使在大幅下跌之后,与债券相比,美股的估值仍然过高,美债性价比凸显。10年期美债收益率接近4%,6个月期美债债收益率超过5%。

尽管债券的表现可能会因通胀持续而下行,但至少基于目前的收益率,债券的估值是合理的。在投资组合中加入债券,不仅能让收益更平稳,还能在一定程度上防范股票估值过高带来的风险。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。