作者:admin 发布时间:2023-02-28 21:40:20 分类:头条 浏览:409 评论:0

2月24日,创新生物医药公司科伦博泰生物医药提交赴港上市申请书,高盛、中信证券为联席保荐人,招股书显示,公司是中国首批也是全球为数不多的建立全面一体化ADC平台OptiDC 的生物制药公司之一。其中,科伦博泰是输液龙头科伦药业的控股子公司。

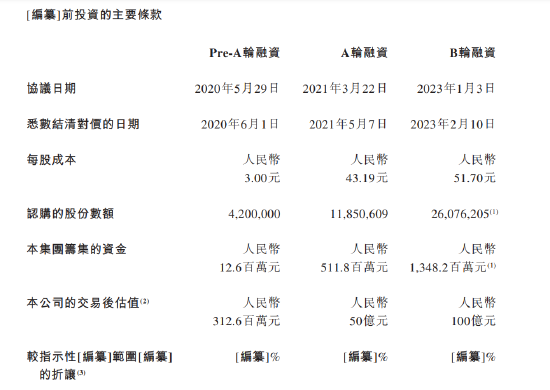

科伦博泰董事局主席兼执行董事为科伦药业掌舵人刘革新,2016年成立公司,2020年5月29日引入Pre-A轮融资,宁波道奕投资1260万元,持股4%,彼时公司市值只有3.15亿元;

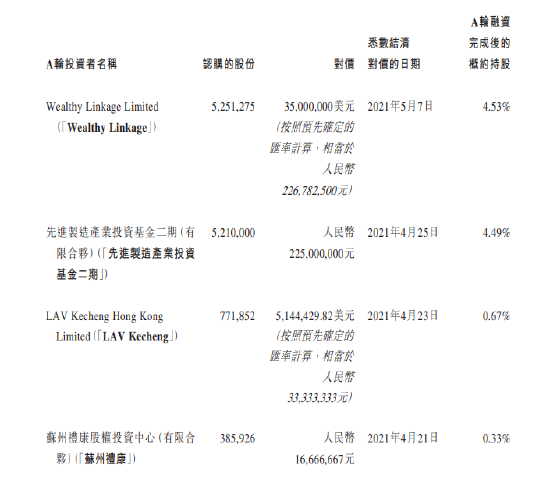

2021年3月,科伦博泰引入A轮投资者,Wealthy Linkage、先进制造产业投资基金二期、 LAV Kecheng、苏州礼康及高瓴良恒等5名投资者投资5.12亿元。

其中,IDG旗下Wealthy Linkage投资3500万美元;国投招商旗下先进制造产业投资基金二期投资2.25亿,其还投资过信达生物、康希诺、沛嘉医疗等;礼来亚洲旗下LAV Kecheng Hong Kong及苏州礼康分别投资3333万元和1667万;

高瓴旗下珠海高瓴股权投资管理有限公司投资1000万,持股0.2%,投后估值50亿,不到1年时间科伦博泰市值飙升15倍。

2013年1月,B轮融资则分为两笔,一笔是母公司科伦药业投资26.5亿元,其中25亿为债转股,1.5亿为现金支付,本轮融资后,科伦药业从51.7%升至59.75%;

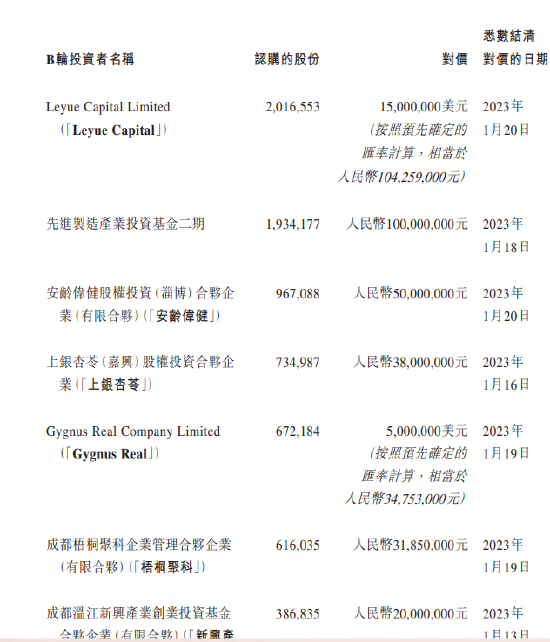

第二笔则是引入13个外部投资者,共计融资13.48亿元,其中,默沙东投资1亿美元,拿到6.95%的股权,投后估值100亿元人民币;中国信达旗下的科信伦达和信达资本分别投资1.2亿及0.2亿;IDG旗下Wealthy Linkage和Leyue Capital均投资1500万美元;

国投招商旗下先进制造产业投资基金二期再度投资1亿;上银国际旗下的上银杏苓投资3800万;成都温江国资委通过新兴产业基金及梧桐聚科分别投资2000万和3185万元。

根据公司融资成本,公司2年半估值飙升了30倍,股价也涨了16倍,B轮相较于A轮估值也涨了1倍,A轮投资者则普遍浮盈20%左右,比如高瓴投资1000万,两年赚了200万。