作者:admin 发布时间:2023-02-28 22:00:40 分类:头条 浏览:410 评论:0

来源:中国基金报

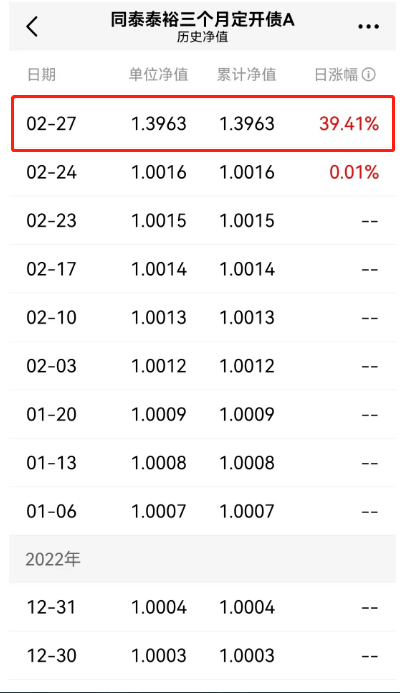

发生了什么?一只纯债基金突然暴涨39%!

截至最新净值更新,同泰泰裕三个月定开的基金净值单日暴涨39.41%,成为又一例因大额赎回出现暴涨的基金。

多位业内人士对此表示,去年11月以来债市的调整,叠加今年市场风险偏好抬升,部分机构投资者增配到权益类资产,可能就会导致部分债基出现大额赎回,净值异常波动的现象。多家公募基金也积极行动起来,今年已经有30只基金提高了净值精度,避免大额赎回可能导致不公平对待投资者,甚至损害投资者利益的现象。

单日暴涨39%

纯债基金或再现大额赎回现象

2月27日净值更新,同泰泰裕三个月定开单日净值暴涨39.41%,基金净值一天从1.0016元,飙涨到1.3963元。

据了解,该只基金成立于2022年11月24日,以定期开放的方式运作,即采用封闭运作和开放运作交替循环的方式运作。自基金合同生效之日起或自每一个开放期结束之日次日起至3 个月后的月度对日的前一日止,为基金的一个封闭期。

在该只基金单日暴涨之前,2月24日,该只基金发布公告称,该只基金于2023年2月24日至2023年3月23日开放,并将于2023年3月24日重新进入封闭期。

该只基金仅仅开放第二个工作日,基金净值便出现单日异常变动。

“纯债基金出现单日净值异常,通常是巨额赎回导致,而且巨额赎回后剩下的钱也不多。根据持有时间不同,基金会收取一定赎回费,并计入基金资产。巨额赎回产生的赎回费,计入第二个交易日的基金资产,就会产生基金净值大涨的现象。”一位公募市场部总监对记者表示。

比如,该只债基总份额为1万份,单位净值为1元,如果持有不到一个月收取0.1%赎回费,单日出现了9990份的大额赎回,赎回费的9.99元就要计入剩余的10份额的基金中,产生了较大的单日涨幅。

虽然2022年年报尚未披露,但同泰泰裕在三个多月前的成立公告显示,该只基金共有375户认购户数,总募集规模达到2.1亿元。

“纯债基金一般是机构资金买入,从基金成立公告看,整数位数后有一个小的尾数,认购户数超过200户,总户数不多,通常是机构定制的债基。从上述产品成立情况看,产品应该是机构资金为主,并找了一些资金凑够了户数。”上述公募市场部总监称。

公开信息显示,同泰基金成立于2018年10月11日,成立时间不足5年,是近年来成立的次新基金公司。

同泰基金为专业个人系基金公司,核心骨干均为有多年资产管理行业从业经验的资深人士。

自成立伊始,同泰基金便搭建了员工持股平台——上海蓝尚投资管理中心(有限合伙),持股平台出资比例20%,建立起合伙人长效激励机制。

Wind数据显示,截至2022年四季度末,同泰基金管理的21只基金(份额合并计算)总规模28.07亿元,单只基金规模仅为1.34亿元。其中17只基金规模不足2个亿,沦为小微基金,这一类基金的数量占比超过8成。

产品结构上,债券型基金14.35亿元,占据总规模半数以上,股基和混基管理规模也超过10个亿。

值得注意的是,在过去的2022年,同泰基金先后发行的同泰自主创新、同泰同享两只混合型基金,均以发行失败告终。

债市调整引发持有人变动

部分投向了权益类市场

除了同泰泰裕三个月定开可能遭遇资金大额赎回,产生单日暴涨外,今年以来还有蜂巢添盈纯债、中加颐慧定开债券等多只基金,出现大额赎回和净值暴涨的现象。

而去年11月份以来债券市场调整,银行理财被赎回,都让债基的持有人出现一定的变动。

沪上一位公募渠道负责人表示,去年11月以来债市的调整,部分基金收益率不达预期,甚至产生了亏损,可能会导致部分资金撤资,部分债基遭遇短期赎回。另一方面,从他观察的机构投资者的投资动向看,随着国内疫情过去,国内经济复苏,机构投资者总体对权益市场的回暖预期较为强烈,也会主动去调整资产配置,提升风险偏好,并将一定比例的资金从债基调配到权益类产品上。

北京一位公募基金经理也告诉记者,他所在公募的一只纯债基金,也由于去年出现亏损,导致该只基金的银行资金出走,沦为了迷你基金。

“去年底的理财赎回,可能会对银行资金的流动性产生一定压力,银行资金也会出现一定的资产再配置的需求。在这种情况下,银行理财可能会对部分债基进行赎回,部分进行调整,部分再去投放到权益市场等,这都会正常的操作。”该基金经理称。

而多家基金公司关于债市投资的观点,也认为短期内仍难有趋势下行机会,并保持了偏谨慎的态度。

蜂巢基金投研团队表示,我们维持债券市场的主要焦点集中在基本面的判断,受经济基本面处于复苏阶段,货币政策进一步放松概率较低,中期内债券收益率易上难下,难有趋势下行机会,更多的是阶段性小波段行情。短期内,市场焦点可能集中银行长期负债和经济复苏斜率,考虑到两会临近,央行大量投放长期资金概率较低,且近期高频数据显示经济边际复苏趋势较好,因此短期内我们继续维持偏谨慎状态。

中欧基金也认为,对于债券市场,现券利率长期处于横盘状态,市场也在期待选择方向。对于未来的方向,我们认为利率上行的概率偏大,可能的驱动因素是经济数据的回升可能持续好于预期。

事实上,为了应对债市调整、股债市场切换导致的大额赎回现象,今年已经有近30只基金提高了净值精度。

2月28日,平安0-3年期政策性金融债发布公告,该只基金的C类份额于2023年2月27日发生大额赎回。为确保基金持有人利益不因份额净值的小数点保留精度受到不利影响,经公司与基金托管人协商一致,决定自2023年2月27日起提高基金C类份额净值精度至小数点后八位,小数点后第九位四舍五入。

另外,东吴鼎泰纯债、鹏扬淳享债券型基金等多只产品也于近日公告,由于基金发生大额赎回,为确保本基金份额持有人利益不因份额净值的小数点保留精度受到不利影响,也提高了产品相应份额的净值精度。

“产品出现大额赎回,可能就会导致一定的净值波动和流动性风险,各家公募密集公告提高净值精度,就是为了公平对待投资者,在基金净值因为大额赎回出现较大波动时,可以对已经赎回或仍然持有的投资者,同样保护他们的权益。”上述北京公募基金经理称。