作者:admin 发布时间:2022-12-11 17:00:21 分类:头条 浏览:254 评论:0

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尧望后势 张启尧,胡思雨

核心观点

回顾:2022年2月以来逐步构建“新半军”择时及行业比较框架。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来反转。10月首创、首推“信军医”。

展望:短期内继续重点关注大消费+国企央企的修复机会,同时掘金成长中的高性价比方向

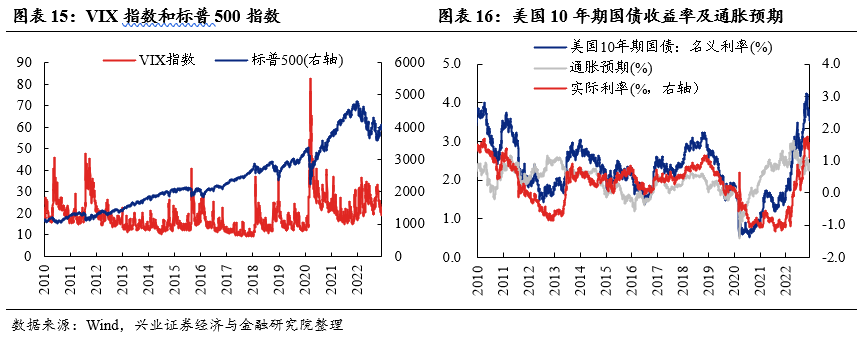

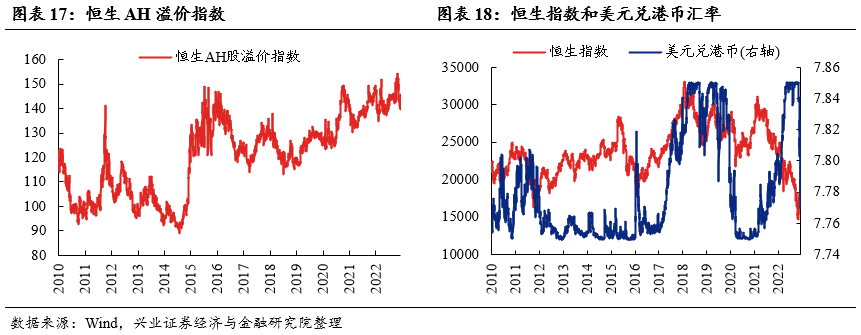

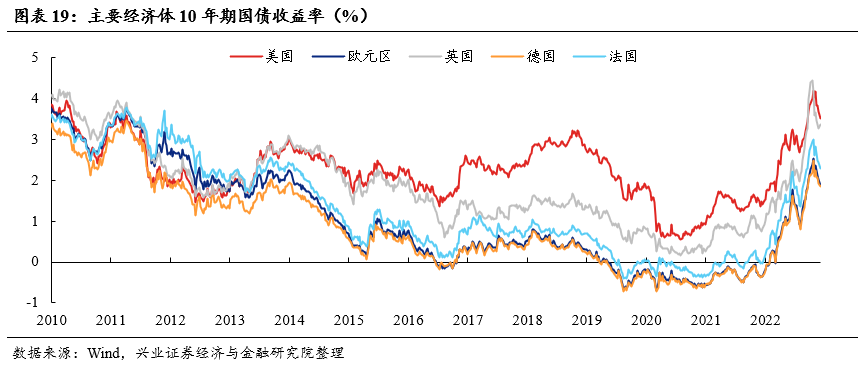

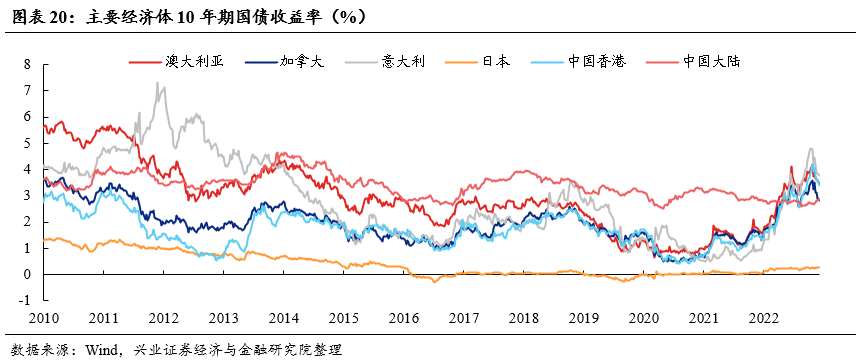

政策宽松+防疫优化仍是当前核心矛盾,市场有望继续修复。1)政策宽松+防疫优化趋势下,市场风险偏好和对经济的悲观预期持续回暖。本周政治局会议明确要求提振市场信心、推动经济好转,同时要求“优化疫情防控措施”,且未提及房地产相关内容。进一步确认政策宽松+防疫优化趋势。一方面,防疫措施不断优化,过去两年来对经济最大的压制因素开始边际缓和甚至释放,有望提振中长期的经济预期。另一方面,11月中旬以来,包括降准、“金融十六条”、地产“第二支箭”延期扩容、地产“第三支箭”射出等政策宽松措施密集加码,也将进一步托底经济。2)来自外部的冲击也在减弱,外资大幅回流。尽管美国11月PPI略超预期,但并未动摇市场对于美联储12月开始放缓加息脚步的信心。同时近期外资仍在回流,11月11日以来陆股通北上资金已大幅流入875亿。3)从估值、股权风险溢价来看,当前市场仍处于高性价比的底部区域。截至12月9日上证综指12.6倍、创业板指40.2倍的PE估值仍处于历史底部区域,与此同时股权风险溢价也分别处于2010年以来71%和95%的历史高位。

结构上,短期内继续重点关注大消费+国企央企的修复机会,同时掘金成长中的高性价比方向。1)消费:一方面,防疫政策持续优化,有望提振大消费业绩修复预期。另一方面,此前10月中旬至11月上旬外资大幅流出一度冲击外资重仓的消费板块。而近期外资大幅回流,且消费仍是其重点加配的方向。此外,参考海外防疫放松后的市场表现,消费板块都迎来显著的修复(详见12月4日报告《深度复盘:海外四国防疫放松后的经济与股市》)。2)国企央企:相对受益于“中国特色估值体系”构建和近期的政策宽松、经济预期回暖(详见12月6日报告《央企估值重塑的四条路径》)。同时,权重板块在前期内外部风险冲击下,当前估值已处于历史底部,存在修复空间。3)成长:经历8月以来的调整后,悲观预期已充分释放,拥挤度显著回落。重点聚焦明年有望高景气或迎来边际改善的方向:信创、军工(航空发动机)、半导体(设备、材料)、消费电子、储能等。

中长期,持续关注“信军医”、“新半军”、“科创”三条主线。1)“信军医”:二十大以来相关政策加速落地,且业绩层面“信军医”内部包括信创、云计算、航空装备、创新药等众多细分行业明年景气有望改善。预计“信军医”将持续受益于预期改善下的基金仓位回补和估值修复,且长期来看符合国家对于“维护国家安全”和“健全公共卫生体系”的发展需要,当前位置的配置价值依然显著。2)“新半军”:以“新半军”为代表的高端制造,一方面契合“加强科技创新领域自主可控”的需要,另一方面也正不断成为经济发展新的重要引擎。3)科创:我们认为当前的科创,不仅仅是短期修复,更是类似2012年创业板的中长期机遇。在经历去年下半年以来的系统性调整后,随着海外扰动逐步褪去、国内进一步聚焦长期“国家安全”“独立自主”、“高质量发展”,且估值、持仓均处于底部,我们认为科创板或类似2012年的创业板,成为A股新一轮周期的主线方向。

风险提示:关注经济数据波动,政策超预期收紧,美联储超预期加息等。

顺势而为,聚焦三条主线

回顾:2022年2月以来逐步构建“新半军”择时及行业比较框架。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来反转。10月首创、首推“信军医”。

展望:短期内继续重点关注大消费+国企央企的修复机会,同时掘金成长中的高性价比方向

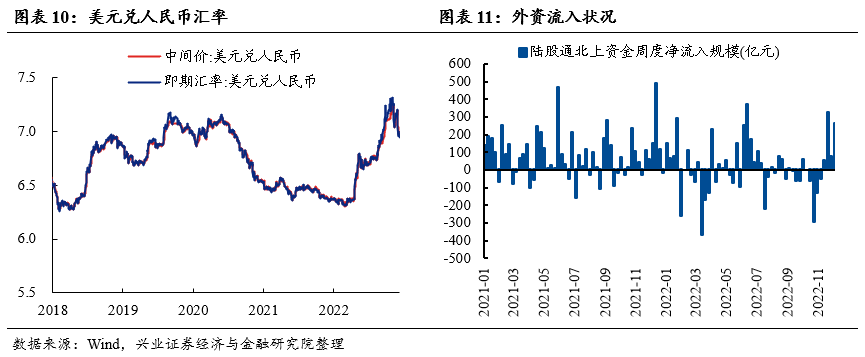

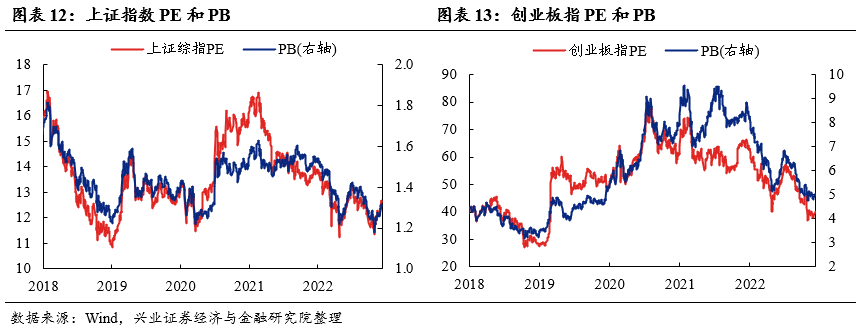

政策宽松+防疫优化仍是当前核心矛盾,市场有望继续修复。1)政策宽松+防疫优化趋势下,市场风险偏好和对经济的悲观预期持续回暖。本周政治局会议明确要求提振市场信心、推动经济好转,同时要求“优化疫情防控措施”,且未提及房地产相关内容。进一步确认政策宽松+防疫优化趋势。一方面,防疫措施不断优化,过去两年来对经济最大的压制因素开始边际缓和甚至释放,有望提振中长期的经济预期。另一方面,11月中旬以来,包括降准、“金融十六条”、地产“第二支箭”延期扩容、地产“第三支箭”射出等政策宽松措施密集加码,也将进一步托底经济。2)来自外部的冲击也在减弱,外资大幅回流。尽管美国11月PPI略超预期,但并未动摇市场对于美联储12月开始放缓加息脚步的信心。同时近期外资仍在回流,11月11日以来陆股通北上资金已大幅流入875亿。3)从估值、股权风险溢价来看,当前市场仍处于高性价比的底部区域。截至12月9日上证综指12.6倍、创业板指40.2倍的PE估值仍处于历史底部区域,与此同时股权风险溢价也分别处于2010年以来71%和95%的历史高位。

结构上,短期内继续重点关注大消费+国企央企的修复机会,同时掘金成长中的高性价比方向。1)消费:一方面,防疫政策持续优化,有望提振大消费业绩修复预期。另一方面,此前10月中旬至11月上旬外资大幅流出一度冲击外资重仓的消费板块。而近期外资大幅回流,且消费仍是其重点加配的方向。此外,参考海外防疫放松后的市场表现,消费板块都迎来显著的修复(详见12月4日报告《深度复盘:海外四国防疫放松后的经济与股市》)。2)国企央企:相对受益于“中国特色估值体系”构建和近期的政策宽松、经济预期回暖(详见12月6日报告《央企估值重塑的四条路径》)。同时,权重板块在前期内外部风险冲击下,当前估值已处于历史底部,存在修复空间。3)成长:经历8月以来的调整后,悲观预期已充分释放,拥挤度显著回落。重点聚焦明年有望高景气或迎来边际改善的方向:信创、军工(航空发动机)、半导体(设备、材料)、消费电子、储能等。

中长期,持续关注“信军医”、“新半军”、“科创”三条主线。1)“信军医”:二十大以来相关政策加速落地,且业绩层面“信军医”内部包括信创、云计算、航空装备、创新药等众多细分行业明年景气有望改善。预计“信军医”将持续受益于预期改善下的基金仓位回补和估值修复,且长期来看符合国家对于“维护国家安全”和“健全公共卫生体系”的发展需要,当前位置的配置价值依然显著。2)“新半军”:以“新半军”为代表的高端制造,一方面契合“加强科技创新领域自主可控”的需要,另一方面也正不断成为经济发展新的重要引擎。3)科创:我们认为当前的科创,不仅仅是短期修复,更是类似2012年创业板的中长期机遇。在经历去年下半年以来的系统性调整后,随着海外扰动逐步褪去、国内进一步聚焦长期“国家安全”“独立自主”、“高质量发展”,且估值、持仓均处于底部,我们认为科创板或类似2012年的创业板,成为A股新一轮周期的主线方向。

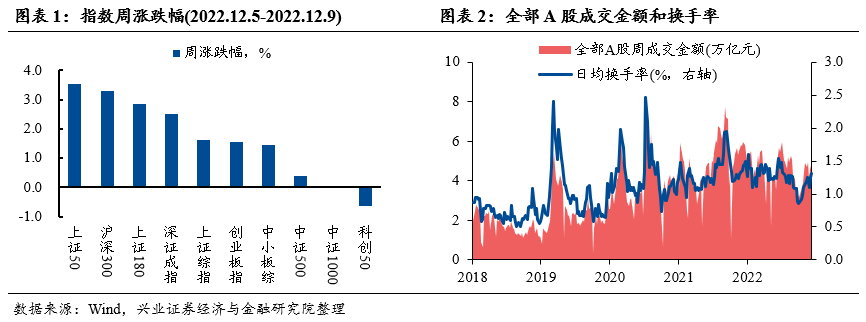

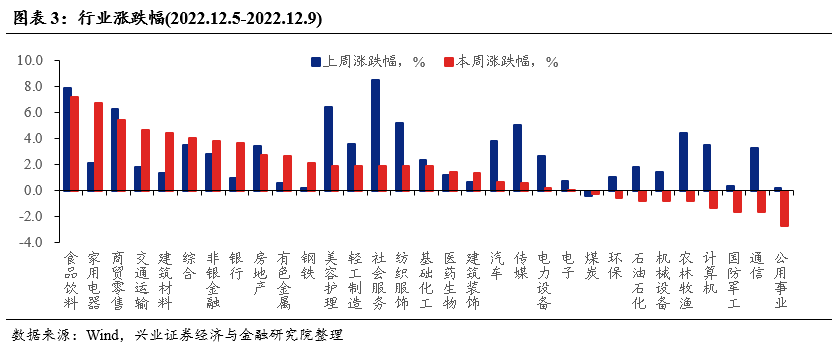

本周A股市场回顾

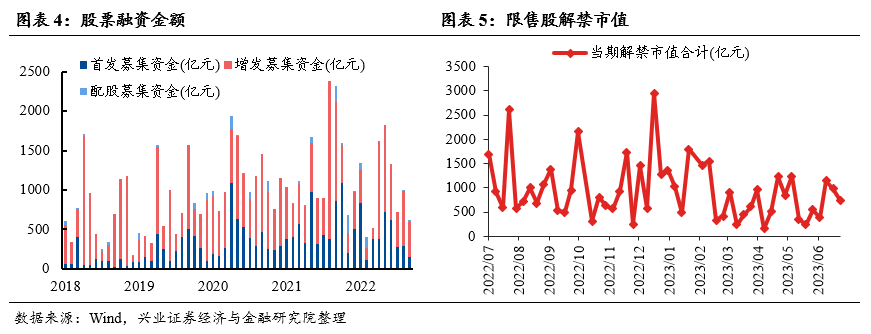

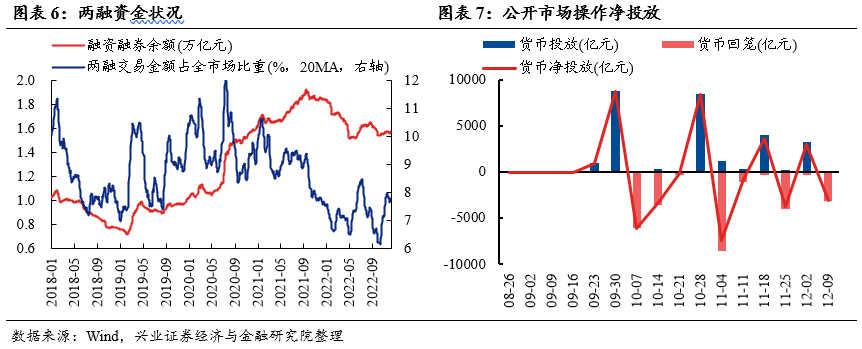

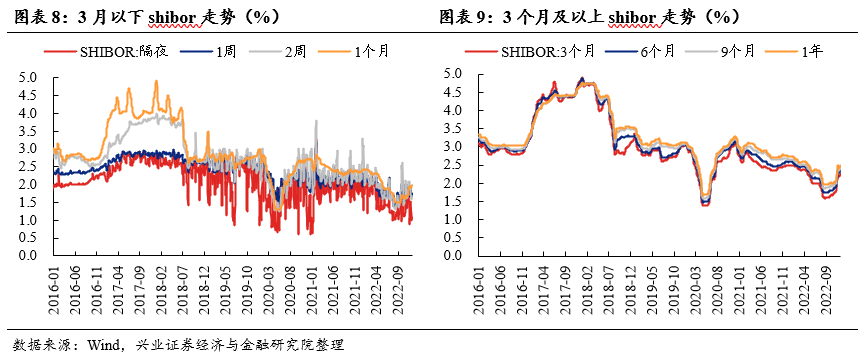

A股资金面跟踪

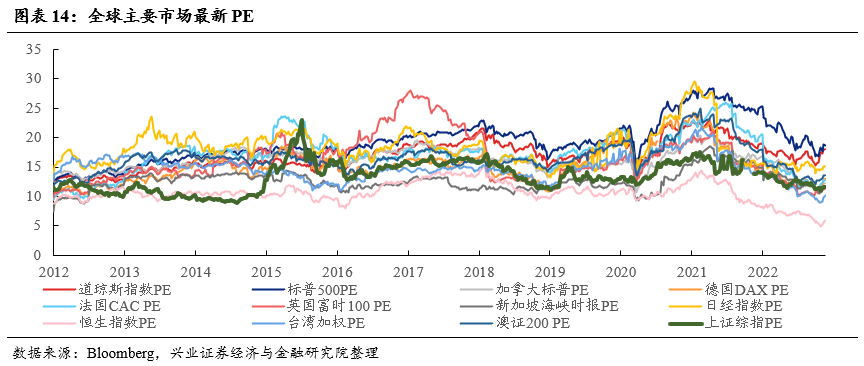

A股盈利和估值

海外市场跟踪

风险提示

关注经济数据波动,政策超预期收紧,美联储超预期加息等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《顺势而为,聚焦三条主线——A股策略周报》

对外发布时间:2022年12月11日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

胡思雨 SAC执业证书编号:S0190521110003

张勋 SAC执业证书编号:S0190520070004

吴峰 SAC执业证书编号:S0190510120002

杨震宇 SAC执业证书编号:S0190520120002