作者:admin 发布时间:2022-12-20 22:30:43 分类:头条 浏览:181 评论:0

对于欧洲银行来说,本土不再是一个糟糕的地方。

西班牙对外银行(BBVA)等曾试图通过在新兴市场扩张来逃避欧洲负利率的银行,如今又开始考虑在国内进行交易。法国巴黎银行(BNP Paribas SA)正计划将出售一家美国子公司所得收入再投资于欧洲,以扩大其特许经营和股票业务。

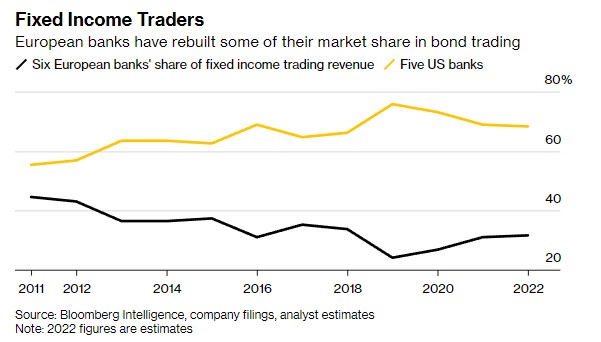

德意志银行(DB.US)等固定收益交易员再次占据市场份额,同时他们的贷款业务也在蓄势汹势。就连摩根大通(JPM.US)和花旗集团(C.US)等美国巨头也在重新发现欧洲大陆,扩张其私人和企业银行业务,以便在欧洲本土与欧洲银行一较高下。

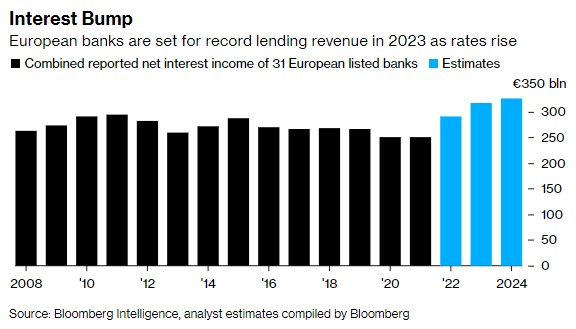

智通财经注意到,在苦苦追赶华尔街10年之后,欧洲各银行在短短半年时间内四次大幅加息的支撑下,正享受着一段罕见的表现优异时期。在经济不景气的时候,它们削减了成本,提高了费用,随着贷款收入的激增,它们可以在可能已经开始的衰退期间提高股东的分红,投资于交易部门,并吸收贷款损失,它们将从中受益。

德意志银行首席财务官James von Moltke在上个月的一次会议上表示,“目前利率确实起到了推动作用,这对银行来说是件好事。”负利率环境确实使银行体系丧失了大量的盈利能力,丧失了在未来进行投资的能力。”

调查的分析师预测,今年该地区大型银行的贷款收入将达到10多年来的最高水平,并在2023年创下纪录。这与8年的负利率形成了鲜明的对比。负利率侵蚀了银行赖以生存的贷款业务的收入,并使银行业发生了翻天覆地的变化。

高盛分析师Chris Hallam表示,“尽管经济正陷入衰退,但我们对2023年欧洲银行业的前景持建设性态度。”“这似乎有违直觉;然而,在几个方面,该行业的基本动态与之前的衰退形成了鲜明对比。”

虽然上涨的浪潮几乎让所有的船都涨了起来,但在一系列自我造成的损失和丑闻之后,瑞士信贷(CSC.US)成为该地区最大的输家。包括法国兴业银行(Societe Generale SA)在内的其他几家公司也受到了制裁俄罗斯的影响,导致它们在俄罗斯的业务遭受了财务打击。

相比之下,Banco de Sabadell SA和德国商业银行等拥有大型企业和零售部门的银行股价则出现了大幅上涨。由于欧洲利率上升,德国商业银行最近将其2024年的收入预期上调了约10亿美元。毕尔巴鄂比斯卡亚阿根廷银行(Banco Bilbao Vizcaya Argentaria SA)在放弃收购西班牙竞争对手Sabadell的两年后,又开始考虑在国内进行交易。

该行首席执行官Onur Genc在9月份表示,“如果可以的话,我们将在国内进行一些整合。”“例如,我们试图与西班牙的萨巴德尔(Sabadell)合作,因为我们确实认为当地的规模至关重要。”

由于欧洲央行发出将继续加息的信号,银行可以提高贷款利率,而存款利率几乎为零。花旗分析师表示,由于储户要求提高账户余额的利息,美国各银行明年的净利息收入面临下行风险。美联储提高借贷成本的速度较快。

这种差异给欧洲银行带来了罕见的优势,它们的股价自2009年金融危机结束以来首次跑赢美国同行的指数。

这一业绩也反映出市场预期,即欧洲银行明年将能够通过回购支付更多资金。以Kian Abouhossein为首的摩根大通分析师预计,欧洲各银行明年总共将斥资306亿美元回购股票,较两年前增加30%。相比之下,美国公司的回购预计仍将远低于2021年的水平。

监管机构和政府仍有可能阻挠这些计划。欧洲高级官员表示,如果明年经济受到高利率和能源危机的影响,他们预计只有资本状况最好的公司才有能力进行大规模回购。在西班牙和波兰,政府已经提出措施,削减贷款机构的部分额外利润,并用这些利润来减轻高通胀给低收入者带来的负担。

此外,尽管欧洲银行股今年表现较好,但仍在下跌,且股价低于美国同行。欧洲最大的9家上市银行的市值加起来还不及摩根大通一家,突显出金融危机以来,实力平衡已在多大程度上向华尔街倾斜。

不过,就目前而言,欧洲央行货币政策的迅速逆转不仅提高了欧洲银行的贷款收入;它还扩大了过去三年推动大型投资银行交易业绩的市场波动。

德意志银行长期以来一直是欧洲银行业衰落的象征,但它已能够在固定收益交易领域赢回市场份额,这是该行收入的最大贡献者。这家德国银行在2019年削减了其交易部门,目前正在逐步回归过去十年退出的业务。在加入高收益信用违约互换(CDS)并涉足贱金属交易之后,该公司正在考虑重新交易住宅抵押贷款证券。

在股票领域,包括瑞士信贷在内的公司被迫削减投资,而法国巴黎银行一直在收拾烂摊子。这家法国银行在过去十年中成长为欧洲最强大的银行之一,它希望建立一个可以与美国最大银行竞争的业务。与此同时,法国兴业银行的国内竞争对手 SocGen 正在通过与AllianceBernstein的合资企业来提升其股票部门。

西班牙桑坦德银行企业和投资银行业务主管José Linares表示,“欧洲各银行正开始行动起来。”桑坦德银行在并购顾问行业的排名一直在攀升。

一个值得注意的例外是瑞信,在经历了一系列失误和亏损后,该行正在出售大量证券化产品业务,并剥离了大部分投行业务。该公司刚刚完成了43亿美元的增资,为裁员数千人提供资金,并转向财富管理。

其他银行坐拥过剩资本,它们现在可以将其用于交易,因为盈利能力的提高以及逐步建立欧洲单一银行业市场的举措,使收购更具吸引力。今年,国际监管机构降低了该地区跨境风险敞口的资本要求,为整合扫除了一个障碍。

但欧洲的相对吸引力也反映了一个事实,那就是欧洲没有太多的选择。在俄乌冲突后,俄罗斯被证明是一条死胡同,迫使银行退出或削减规模以遵守制裁。法国兴业银行出售了其在当地的分支机构,造成了33亿欧元的损失,并将重点转移到提高欧洲的盈利能力上。另外两家在俄罗斯拥有大规模业务的欧洲银行联合信贷银行(UniCredit SpA)和Raiffeisen Bank International AG正在以更慢的速度缩减其在俄罗斯的业务。

长期以来,中国一直被世界各地的贷款机构视为一个增长市场,但中国的利润看起来不那么丰厚,而一些欧洲公司已经从拥挤的美国市场套现。在收购Sabadell失败后,西班牙对外银行将对土耳其一家银行的投资增加了一倍。由于土耳其通货膨胀失控和货币贬值,西班牙对外银行的股价受到了影响。

这意味着银行可能会重新考虑德国政府持有大量股份的德国商业银行等本土目标。法国巴黎银行、联合信贷银行和荷兰国际集团(ING Groep NV)过去几年都被认为是潜在的追求者。荷兰银行(ABN Amro Bank NV)过去也因其零售和企业业务吸引了BNP等公司的兴趣。这家法国银行此后表示,它倾向于补强交易,而不是收购一家成熟的银行。

杰富瑞分析师Flora Bocahut表示,除非欧洲各国政府在市场之间建立更紧密的联系,否则其他银行也可能将重点放在规模较小的交易和股东分红上。

Bocahut称,“考虑到欧洲银行的估值,回购自己的股票仍比其他并购交易有利可图得多,且不存在执行风险。”